sMart-lab

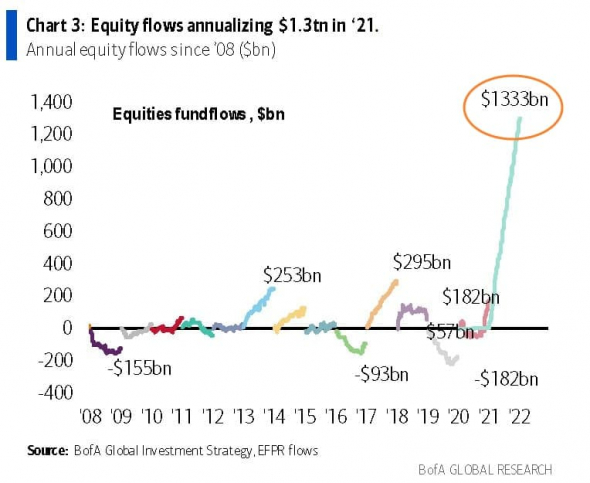

BofA: приток на рынки акций в 2021 году составил +$1,3 трлн - рекорд за всю историю

- 17 мая 2021, 10:04

- |

- комментировать

- 232

- Комментарии ( 0 )

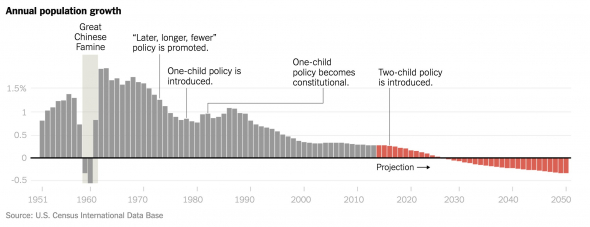

По итогам 2020 года в Китае родилось минимум детей с 1961 года

- 17 мая 2021, 09:55

- |

https://www.nytimes.com/2021/05/10/china-census-births-fall.html

Розничные продажи Китая выросли в апреле на 17,7%г/г - хуже прогноза +25%г/г

- 17 мая 2021, 09:46

- |

В марте рост продаж составил +34,2%г/г.

Безработица в городах снизилась в апреле до 5,1% с 5,3% в марте.

Рабочие часы упали с 46,9 до 46,6 в неделю.

Безработица среди молодежи 16-24 лет составила 13,6%.

Промпроизводство в апреле +9,8% — совпало с прогнозом.

Инвестиции +19,9% — выше прогноза 19%

📉Биткоин упал до минимумов за 3 месяца на предположении что Tesla слила свои битки

- 17 мая 2021, 09:39

- |

В понедельник биткоин падал до $42185 — такой цены не было с 8 февраля этого года после чего отскочил до $44833.

Юзер твиттера @CryptoWhale написал:

Биткойнеры отсосут в следующем квартале, когда узнают, что Tesla слила свои битки. С тем количеством ненависти, которое получает @elonmusk, я бы не стал его винить…На что Маск ответил:

и вправду

Падение битка началось 12 мая после отказа Илона Маска продавать Теслу за биткоины. От своих последних максимумов криптовалюта уже упала на 35%. Подобное поведение криптовалюты показывает, насколько велика доля хайпа в его курсе.

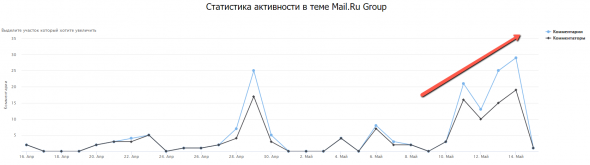

📈Акции Mail.ru Group выросли впервые после 13 дней распродаж

- 15 мая 2021, 10:36

- |

День закрылся ростом на 0,76%, что стало первым днем повышения после 13 красных свечек на графике:

По мере снижения акции росла активность на форуме акций Mail.ru на смартлабе:

К счастью держателей акций Mail.ru, 14 мая Финам выпустил торговую идею: продавать GDR MAIL с целью 1300 руб.

Конкретных причин для падения нет. Участники форума говорят о слабых финансовых результатах и отсутствии каких-либо драйверов к росту. В то же время на рынке начался тренд на выход из технологических компаний и перекладывание в компании сырьевого сектора.

Компания опубликовала отчет за 1 квартал еще 29 апреля. Убыток составил 2,46 млрд рублей, после убытка почти 12 млрд рублей в 4 квартале прошлого года.

Василий Олейник: "Маск - крутой аферист!"

- 13 мая 2021, 16:41

- |

И. Маск конечно крутой аферист, я об этом говорю почти каждую неделю. И вот опять )))) сначала он накупил Биткоинов на баланс компании Теслы на 2 млрд. Потом на весь мир его распиарил и сказал что Тесла теперь продаётся за крипту. Заработал.

Недели полторы назад продал, обосновав что просто проверяет ликвидность рынка.

А теперь выходит такая новость — Маск заявил, что Tesla приостанавливает продажу авто за BTC из- за экологии. При майнинге используется грязная энергия, особенно уголь. Это плохо. Про хайп вокруг Догги коина вообще молчу. Просто раздул пузырь на пустом месте. Зато про падение продаж Теслы в Китае на 27% месяцем ранее он конечно молчит

CEO Ripple: подтверждение 1 транзакции в сети BTC равноценно сжиганию 75 галлонов бензина. XRP в 100 000 эффективнее.

Инфляция PPI США в апреле выросла на 0,6%м/м, выше ожиданий +0,3%м/м

- 13 мая 2021, 15:37

- |

За год рост составил +6,2%г/г, против прогноза +3,8%.

Цены на энергоносители выросли на 47,7%г/г

Цены на продукты питания +7,5%г/г

Без учета продуктов и энергонос. +0,7%м/м +4,7%г/г

После вчерашнего отчета по инфляции CPI, данные уже скорее всего в цене.

Credit Suisse повысил таргет по Русалу с $4HK до $4.90HK

- 13 мая 2021, 15:33

- |

Credit Suisse повысил целевую цену по акциям Русала до $4,90 гонконгских доллара.

Акции Русала на бирже в Гонконге стоят $5,66HK, что подразумевает потенциал падения 13% от прогнозной цены.

📉Акции Московской биржи падают на 5%: дивидендный гэп был меньше дивиденда

- 13 мая 2021, 11:21

- |

Утром дивидендный гэп составил всего 4% или 7,6 рублей, что меньше, чем размер дивиденда 9,45 рублей.

Размер дивиденда с учетом налогов составил 8,22 руб.

Однако в ходе торгов продажи опустили акции на 10,6 рублей, что превышает размер дивиденда.

https://smart-lab.ru/gr/MOEX.MOEX

📉Индекс S&P500 совершил самое сильное 3-дневное снижение за 7 месяцев

- 13 мая 2021, 10:17

- |

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс