sMart-lab

США не может наращивать больше общий долг

- 03 августа 2021, 11:27

- |

Ну что-же, Конгресс США так ожидаемо не принял каких-то решений по лимиту госдолга США, это означает, что с августа Минфин США не может наращивать больше общий долг, который фиксируется на уровне $28.5 трлн. Это также означает, что аукционы, по которым расчеты проходят 2 августа на $0.23 трлн включить в лимит госдолга не получится. Бюджету придется использовать ограниченный ($400-450 млрд) объем «чрезвычайных» мер для того, чтобы не пробить лимит уже сегодня (Минфин начал применять меры уже 30 июля). Это в некотором смысле fail ведомства Йеллен, т.к. заранее заложив эту историю в аукционы, можно было подойти к текущей ситуации с бОльшим лимитом просто переставив даты расчетов (хотя бюрократия и не позволяет так просто это сделать, но можно было). Вместо того, чтобы занять побольше в июле, Минфин США, наоборот погасил рыночного долга на ~40-50 млрд и потратил существенную часть своего «кэша», существенно сузив свои возможности. Хотя, возможно, Йеллен просто уверена, что политики в итоге договорятся и тем самым она сильно укорачивает возможности тянуть резину… хотя если вдруг случится какой-то «нежданчик» виноват будет именно Минфин.

На 29 июля у бюджета оставались на счетах в ФРС $501 млрд (на 1 августа скорее всего было уже немного меньше), которые он сможет расходовать в ближайшие месяцы. При этом, чистые заимствования на рынке должны быть ограничены объемом «чрезвычайных» мер. В целом у Минфина вполне хватит ресурсов, чтобы протянуть 3 месяца и даже более. В плане финансирования на третий квартал в объеме $0.85 трлн, из которых $0.8 трлн планировали финансировать через выпуск долга и $0.05 трлн – из накопленного кэша. Но июль вышел совсем иным – они потратили $0.35 «кэша», в т.ч. ~$0.05 трлн сократили долг.

Что это все значит для рынков – я уже писал, скорее всего «кэша» станет еще больше, а рыночный долг будет расти не так активно. То, что объем обратных o/n РЕПО c ФРС превысил $1 трлн – это не предел, если планы потратить $0.85 трлн за квартал реализуются (пока, судя по динамике долга и кэша потрачено только около $0.3 трлн) – то еще как минимум $200-300 млрд «эмиссионных» прибавится.

- комментировать

- 3.3К | ★2

- Комментарии ( 35 )

Итоговый индекс - реальность или вымысел?

- 02 августа 2021, 11:49

- |

Почти 1000 человек проголосовало в недавнем опросе о целесообразности создания «итогового индекса». Довольно широкая выборка, позволяющая сделать кое-какие простые выводы.

Результаты показывают, что если тех, кто верит и не верит в такой индекс, примерно поровну (52% на 48%), то тех, кто был бы готов использовать его в личных инвестиционных целях, большинство (58% на 42%).

Наверное, это информация к размышлению, в том числе, и нашим локальным финансовым инженерам в УК и банках. Тот, кто сможет предложить массовому рынку более-менее универсальное решение, вероятно, сможет занять свою нишу. Речь идёт о продукте (скорее всего, в виде фонда), в котором будут представлены не только традиционные классы активов (акции, облигации, золото, недвижимость), но и альтернативные (прямые инвестиции, венчур, редкие сырьевые рынки, земля, крипта). Причём, все это должно ещё быть каким-то образом распределено по географии, по секторам, по валютам как минимум. И чтобы стоило недорого (вряд ли кто-то согласится на больше 1% годовых за всё).

А пока такой универсальный продукт только в проектах, можно посмотреть на его упрощенные альтернативы (правда, у нас они доступны только квалинвесторам). Вот, например, у Blackrock есть семейство ETF (тикеры: AOK, AOM, AOR), которые основаны на распределении активов между своими же индексными фондами акций и облигаций. Разница между ними только в суммарном весе, который в данный момент занимают в портфеле акции: сейчас это 60% для "агрессивного" AOR, 40% для "умеренного" AOM и 30% для "консервативного" AOK. При этом базовые фонды используются одни и те же.

Более интересный вариант предлагает известный Мебан Фабер со своей управляющей компанией Cambria. Если помните, я рекомендовал его книгу как одну из обязательных к прочтению всем, кто интересуется активным подходом к аллокации. Его фонд (GAA) так и называется «Global Asset Allocation ETF» и основан на принципах, описанных в книге. В портфеле присутствуют как собственные базовые фонды Cambria, так и фонды от других УК.

Эти варианты нельзя назвать полноценной заменой «итоговому индексу», так как они не покрывают альтернативные классы активов. Тем не менее, удовлетворить спрос определённой части инвесторов, которые ищут «универсальный инструмент» и в то же время готовы ограничиться традиционными классами активов, они вполне способны.

Саратовский НПЗ отчитался за 2 квартал 2021 года по РСБУ.

- 28 июля 2021, 16:17

- |

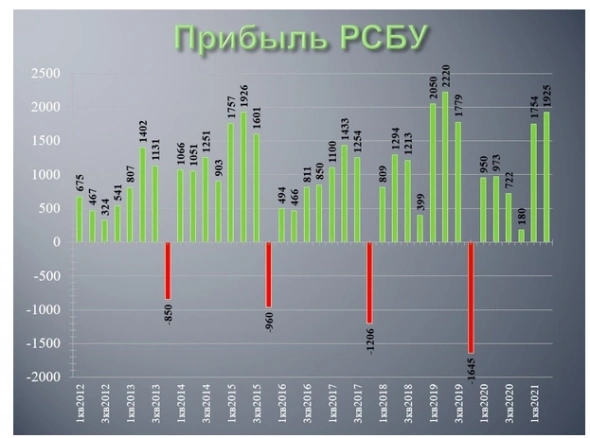

Саратовский НПЗ отчитался за 2 квартал 2021 года по РСБУ. Результаты относительно низкой пандемийной базы весьма бодрые:

— выручка выросла более чем на 30%;

— прибыль от продаж удвоилась!!

— чистая прибыль так же +100%!!!

Пандемия закончилась и Роснефть снова нарастила маржу переработки, позволив дочернему предприятию хорошо заработать (но меньше, чем в 2019 году). Напомню, что завод работает по давальческой схеме получая сырье для переработки от материнской компании, она же устанавливает тарифы. Проще говоря, сколько прибыли в этом году получит Саратовский НПЗ решают серьезные ребята в руководстве Роснефти. Мы же можем прогнозировать результаты только исходя из экстраполяции старых результатов и здравого смысла. Практика показывает, что такой расчет оказывается значительно точнее сложных моделей))

Итак, сколько прибыли может заработать компания по итогам года и следовательно, сколько может дать дивидендов на привилегированные акции? Смотрим в диаграмму с чистой прибылью и видим, что каждый восьмой квартал НПЗ получает большой убыток из за плановых ремонтов. Причем убыток стабильно растет (инфляция, все дела). Динамика прибыли третьих кварталов неоднозначная, но чаще всего компания зарабатывает чуть меньше чем в первой половине года. Можно попробовать на коленке посчитать чистую прибыль 2021: 1754 +1925 + 1600 — 1900 = 3379 млн рублей. Такая прибыль соответствует примерно 1400 рублям дивидендов на преф или 9% ДД. При текущей цене акций в районе 15000 рублей не так уж интересно. По итогам 2022 года наверное будет повеселее, но этого момента ждать еще больше 2х лет и за это время много воды утечет. Конечно можно продолжать мечтать о распаковке кубышки (более 20 млрд рублей спрятано в дебиторской задолженности), но это какие-то совсем эфемерные надежды.

В какой-то момент префы Саратовского НПЗ были неплохой дивидендной историей, но в условиях стагнации прибыли и роста ключевой ставки акции уже не кажутся привлекательными.

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Бородаинвестора не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Инвестиционный грааль - ultimate index от MSCI

- 15 июля 2021, 12:11

- |

Один из основных мировых индекс-провайдеров MSCI, оказывается, уже давно работает над созданием инвестиционного «грааля», так называемого «ultimate index». Я не знаю, как в данном контексте лучше перевести слово «ultimate», но наиболее близки по смыслу, наверное, такие варианты, как «итоговый» или «окончательный». Короче говоря, такой индекс, при наличии которого другие уже не понадобятся.

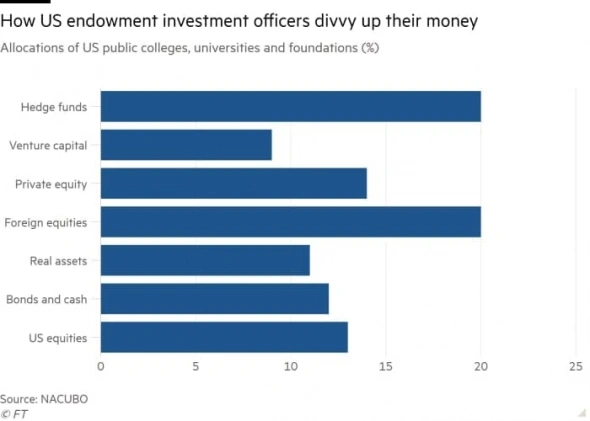

В состав такого индекса финансовые инженеры из MSCI собираются включить не только традиционные классы активов (акции, облигации, золото, недвижимость и т.д.), но и те сегменты рынка, которые ранее в ликвидной форме инвесторам не предлагались, такие, как прямые и венчурные инвестиции, прямое кредитование и т.д. Задача крайне сложная, так как непонятно, как нарезать этот инвестиционный пирог по классам активов, по географии, по сегментам, по факторам, по ликвидности и т.д., чтобы корректно отразить то, что происходит с инвестициями в мире. Например, как утверждают авторы (и я с ними согласен), в таком индексе нельзя не учитывать private equity, которые приносили, в среднем, 12% годовых на протяжении последних 15 лет, или private debt, который приносил 8% годовых. И это они еще не касались крипты, которая, на мой взгляд, тоже должна в той или иной форме присутствовать в индексе, стремящемся покрыть всю инвестиционную вселенную.

Задача создания такого индекса становится все более актуальной по мере того, как в глазах инвесторов теряет привлекательность традиционная аллокация 60/40 (акции/облигации). Например, такой продвинутый класс инвесторов, как эндаументы, уже давно распределяет свои портфели, так сказать, «нетрадиционно» (см. рис. ниже).

Лично я пока не определился со своим отношением к такому индексу, если он будет создан и при этом будет investable (то есть, на его основе можно будет сделать, например, ETF). С одной стороны, выглядит заманчиво- взять и одним легким движением заставить свои деньги работать вместе со всем миром, от акций IT-гигантов в США до р-2-р кредитования в Африке. С другой стороны, инвестиции- это такая область, в которой единственного и подходящего всем решения существовать не может. Все равно, без индивидуальных потребностей не обойтись. Поэтому не уверен, что купил бы такой продукт, даже если его удастся создать (что тоже пока под вопросом).

Head Hunter (HHR) отчитался за 1 квартал 2021 года

- 12 июля 2021, 15:37

- |

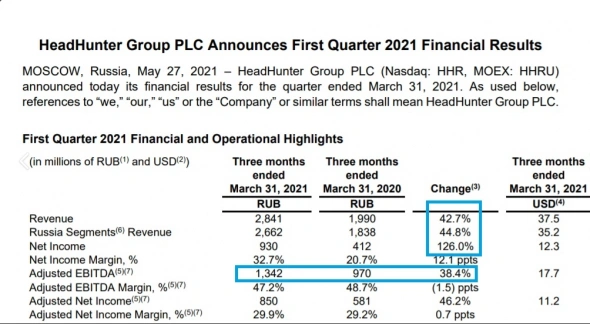

Head Hunter (HHR) отчитался за 1 квартал 2021 года. Компания очень быстро восстановилась от последствий пандемии, продемонстрировала сильные результаты и значительно улучшила прогноз на 2021 год:

— выручка выросла на 43%;

— EBITDA +38%;

— чистая прибыль + 126%;

( Читать дальше )

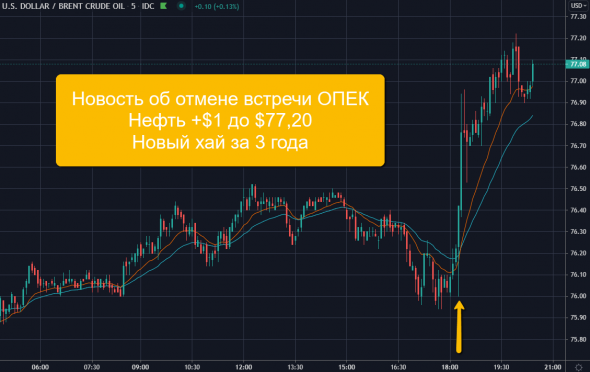

📉Нефть развернулась вниз и упала почти на 2$ после новостей из Китая

- 07 июля 2021, 17:15

- |

Вместе с нефтью вниз пошел и рубль против доллара. USDRUB сейчас подрастает +0,3%

Сеть клиник ЕМС официально объявила о проведении IPO

- 28 июня 2021, 10:06

- |

В рамках IPO свои акции будут продавать:

👉INS Holdings Limited (Игорь Шилов) доля 71,2%

👉Hiolot Holdings Limited (Егор Кульков) доля 20,8%

👉Greenleas International Holdings LTD (Роман Абрамович) доля 6,9%

1 ГДР = 1 акция

В сообщении компании также говорится:

Ожидается, что господин Игорь Шилов сохранит значительную долю в компании по итогам предложения через инвестиционную структуру INS Holdings Limited..

Ожидается, что опцион для поддержки сделок по стабилизации в объеме до 15% от общего количества GDR, продаваемых в рамках предложения, будет предоставлен в определенный период после завершения предложения

Сеть частных клиник ЕМС может объявить об IPO на этой неделе

- 28 июня 2021, 09:56

- |

Гендиректор ЕМС Андрей Янковский в июне в интервью РБК:

«Мединвестгрупп» изначально входила в ЕМС как финансовый инвестор, рассматривая это как привлекательную инвестиционную возможность и не планировала оставаться на 50 лет. Обычно такие инвестиции монетизируются через M&A или IPO…

Компания рассматривает размещение на бирже не как инструмент привлечения дополнительных средств для сделок M&A или строительства.

В случае если сделка состоится, для компании ничего не изменится. Игорь Шилов остается, он продолжал докупать у миноритариев пакеты, потому что верит в эту компанию. При этом компания, завершив масштабную инвестпрограмму в объеме €440 млн, уже третий год возвращает капитал акционерам в виде дивидендов

Источник: https://www.rbc.ru/business/27/06/2021/60d761329a794701df8db73b

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс