pterodactylll

Бабочка на опционах РИ

- 04 октября 2017, 16:03

- |

На российском рынке продолжается затяжной «боковик». При этом нефть, как и ожидалось, поплыла потихоньку вниз. Рост запасов в США (сезонный), на мой взгляд, в ближайшее время продолжится. В центре внимания здесь останется выполнение договоренностей ОПЕК+, запасы и добыча Сша, а также добыча в Ливии и Нигерии. И в целом статистику из Китая игнорировать, также явно не стоит.

Из важных событий, которые также ожидаются в ближайшее время стоит отметить данные с американского рынка труда. Они как раз вполне могут внести дополнительную волатильность на рынки.

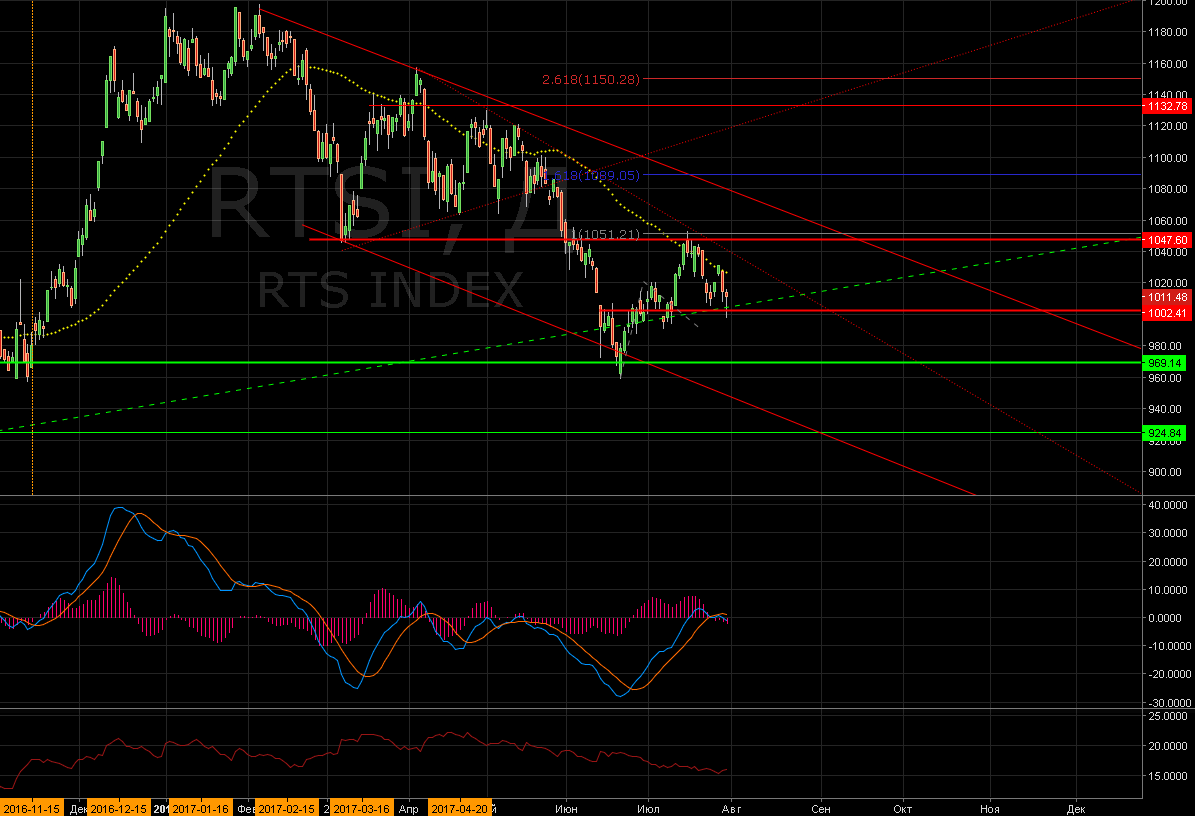

В свою очередь стоит отдельно отметить, что с технической точки зрения Ртс находится в точке бифуркации. Т.е точке, откуда возможны сильные движения (точке, откуда может начаться новый тренд). Со стороны опционов, поэтому можно к текущей направленной позиции (вниз) открыть еще и ненаправленную.

А именно проданную бабочку или классический стрэдл. Учитывая, что мы пока не уверен в совсем скором выходе, тогда оптимально все-таки открыть бабочку, где временной распад не столь существенен.

( Читать дальше )

- комментировать

- 36 | ★3

- Комментарии ( 10 )

Доллар/рубль, РТС и опционная стратегия

- 20 сентября 2017, 13:40

- |

В последние несколько дней российские активы немного скорректировались, но продолжают находиться на достаточно высоких уровнях. При этом, на мой взгляд,сейчас есть целый ряд рисков, которые могут снизить рынки и в частности индекс РТС и рубль в ближайшем будущем:

1. Вероятно, уже сегодня ФРС объявит о сокращении баланса, а в дальнейшем продолжит повышение ставок. Изъятие ликвидности всегда негатив для рынков и в особенности развивающихся.

2. В конце сентября должна появиться некая ясность относительно налоговой реформы в США. Весь позитив от данного события уже во многом заложен в акции большинства компаний и если реализация будет иной, чем ожидают участники, то негативная реакция последует довольно быстро.

3. Запасы нефти в США традиционно сезонно снижаются в августе и растут в сентябре — октябре, что может негативно сказаться на стоимости нефти, а соответственно и российских активов.

4. В первых числах октября пройдет референдум в Каталонии, что также нельзя отнести к позитивным событиям.

( Читать дальше )

Шорт РТС на опционах

- 05 сентября 2017, 19:46

- |

С технической точки зрения индекс РТС добрался до очень сильного уровня 1100, пробить который без дополнительных драйверов будет крайне сложно. Здесь находится и верхняя линия канала и 61,8% коррекции по Фибоначчи+здесь также присутствует дивергенция с MACD и RSI осцилляторами. Поэтому на очень небольшую часть счета, я все-таки открыл короткую позицию с помощью медвежьего спрэда в районе текущих 110000. Т.е. купил пут со страйком 110000 и продал со страйком 105000. Между тем позиция маленькая, по причине отсутствия подтверждающих сигналов.

РТС, нефть и доллар

- 28 августа 2017, 14:25

- |

За прошедшую неделю индекс РТС продемонстрировал хороший рост и сегодня достиг первой цели подъема в районе 1070, что очень неплохо в контексте открытой ранее бабочки. Поэтому позицию здесь закрываю с прибылью и, скорее всего, буду постепенно искать момент для открытия шорта.

Впрочем, явных сигналов для этого пока нет. На симпозиуме в Джексон Хоуле главы Центробанков (ЕЦБ и ФРС) не сказали ровным счетом ничего про скорое ужесточение денежно кредитной политики, что открыло дорогу медведям по доллару и быкам по акциям.

И даже техническая картинка пока не смотрится на снижение. Сегодня в частности была пробита вверх нисходящая трендовая линия. Единственное отметка 1070 также является довольно сильным уровнем, выше которой закрепиться будет не так просто. Наиболее сильной поддержкой при этом является уровень 1050. Возвращение в район данной отметки мы вполне можем увидеть в ближайшем будущем, но пока пробоя не произойдет, общая картина в целом позитивная.

( Читать дальше )

В ожидании драйверов для выхода из диапазона

- 22 августа 2017, 18:48

- |

Российские активы и в частности индекс РТС вот уже несколько недель торгуются в боковике и здесь, на мой взгляд, действительно сложилась достаточно противоречивая ситуация. Которую впрочем, тоже можно реализовать в торговую идею.

Попробуем немного разобраться в текущей ситуации….

Денежно кредитная политика

В среднесрочной перспективе обязательно приступит к ужесточению ЕЦБ, а также продолжит ужесточение ФРС, но в краткосрочной рынки по-прежнему поддерживаются «дешевыми» деньгами и пока инфляционные ожидания не вырастут, все, вероятно продолжится в том же ключе. Сейчас дополнительная поддержка идет от Банка Китая, который также активно стимулирует экономику – на этом фоне активно растут металлы, а участники полностью игнорируют негативные данные.

Ключевым событием в этом плане в ближайшее время будет встреча глав мировых ЦБ в Джэксон Хоуле, которая стартует уже в предстоящий четверг (24 августа). В пятницу в рамках данного события ожидаются высказывания Джанет Йеллен (в 19.00 по мск.) и Марио Драги (в 22.00 по мск.). Намеки на улучшение текущих экономических условий, а соответственно скорое ужесточение денежно-кредитной политики могут быть восприняты рынками в негативном ключе.

( Читать дальше )

Актуальная опционная стратегия доллар/рубль и РТС на август-сентябрь

- 15 августа 2017, 16:57

- |

Российские активы и в частности фьючерс на индекс РТС (RI) и доллар/рубль (SI) в последнее время демонстрируют достаточно противоречивую динамику.

На стороне покупателей продолжают играть:

– высокие цены на нефть (преимущественно благодаря договоренностям ОПЕК+)

– стимулирующая денежно-кредитная политика мировых ЦБ

– ожидания реформ от администрации Трампа

– перепроданность российского рынка.

При этом из негативных факторов стоит выделить:

– статистика Китая и еврозоны накануне вышла в крайне негативном ключе. В частности рост промышленного производства в Поднебесной в июне замедлился аж до 6,4% в годовом выражении, при ожиданиях на уровне 7,1%, а розничные продажи опустились до 10,4%. При этом в еврозоне данный показатель снизился по отношению к маю на 0,6%.

( Читать дальше )

Удачная точка входа по ММВБ

- 07 августа 2017, 13:00

- |

Российский рынок продолжает постепенно карабкаться вверх. И вот уже вернулся в район 1970. Данные значения, на мой взгляд, предоставляют неплохую возможность заработать. Пробой может ускорить подъем с ближайшей целью в районе 2035, а первой целью снижения вполне может стать 1890-1900.

Пока пробоя не произошло, на мой взгляд, вполне интересным является открытие коротких позиций с небольшим стопом.

В свою очередь стоит отдельно отметить, что такие моменты очень интересно реализовывать с помощью таких опционных стратегий как проданная бабочка или обычный купленный стрэддл.

Eur/usd шорт

- 01 августа 2017, 19:46

- |

На мой взгляд, сейчас закончилась 5 -ая растянутая подволна импульсной волны и нас ждет неплохая коррекция (после растянутой 5-ой волны она обычно довольно большая).

Как дополнительные факторы: 1) дивергенции с осцилляторами (в данном случае гистограммой MACD

2) Высокие обЬемы (сильно больше средних), которые после большого движения, как правило говорят о скорой коррекции.

И в целом жду некоторого снижения риск аппетита в мире в ближайшем будущем, что может локально поддержать доллар

8 причин продать фьючерс на индекс РТС

- 01 августа 2017, 14:44

- |

Российские активы и в частности фьючерс на индекс РТС несколько дней находились под серьезным давлением, даже несмотря на рост нефтяных котировок. Все это, казалось бы, создает неплохие предпосылки для серьезного отскока вверх (который уже сегодня частично происходит), но не будим торопиться с выводами и посмотрим на ситуацию более детально.

Первым делом предлагаю взглянуть на техническую картину RTSI.

Здесь, как видно добрались до серьезного уровня, от которого очень даже интересно совершать активные действия, но вот вопросы какие?

Для меня ключевыми здесь остаются несколько моментов:

- 1) Среднесрочный тренд по-прежнему вниз (трендовая линия и скользящие средние тому явные подтверждения

- 2) Краткосрочны восходящий тренд был пробит, как и преодолен сильный уровень 1020 (что по волновому анализу нивелирует возможность того, что 21 июня началась новая импульсная волна вверх).

- 3) Сколько либо серьезных объемов на сегодняшнем небольшом отскоке от 1000 пока не наблюдалось.

( Читать дальше )

Доллар/рубль, нефть и Сбербанк

- 27 июля 2017, 12:19

- |

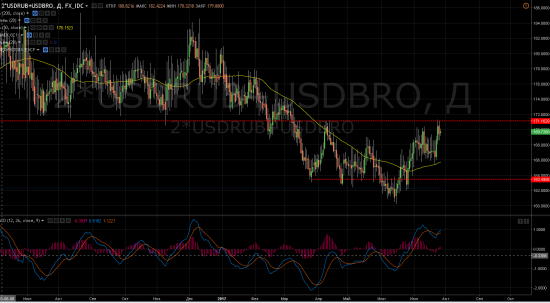

Сбер сегодня благополучно закрыл в плюс (https://smart-lab.ru/blog/411149.php). Теперь постепенно присматриваюсь к шотру по индексу РТС.

При этом открыл небольшую позицию по паре доллар/рубль и по нефти. Суть позиции продажа доллар/рубль и одновременная продажа нефти. Валюты продал в 2 раза больше, т.к. волатильность у нее существенно ниже. Сам реализовывал одну часть (продажу доллар/рубль) через опционы (продавал), но через фьючерсы это делать также можно.

На мой взгляд, утверждённые на днях санкции уже во многом заложены в цены российских активов и по факту мы можем увидеть даже несколько более сильную динамику, что бесспорно отразится и на паре доллар/рубль.

Ну и график совокупности данных инструментов (2*usdrub+brent)….

Здесь, даже технически добрались до сильного сопротивления.

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- CNYRUB

- EUR USD

- optionsworld.ru

- RI

- S&P500 фьючерс

- USDRUB

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевая ставка ЦБ РФ

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недвижимость

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель

- портфель инвестора

- прогнозы

- психология

- психология торговли

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- ЦБ РФ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика России

- экономика США

- экономический кризис