SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Pavlov

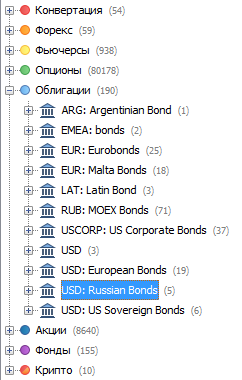

Есть ли fix-income в Exante....

- 01 декабря 2017, 11:53

- |

Вопрос к знатокам: есть в терминале экзанте что-то типа fxmm для нашего рынка, но номинированное в долларах?

Цель проста: разместить остаток средств на счете до конца этого года под надеждный фикс процент.

Что посоветуете? Стоит ли связываться с нашими евробондами?

Цель проста: разместить остаток средств на счете до конца этого года под надеждный фикс процент.

Что посоветуете? Стоит ли связываться с нашими евробондами?

- комментировать

- 413 | ★2

- Комментарии ( 4 )

Яркие воспоминания десяти прошедших лет

- 22 ноября 2017, 09:26

- |

Моментов, которые остались в памяти как знаковые в связи с трейдингом, не так много:

1. Защита кандидатской диссертации по возможности прогнозирования ценовых рядов в 2007 году.

2. Начало реальной торговли в 2008 году (системно). Итоги года — плюс пара процентов на трех чужих счетах и полностью слитый свой личный.

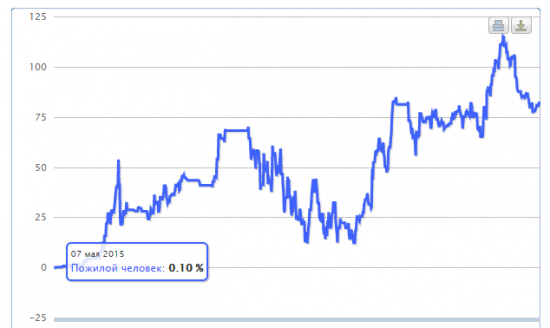

3. Супер сладкий 2015 год, когда каждый месяц принес +10% на первое плечо риска за исключением августа и сентября.

В сухом остатке на текущий момент по трейдингу:

1. Я не стал миллиардером:) Миллионером стал, но это не особо интересно.

2. Постепенно за 10 лет отказался от всех источников заработка кроме трейдинга.

3. Пришел к стабильному для себя подходу, постепенно год за годом снижая активность в рынке. Начинал я с многих десятков сделок в день в 2008, в 2014-2016 было по несколько сделок в день, в 2017 перестроился к лету так, чтобы оборачиваемость капитала за год была не более 10 раз.

О чем жалею: много времени потратил на форекс (2009-2012 года). Кстати, про форекс у меня сложилось такое впечатление. Его любят (возможно, не осознавая) за то, что он намного менее трендовый, чем акции, в целом на нем пониже и постабильнее волатильность. Как следствие, гораздо легче торговать всякое контртрендовое, дивергенции, пересиживать убытки и выше вероятность везения долго не сливаться по мартингалу.

( Читать дальше )

1. Защита кандидатской диссертации по возможности прогнозирования ценовых рядов в 2007 году.

2. Начало реальной торговли в 2008 году (системно). Итоги года — плюс пара процентов на трех чужих счетах и полностью слитый свой личный.

3. Супер сладкий 2015 год, когда каждый месяц принес +10% на первое плечо риска за исключением августа и сентября.

В сухом остатке на текущий момент по трейдингу:

1. Я не стал миллиардером:) Миллионером стал, но это не особо интересно.

2. Постепенно за 10 лет отказался от всех источников заработка кроме трейдинга.

3. Пришел к стабильному для себя подходу, постепенно год за годом снижая активность в рынке. Начинал я с многих десятков сделок в день в 2008, в 2014-2016 было по несколько сделок в день, в 2017 перестроился к лету так, чтобы оборачиваемость капитала за год была не более 10 раз.

О чем жалею: много времени потратил на форекс (2009-2012 года). Кстати, про форекс у меня сложилось такое впечатление. Его любят (возможно, не осознавая) за то, что он намного менее трендовый, чем акции, в целом на нем пониже и постабильнее волатильность. Как следствие, гораздо легче торговать всякое контртрендовое, дивергенции, пересиживать убытки и выше вероятность везения долго не сливаться по мартингалу.

( Читать дальше )

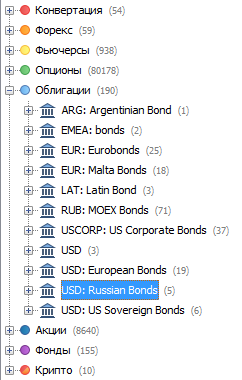

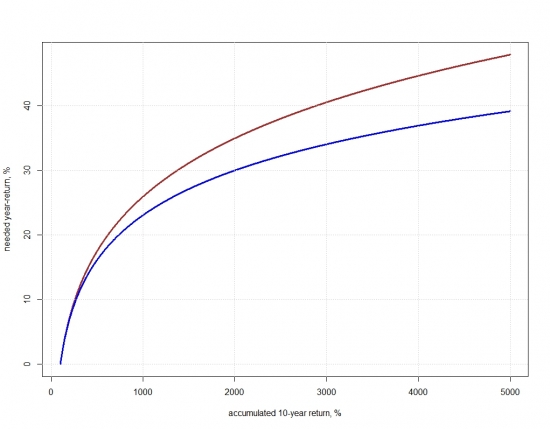

Зависимость среднегодовой доходности от кумулятивной за 10 лет

- 15 ноября 2017, 13:56

- |

Для интересующихся:

Коричневая кривая это то, какой должна быть среднегодовая доходность, если реинвестирование один раз в год.

Синяя кривая это то, какой должна быть среднегодовая доходность, если реинвестирование делается экспоненциально (непрерывно).

Например: чтобы через 10 лет исходный капитал увеличился в 20 раз (2000%) достаточно непрерывного реинвестирования системы с 30% годовых, но для этого же нужна система с 35% годовых, в которой реинвестирование делается раз в год.

Коричневая кривая это то, какой должна быть среднегодовая доходность, если реинвестирование один раз в год.

Синяя кривая это то, какой должна быть среднегодовая доходность, если реинвестирование делается экспоненциально (непрерывно).

Например: чтобы через 10 лет исходный капитал увеличился в 20 раз (2000%) достаточно непрерывного реинвестирования системы с 30% годовых, но для этого же нужна система с 35% годовых, в которой реинвестирование делается раз в год.

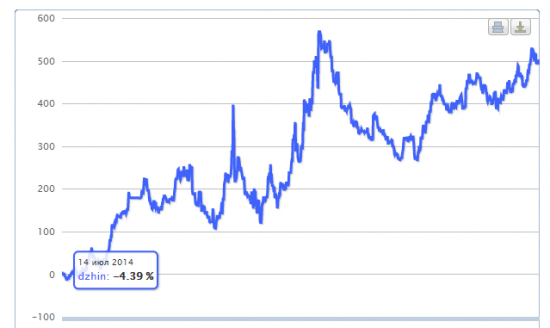

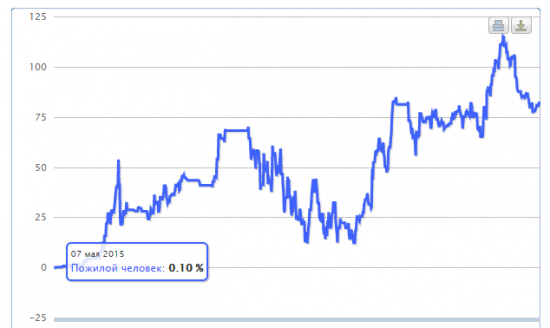

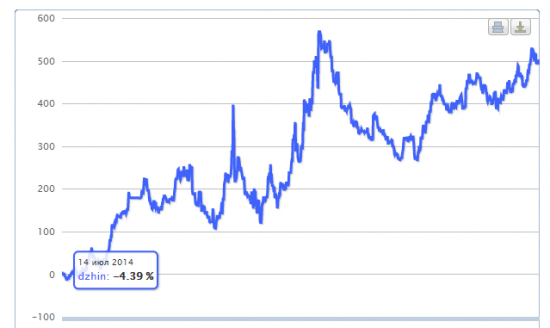

Эквити-бенчмарки

- 03 ноября 2017, 09:54

- |

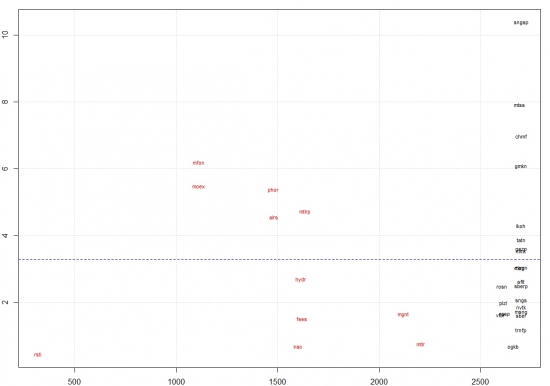

Картинки ниже выбраны по следующим критериям:

1. Не менее двух лет.

2. В целом растущая эквити.

3. Нет просадок более 50-60%.

4. Отсутствие явной ангажированности-афиллированности с кем-либо.

Через годик посмотрим, что станет с этими фаворитами. Они лучшие!

( Читать дальше )

1. Не менее двух лет.

2. В целом растущая эквити.

3. Нет просадок более 50-60%.

4. Отсутствие явной ангажированности-афиллированности с кем-либо.

Через годик посмотрим, что станет с этими фаворитами. Они лучшие!

( Читать дальше )

Отзыв о смартлабе

- 02 ноября 2017, 07:10

- |

Игра в инвестиции это прикольно и всё такое прочее:)

Что немного напрягает сейчас:

1. По-прежнему на один сайт (портал) мы видим разные дизайны. Лично моё восприятие не привыкает к этому. Неудобно.

2. В топе постов всё чаще какая-то мутная муть, которая к трейдингу прямого отношения не имеет.

3. Технические сбои. Не первый раз замечаю, что на почту не приходят уведомления о новых постах авторов, на которых я подписан.

Что нравится и чем привлекает ресурс:

1. Активное присутствие людей с опытом.

2. Блогостно-социальносетная структура смартлаба.

3. Возможность настроек и всяких дополнительных опций типа графиков, таблиц и пр.

Что немного напрягает сейчас:

1. По-прежнему на один сайт (портал) мы видим разные дизайны. Лично моё восприятие не привыкает к этому. Неудобно.

2. В топе постов всё чаще какая-то мутная муть, которая к трейдингу прямого отношения не имеет.

3. Технические сбои. Не первый раз замечаю, что на почту не приходят уведомления о новых постах авторов, на которых я подписан.

Что нравится и чем привлекает ресурс:

1. Активное присутствие людей с опытом.

2. Блогостно-социальносетная структура смартлаба.

3. Возможность настроек и всяких дополнительных опций типа графиков, таблиц и пр.

2017: мои октябрьские итоги

- 01 ноября 2017, 10:37

- |

Осталось всего два месяца, а я нахожусь в начале года:)

Коварный октябрь сперва дал денег, позволил пару раз обновить истхай эквити, но потом забрал эти деньги обратно.

В итоге сейчас что-то на уровне половины процента с начала года.

Т.е. мне надо кровь из носу за ноябрь и декабрь сделать по +10%, чтобы выполнить годовой минимум.

Кандидатский минимум было выполнять проще:)

Вернулся к своей конструкции с продажей опционов, немного её пересмотрел, пересчитал, теперь в этой конструкции есть не только статистический хэдж дельты, но и частичный хэдж веги. Ну и два основных портфеля на месте: портфель акций и портфель фьючерсов.

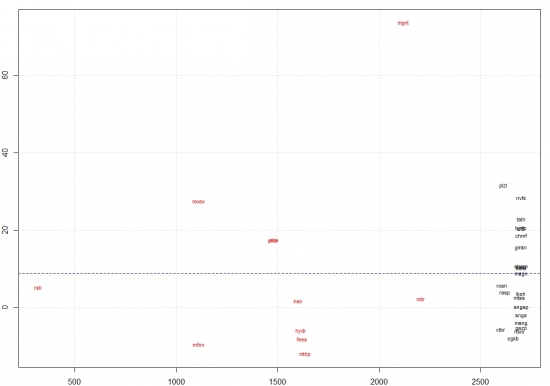

Дивидендный трейдинг глазами алго. Топ-30

- 27 октября 2017, 12:28

- |

Этот топик посвящается коллеге Artemunak

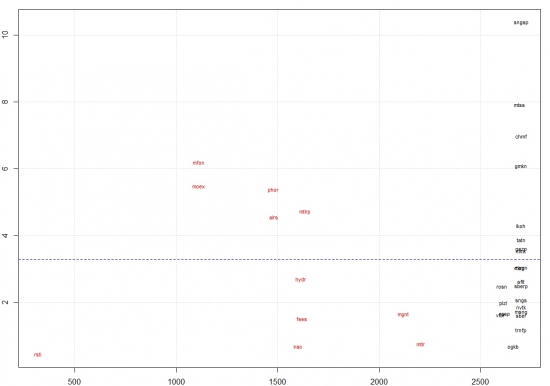

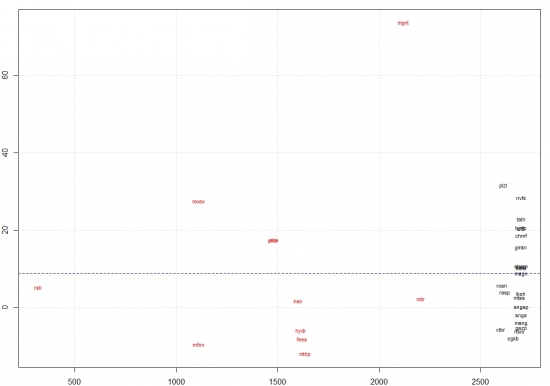

В этом топике всё то же самое, что и в исходном топике. Все легенды и смысл осей смотреть там.

Отличие этого поста от предыдущего в том, чтобы построить всё это для бумаг, ликвидность в которых на уровне топ-30 бумаг по обороту:

aflt, alrs, chmf, fees, gazp, gmkn, hydr, irao, lkoh, magn, mfon, mgnt, moex, msng, mtlr, mtlrp, mtss, nlmk, nvtk, ogkb, phor, plzl, rasp, rosn, rsti, rtkm, sber, sberp, sngs, sngsp, tatn, trnfp, vtbr.

Среднегодовая дивидендная доходность этих бумаг:

Среднегодовая доходность от пассивного инвестирования без реинвестирования дивидендов:

( Читать дальше )

В этом топике всё то же самое, что и в исходном топике. Все легенды и смысл осей смотреть там.

Отличие этого поста от предыдущего в том, чтобы построить всё это для бумаг, ликвидность в которых на уровне топ-30 бумаг по обороту:

aflt, alrs, chmf, fees, gazp, gmkn, hydr, irao, lkoh, magn, mfon, mgnt, moex, msng, mtlr, mtlrp, mtss, nlmk, nvtk, ogkb, phor, plzl, rasp, rosn, rsti, rtkm, sber, sberp, sngs, sngsp, tatn, trnfp, vtbr.

Среднегодовая дивидендная доходность этих бумаг:

Среднегодовая доходность от пассивного инвестирования без реинвестирования дивидендов:

( Читать дальше )

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь