SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

khtrader

Денежный рынок США. Обзор недельных данных.

- 21 декабря 2018, 14:35

- |

Всем привет.

Уходит архиважная неделя, на которой прошло заседание Американского регулятора. Участники рынка, на мой взгляд, отреагировали неадекватно. Фактический, появились намеки и конкретные действия по запуску стимулирующей политики ФРС.

Ставки денежного рынка все никак не снизятся. В то время как ставки рынка капиталов притормозили со снижением.

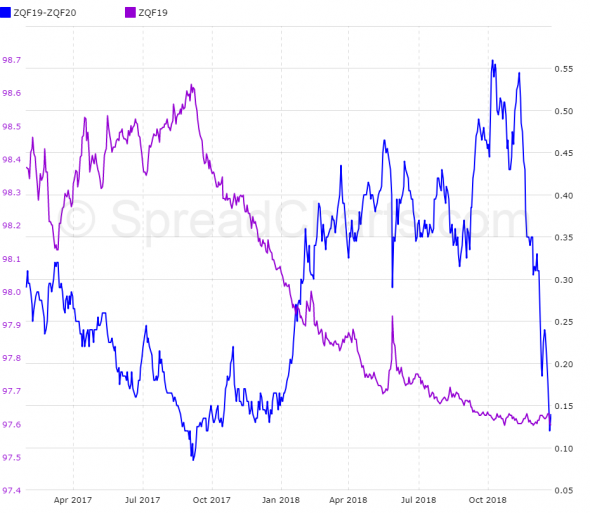

На первой картинке годовой спред на фьючерсном рынке на короткие векселя США (30 дней) облигации — синяя линия. Сиреневая — фронтальный фьючерс.

Как видно с картинки, связь обратно пропорциональная, т.е. мы уже в спреде рухнули, фьюч должен начать расти, а значит ставки денежного рынка пойдут снижаться.

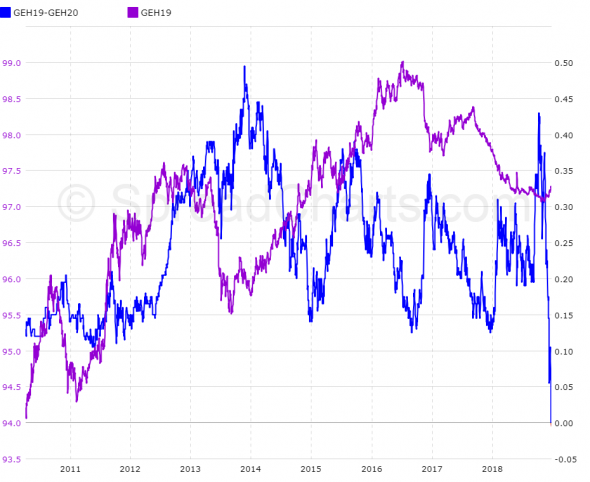

На следующей картинке тоже самое по Евродоллару (ставка Либор).

( Читать дальше )

- комментировать

- 3.9К | ★3

- Комментарии ( 2 )

Нефть. Сводка на 19.12.2018 год

- 19 декабря 2018, 12:27

- |

Всем привет.

Короткая сводка с нефтяных фронтов перед заседанием ФРС и данными по нефтянке от Минэнерго США.

Итак, начну со статистики.

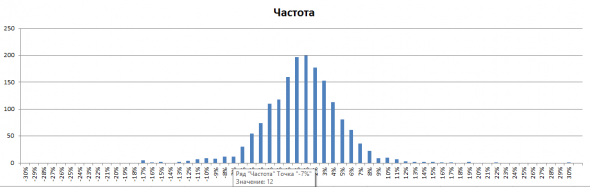

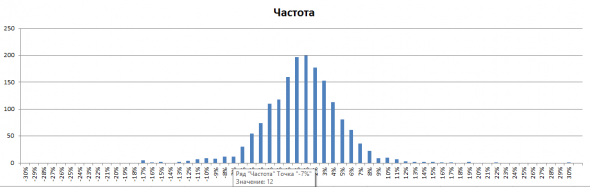

На картинке ниже, представлено распределение фронтального фьючерса CL биржа СМЕ.

Мы имеем хвосты за пределами ± 7%, на которые приходятся 162 события за 32 года (история с 1986 года). Т.е. вероятность выхода за пределы этих значений волатильности 9,5%. Т.е. 90,5% распределения волатильности актива приходится на диапазон от -7 до 7%. Мы получили 4-е событие сначала октября, вероятность этого составляет 0.5%. И она сбылась, привет Гауссу.

В виду такого мероприятия мы имеем скорость падения сопоставимую только с темпами 2008 года. На картинке ниже отмечена скорость падения в 2014 году, мы опережаем в три раза.

( Читать дальше )

Короткая сводка с нефтяных фронтов перед заседанием ФРС и данными по нефтянке от Минэнерго США.

Итак, начну со статистики.

На картинке ниже, представлено распределение фронтального фьючерса CL биржа СМЕ.

Мы имеем хвосты за пределами ± 7%, на которые приходятся 162 события за 32 года (история с 1986 года). Т.е. вероятность выхода за пределы этих значений волатильности 9,5%. Т.е. 90,5% распределения волатильности актива приходится на диапазон от -7 до 7%. Мы получили 4-е событие сначала октября, вероятность этого составляет 0.5%. И она сбылась, привет Гауссу.

В виду такого мероприятия мы имеем скорость падения сопоставимую только с темпами 2008 года. На картинке ниже отмечена скорость падения в 2014 году, мы опережаем в три раза.

( Читать дальше )

Всем лонгующим нефть.

- 18 декабря 2018, 13:31

- |

Привет всем.

Мое ИМХО по нефти сбылось (повезло, ведь рынок эффективный). Что теперь?

Я начал агрессивно наращивать бычьи позиции. И вот почему.

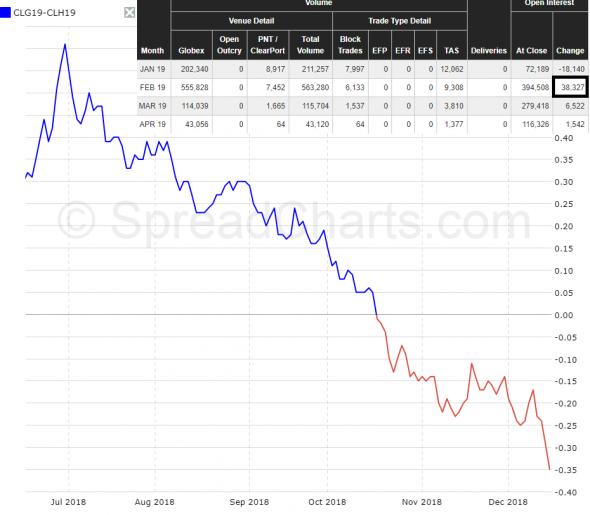

На картинке фронтальный спред по лайт (уже беру февраль-март), я его уже купил, зафиксировав убыток по январь-февраль.

В левом верхнем углу имеем скрин распределения ОИ по лайт биржа СМЕ. Видно, что в февраль перекладывают с января, завтра последний день торговли на этом фьюче. При этом растет ОИ, за неделю +40К контрактов. Учитывая динамику спреда и рост ОИ, а также на основании распределения СОТ (см. предыдущие посты) мое ИМХО — это медвежья ловушка.

Что делать?

На 4-х часовом чарте мы уже уперлись в нижнюю границу канала, эллиттовцы скажут что если мы имеем ловушку для медведей, тогда это волна В. Она и выделена фрактальным каналом.

( Читать дальше )

Мое ИМХО по нефти сбылось (повезло, ведь рынок эффективный). Что теперь?

Я начал агрессивно наращивать бычьи позиции. И вот почему.

На картинке фронтальный спред по лайт (уже беру февраль-март), я его уже купил, зафиксировав убыток по январь-февраль.

В левом верхнем углу имеем скрин распределения ОИ по лайт биржа СМЕ. Видно, что в февраль перекладывают с января, завтра последний день торговли на этом фьюче. При этом растет ОИ, за неделю +40К контрактов. Учитывая динамику спреда и рост ОИ, а также на основании распределения СОТ (см. предыдущие посты) мое ИМХО — это медвежья ловушка.

Что делать?

На 4-х часовом чарте мы уже уперлись в нижнюю границу канала, эллиттовцы скажут что если мы имеем ловушку для медведей, тогда это волна В. Она и выделена фрактальным каналом.

( Читать дальше )

Что будет с S&P500? Макроэкономический обзор.

- 16 декабря 2018, 13:16

- |

Всем привет!

В видео мы «пройдемся» с Вами по экономическим реалиям США.

Проанализируем денежный рынок в штатах.

Проанализируем ожидания участников рынка.

( Читать дальше )

В видео мы «пройдемся» с Вами по экономическим реалиям США.

Проанализируем денежный рынок в штатах.

Проанализируем ожидания участников рынка.

( Читать дальше )

Нефть. Прогноз на следующую неделю.

- 15 декабря 2018, 14:06

- |

Привет коллеги.

Разбил свои статьи на две части, т.к. получаются очень объемные и утомительные. В продолжение поста о фундаментальной ситуации на нефтяном рынке https://smart-lab.ru/blog/510554.php подведем итог текущей недели и попробуем спрогнозировать движение на следующую.

Итак, в дополнение по фундаменту добавлю пару картинок.

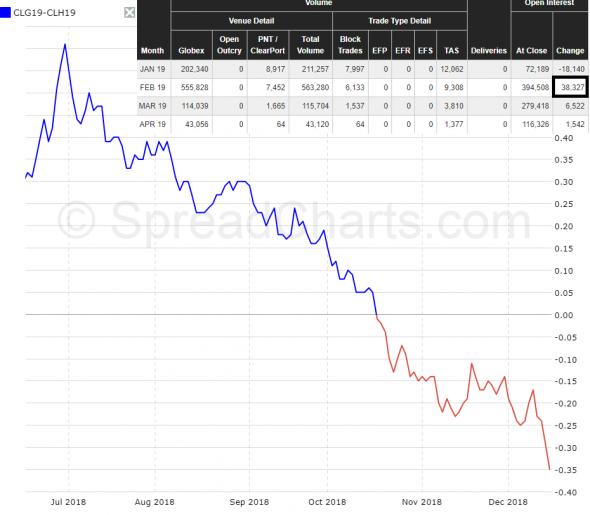

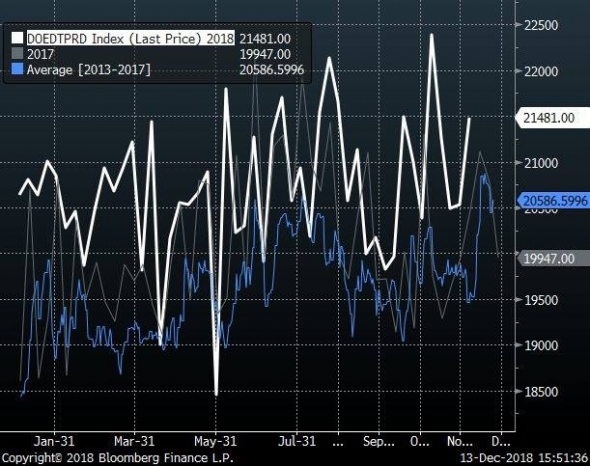

Это суточный спрос в США. Выходит около 4 мб\д потребляет промышленность США за вычетом спроса НПЗ. Не успел начался высокий сезон, как спрос сразу взлетел.

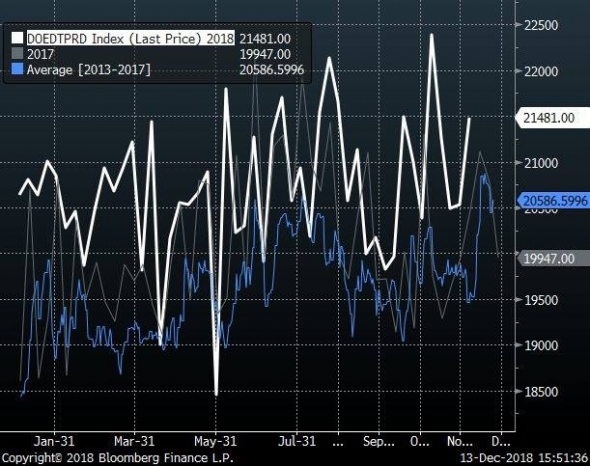

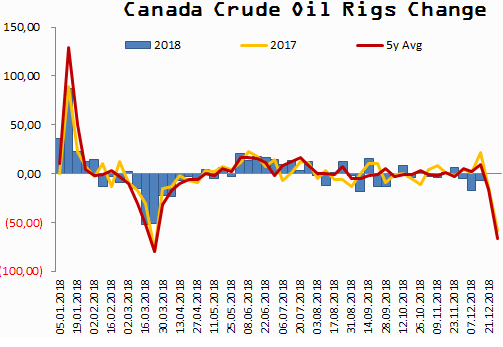

Отклик буровой активности на снижение цен в Канаде очевиден. Но если посмотреть на темпы средних, то похоже на сезонный фактор.

( Читать дальше )

Разбил свои статьи на две части, т.к. получаются очень объемные и утомительные. В продолжение поста о фундаментальной ситуации на нефтяном рынке https://smart-lab.ru/blog/510554.php подведем итог текущей недели и попробуем спрогнозировать движение на следующую.

Итак, в дополнение по фундаменту добавлю пару картинок.

Это суточный спрос в США. Выходит около 4 мб\д потребляет промышленность США за вычетом спроса НПЗ. Не успел начался высокий сезон, как спрос сразу взлетел.

Отклик буровой активности на снижение цен в Канаде очевиден. Но если посмотреть на темпы средних, то похоже на сезонный фактор.

( Читать дальше )

Нефть. Фундаментальный анализ.

- 13 декабря 2018, 13:45

- |

Всем привет.

Основные энергетические агенства выпустили свои отчеты по ситуации на нефтяном рынке. Хоть эти все отчеты чушь, но они есть и их анализирует весь торгующий нефть мир.

Представляю Вам свой взгляд с перспективой нефтяного рынка.

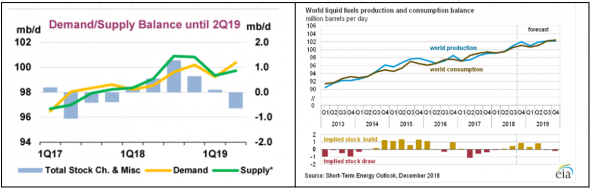

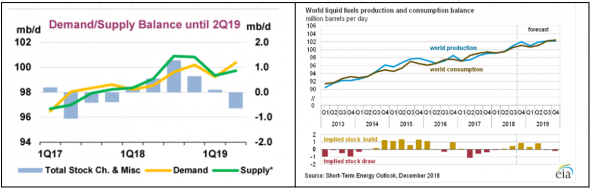

Итак, начнем с перспективой баланса спроса/предложения.

Сразу первая картинка. Левая — МЭА, правая — Минэнерго США.

Не успели страны ОПЕК объявить о сокращении добычи, как энергетические агенства начали выпускать отчеты с дефицитом в 2019 году.

МЭА

В 2018 году прогноз без изменений. Рост спроса в 2018 году на 1,3 мб\д, в 2019 году на 1,4 мб\д. Сейчас спрос 99,6 мб\д. Предложение снизили на 360 тб\д из-за Канады, России и сокращения в Северном море. В 2019 году снижение добычи ОПЕК+ перекроет рост добычи странами НЕ-ОПЕК (414 тб\д) В ноябре спрос 101, 1 мб\д. Т.е. имеем избыток в 1,3 мб\д, коммерческие запасы растут.

Что примечательно, добыча ОПЕК согласно МЭА в ноябре выросла на 100 тб\д до 33,03 мб\д.

( Читать дальше )

Основные энергетические агенства выпустили свои отчеты по ситуации на нефтяном рынке. Хоть эти все отчеты чушь, но они есть и их анализирует весь торгующий нефть мир.

Представляю Вам свой взгляд с перспективой нефтяного рынка.

Итак, начнем с перспективой баланса спроса/предложения.

Сразу первая картинка. Левая — МЭА, правая — Минэнерго США.

Не успели страны ОПЕК объявить о сокращении добычи, как энергетические агенства начали выпускать отчеты с дефицитом в 2019 году.

МЭА

В 2018 году прогноз без изменений. Рост спроса в 2018 году на 1,3 мб\д, в 2019 году на 1,4 мб\д. Сейчас спрос 99,6 мб\д. Предложение снизили на 360 тб\д из-за Канады, России и сокращения в Северном море. В 2019 году снижение добычи ОПЕК+ перекроет рост добычи странами НЕ-ОПЕК (414 тб\д) В ноябре спрос 101, 1 мб\д. Т.е. имеем избыток в 1,3 мб\д, коммерческие запасы растут.

Что примечательно, добыча ОПЕК согласно МЭА в ноябре выросла на 100 тб\д до 33,03 мб\д.

( Читать дальше )

Макроэкономика. Процентные ставки.

- 12 декабря 2018, 12:39

- |

Привет.

Продолжаю знакомить всех любопытствующий с макроэкономическими показателями. В этом видео о ставках. Особо не нагружаю, а просто знакомлю.

( Читать дальше )

Продолжаю знакомить всех любопытствующий с макроэкономическими показателями. В этом видео о ставках. Особо не нагружаю, а просто знакомлю.

( Читать дальше )

Нефть. Сводка после СОТ

- 11 декабря 2018, 14:03

- |

Привет.

Небольшая сводка по нефти.

Чуть фундамента.

Совокупно сейчас выбыло с рынка около 2 мб\д, из них 1,2 мб\д это сокращения ОПЕК и они будут убираться постепенно, хотя Саудиты завяли что сократят на 1 мб\д экспорт в декабре-январе. Также ушла 350 тб\д Ливийской нефти, и 400 тб\д Канадской.

И еще много чего, о чем писалось в предыдущем посту. Фон откровенно бычий, но нефтяные цены не растут.

Вчера вышли отчеты CFTC по открытым позициям лайт.

Что имеем.

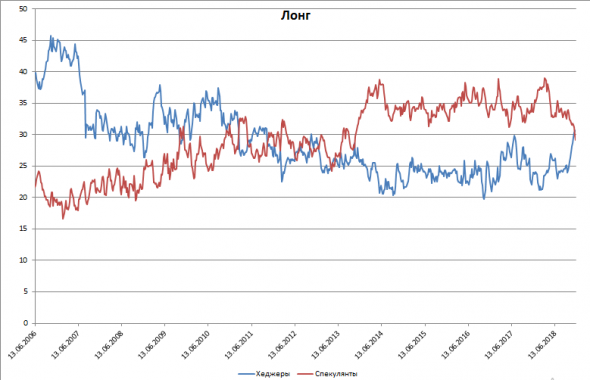

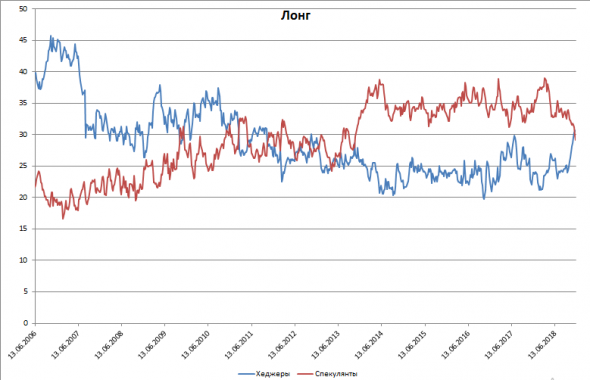

Лонг у хеджеров продолжает расти и мы уже в 2011 году. Спекулятивный лонг упал в 2013 год по отношению к ОИ.

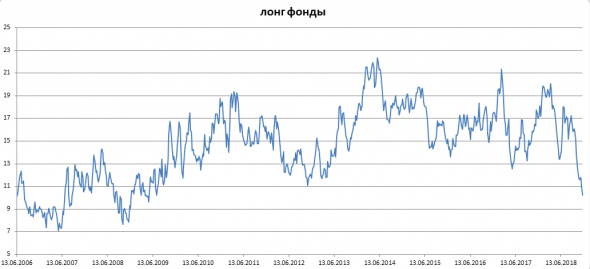

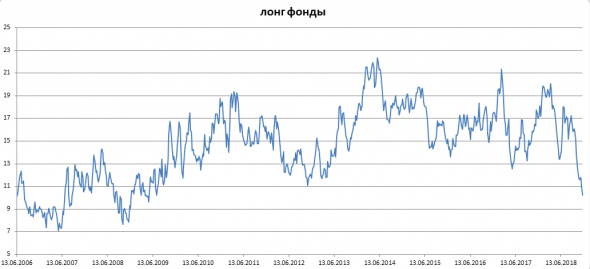

Сами фонды свалились уже в 2009 год по лонгам относительно ОИ.

( Читать дальше )

Небольшая сводка по нефти.

Чуть фундамента.

Совокупно сейчас выбыло с рынка около 2 мб\д, из них 1,2 мб\д это сокращения ОПЕК и они будут убираться постепенно, хотя Саудиты завяли что сократят на 1 мб\д экспорт в декабре-январе. Также ушла 350 тб\д Ливийской нефти, и 400 тб\д Канадской.

И еще много чего, о чем писалось в предыдущем посту. Фон откровенно бычий, но нефтяные цены не растут.

Вчера вышли отчеты CFTC по открытым позициям лайт.

Что имеем.

Лонг у хеджеров продолжает расти и мы уже в 2011 году. Спекулятивный лонг упал в 2013 год по отношению к ОИ.

Сами фонды свалились уже в 2009 год по лонгам относительно ОИ.

( Читать дальше )

Инфляция. Что означает для трейдера?

- 09 декабря 2018, 15:14

- |

Всем привет.

Получаю много вопросов от читателей по макроэкономике. Решил записать серию видео-лекций по основным макроэкономическим показателям, дабы познакомить неискушенного трейдера с экономикой.

Первое видео об инфляции.

Лекции короткие и рассчитаны как на новичков, так и на матерых участников рынка.

( Читать дальше )

Получаю много вопросов от читателей по макроэкономике. Решил записать серию видео-лекций по основным макроэкономическим показателям, дабы познакомить неискушенного трейдера с экономикой.

Первое видео об инфляции.

Лекции короткие и рассчитаны как на новичков, так и на матерых участников рынка.

( Читать дальше )

Нефть. Момент истины.

- 08 декабря 2018, 14:59

- |

Друзья, всем привет!

Наконец-то история с манипуляциями ОПЕК+ приняла обозримые границы. Решение достигнуто.

Теперь можно взглянуть в будущее, что нас там может ожидать. Надо сказать, что данныя статья будет объемной, т.к. сейчас важным фактором выступает фундаментальный анализ. Усаживайтесь поудобней и в путь...

Всем кому лень читать, в конце общий вывод.

Итак, начнем с обзора важнейшего события для нефтяного рынка которое прошло на этой неделе.

Из официального релиза на сайте ОПЕК сказано, что ОПЕК и НЕ-ОПЕК договорились сократить добычу с суммарным объемом в 1,2 мб\д (0,8-0,4 мб\д соответственно). Сокращение начнется с января 2019 года. Официального распределения квот пока нет, но основные объемы ложатся на РФ (Не-ОПЕК) и КСА в ОПЕК. К слову, в прошлый раз, перед тем как порезать добычу, все экспортеры поднапряглись и добывали на пределах, дабы срезать добычу с максимумов. Посмотрим что будет с добычей в РФ и КСА в ноябре-декабре.

Что это означает в цифрах?

( Читать дальше )

Наконец-то история с манипуляциями ОПЕК+ приняла обозримые границы. Решение достигнуто.

Теперь можно взглянуть в будущее, что нас там может ожидать. Надо сказать, что данныя статья будет объемной, т.к. сейчас важным фактором выступает фундаментальный анализ. Усаживайтесь поудобней и в путь...

Всем кому лень читать, в конце общий вывод.

Итак, начнем с обзора важнейшего события для нефтяного рынка которое прошло на этой неделе.

Из официального релиза на сайте ОПЕК сказано, что ОПЕК и НЕ-ОПЕК договорились сократить добычу с суммарным объемом в 1,2 мб\д (0,8-0,4 мб\д соответственно). Сокращение начнется с января 2019 года. Официального распределения квот пока нет, но основные объемы ложатся на РФ (Не-ОПЕК) и КСА в ОПЕК. К слову, в прошлый раз, перед тем как порезать добычу, все экспортеры поднапряглись и добывали на пределах, дабы срезать добычу с максимумов. Посмотрим что будет с добычей в РФ и КСА в ноябре-декабре.

Что это означает в цифрах?

( Читать дальше )

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика