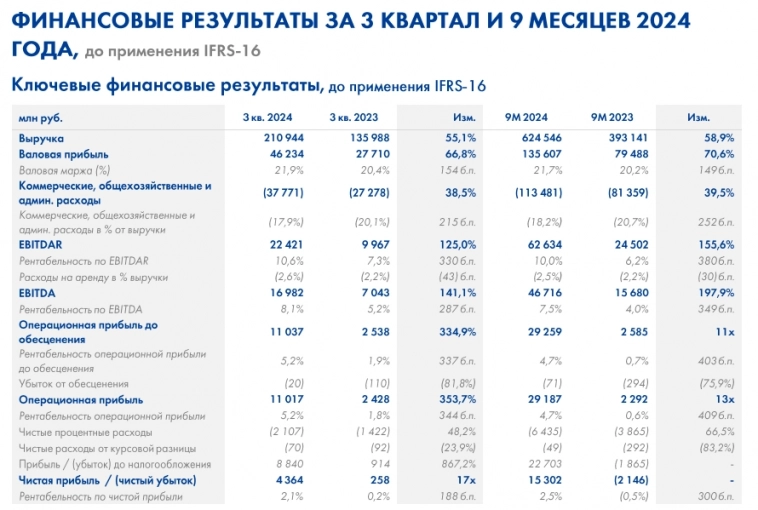

Дорогие друзья, торговую неделю начинаем с традиционного обзора. В этот раз на очереди Европлан, крупнейшая российская независимая автолизинговая компания, которая определенно выступит одним из ключевых бенефициаров от понижения ключевой ставки. Ранее мы уже успели рассмотреть операционные результаты компании, а теперь давайте разберемся, что же с финансами за 9М2024:

— Чистый процентный доход: 18,6 млрд руб (+48,2% г/г)

— Чистый непроцентный доход: 11,3 млрд руб (+23,5% г/г)

— Чистая прибыль: 11,3 млрд руб (+6,3% г/г)

— Лизинговый портфель: 261 млрд руб (+14% с начала 2024 г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде Европлан продолжил демонстрировать рост по всем ключевым финансовым показателям. Чистые процентные и непроцентные доходы увеличились на 48,2% и 23,5% г/г. В то же время чистая прибыль прибавила всего на 6,3% г/г — до 11,3 млрд руб.

— Чистая прибыль отдельно в 3К2024 сократилась на 30,2% г/г с 3,6 млрд руб. до 2,5 млрд, что обусловлено переоценкой налоговых обязательств (2,1 млрд руб). Если же скорректировать чистую прибыль на налоги, то Европлану удалось показать отличный результат в виде 4,6 млрд руб. несмотря на существенный рост резервирования (2 млрд руб в 3К2024) и обесценение по возвращенным объектам лизинга.

Авто-репост. Читать в блоге >>>