SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ewitranslate

Наблюдая за фрактальными паттернами: от микроскопа до телескопа и невооруженным глазом

- 29 мая 2021, 07:06

- |

Эпизод 3 из серии Основы волн Эллиотта

Верите ли вы в Бога или в эволюцию — или и то, и другое — в этом видео, вы увидите свидетельство одного конкретного паттерна, который существует почти везде: от формы человеческих лиц; в форме галактик; до фрактальной (и, следовательно, предсказуемой) природе фондового рынка.

Разумеется, речь идет о Золотом сечении и Фибоначчи — то, что ни один инвестор или трейдер не должен игнорировать.

Посмотрите, почему признание этого паттерна и что фондовый рынок формирует паттерны так важно для ваших инвестиций.

Автор: Роберт Фолсом

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

- комментировать

- Комментарии ( 1 )

Биография Ральфа Нельсона Эллиотта: Волна первая

- 27 мая 2021, 20:45

- |

«Жизнь человека, как кусок гобелена, состоит из множества переплетающихся нитей, которые вместе образуют узор; отделение одной и рассматривание её отдельно от остальных не только разрушает узор, но и придаёт самой нити неверное значение».

— Лернед Хэнд

Волна первая: Годы становления

В генеалогическом древе Ральфа Нельсона Эллиотта было несколько выдающихся американцев. Его прадед по материнской линии — Джонатан Хамблетт, во время Американской революции сражался в Банкер-Хилле как рядовой ополченец. Он был ранен в бою, а затем назначен одним из телохранителей генерала Вашингтона. Дед Эллиотта — Хью Эллиотт, был ветераном войны 1812 года. Хью Эллиотт жил в Огайо, затем на западной границе страны, тогда в 1835 году родился его сын Франклин — отец Ральфа Эллиотта. Франклин стал торговцем и женился на Вирджинии Нельсон, которая происходила из богатой фермерской семьи в окрестностях Филадельфии, где каждый из её братьев и сестёр имели по 80 акров. В 1865 году, в конце Гражданской войны у Франклина и Вирджинии Эллиотта появилась дочь Анна Мэй. Ей было три года, когда семья переехала в Мэрисвилл, штат Канзас — небольшое поселение около Большой Голубой реки в северо-восточной части штата. Франклин, в целом, продолжил традицию своего отца переселяться на запад вместе со всеми американцами, так как в то время Мэрисвилл был оживлённым остановочным пунктом на краю цивилизации для «Пони Экспресс» и путешественников по Орегонской тропе. Ральф Нельсон Эллиотт, второй (и последний) ребёнок в семье, родился в Мэрисвилле три года спустя — 28 июля 1871 года. Затем семья мигрировала на несколько сот миль к Фэрбери, штат Иллинойс, небольшому и процветающему фермерскому поселению примерно в ста милях к юго-западу от Чикаго, по-видимому, в более благоприятное для торговца место. Они поселились на улице Вязов, где Эллиотт провёл своё раннее детство.( Читать дальше )

Миф о шоках

- 26 мая 2021, 15:43

- |

Выдержка из главы 1 «Социономической теории экономики»

Автор: Роберт Пректер

Мало людей находят новую теорию применимой, пока они не увидят ошибки старого образа мышления. В первой части этой книги оспаривается общепринятая парадигма, в соответствии с которой рациональные реакции человека на экзогенные (внешние или порождаемые извне) причины якобы объясняют поведение на финансовых рынках. В настоящей главе рассматривается, влияют ли драматические события на финансовые рынки.

Тест финансово-рыночной реакции в идеальных условиях

В материальном мире механики, действие сопровождается реакцией. Когда бита ударяет по мячу, мяч меняет курс.

Большинство финансовых аналитиков, экономистов, историков, социологов и футуристов считают, что общество действует таким же образом. Они обычно говорят: «Так как такое-то произошло, это вызовет такую-то реакцию». Эта механическая парадигма повсеместна в финансовых комментариях. Заголовки новостей на рисунке 1 отражают то, что экономисты говорят журналистам: хорошие экономические новости заставляют фондовый рынок расти; плохие экономические новости заставляют его идти вниз. Но так ли это?

( Читать дальше )

Замедление банковского кредитования -- это риск дефляции

- 26 мая 2021, 14:27

- |

Автор: MURRAY GUNN

Рынкам может не хватить топлива.

На этой неделе из-за выхода из строя главного трубопровода, в некоторых частях Америки возникла нехватка бензина,. Это напомнило многим, насколько общество зависит от того, чтобы всё шло своим чередом.

( Читать дальше )

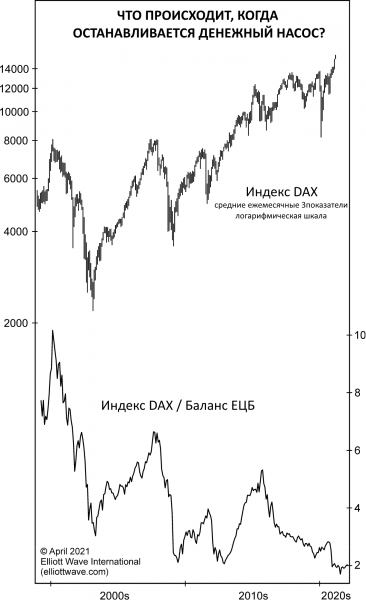

Немецкий DAX: «Что произойдет, когда ЕЦБ остановит денежный насос?»

- 25 мая 2021, 14:24

- |

Центральные банки продолжают «стимулировать», несмотря на восстановление глобального экономического роста. «Вливания ликвидности» центральным банком вызваны оптимистичным настроем. Но, что произойдёт, когда это мышление начнёт сдвигаться в сторону пессимизма и «денежный насос остановится»?

Автор: Bob Stokes

Перевод в субтитрах:

У многочисленных покупок облигаций и вливания ликвидности ЕЦБ есть потенциальная обратная сторона.

Как пишется в Global Market Perspective за май:

ЕЦБ превратил сравнительно небольшую проблему нескольких банков с чрезмерной заёмной средой в системную проблему, которая теперь ставит под угрозу всю финансовую систему.

А также мы рассмотрели баланс ЕЦБ и основной фондовый индекс крупнейшей экономики Европы.

В Global Market Perspective за май также был показан следующий график:

( Читать дальше )

Успехи Диснея часто следуют и отражают социальные настроения.

- 24 мая 2021, 15:11

- |

В оригинале публиковалась в «Socionomist» в январе 2011

Иногда вездесущность социального настроения удивляет даже нас, здесь, в Институте соционики. Например, когда мы впервые начали смотреть на популярные американские мультфильмы, мы не видели связанных с настроением существенных различий в таких аспектах, как уровни зрительской аудитории и уменьшение жестокости. Но взглянув глубже, мы заметили, что характер атрибутов анимации действительно странным образом был управляем настроением. Например, уровень насилия в мультфильмах, используемые цвета, стили анимации и темы резко изменялись в зависимости от фазы социального настроения, в котором они были созданы.

В начале августа, ко времени, когда мы подошли к этапу печати

( Читать дальше )

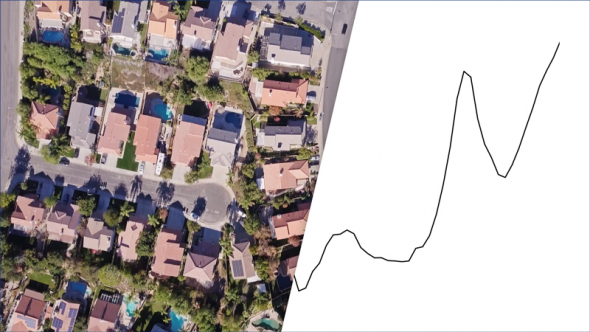

Спрос на риелторскую лицензию в США, вскоре может упасть.

- 23 мая 2021, 15:03

- |

«Согласно данным за январь, в США было больше агентов по недвижимости, чем домов на продажу» — сообщает Wall Street Journal. Рост числа агентов по недвижимости формируется в виде паттерна волн Эллиотта на графике.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Многие люди потеряв работу, стали получать лицензии на риелторскую деятельность, поскольку они видят в этом путь к процветанию.

Все думают, что продавать дома стоит того, поскольку цены в большинстве случаев растут.

Как 21 марта отметили в Wall Street Journal:

Повышение цен на жильё убедило десятки тысяч американцев попробовать свои силы в продаже недвижимости.

Были и другие периоды времени, когда цены на жильё росли. Однако были и периоды спада. Как вы знаете, почти полтора десятилетия назад цены на жильё значительно упали после обвала субстандартных ипотечных кредитов.

( Читать дальше )

ВОЗМОЖНАЯ, НОВАЯ РАЗНОВИДНОСТЬ ВОЛНЫ (статья из Теоретика за апрель 2006 года)

- 18 мая 2021, 20:48

- |

ВОЗМОЖНАЯ, НОВАЯ РАЗНОВИДНОСТЬ ВОЛНЫ

Исследователи постоянно находят новые формы жизни, чтобы добавить их к спискам уже известных существ. Например, в январе 2006 года биологи обнаружили 27 неизвестных видов пауков, сороконожек и скорпионов в пещерах под двумя национальными парками Калифорнии. Эллиоттчики напротив, сделали лишь несколько редких находок, добавив их к волновым структурам, которые Р.Н. Эллиотт впервые описал 70 лет назад.

Работая в одиночку и без использования современных технологий, Эллиотт изучая графики цен на акции, каталогизировал основные виды паттернов и описал, как они связаны друг с другом. Именно это свидетельствует о гениальности Эллиотта, что его описания до сих пор остаются неизменными. Основные закономерности, которые он обнаружил при изучении рыночных цен — импульс, диагональный треугольник, (горизонтальный) треугольник, зигзаг и плоскость — описывают все последующие ценовые действия. Спустя время можно отметить только две незначительные разновидности в основополагающих описаниях Эллиотта и их классификацию. Это барьерный треугольник, который на самом деле уплотняет каталог и диагональный треугольник 2 типа (см. EWP, стр. 40–41).

( Читать дальше )

Инфляция цен - Дефляция долга

- 17 мая 2021, 19:28

- |

Автор: MURRAY GUNN

Играя с огнём, вы рискуете получить ожог.

Следующие несколько месяцев будут одними из самых интересных на финансовых рынках за многие десятилетия. Федеральная Резервная Система США (и другие центральные банки) напечатали триллионы долларов, фунтов стерлингов, евро и других валют в попытке смягчить последствия экономической блокировки во время мировой войны C (глобальной пандемии гриппа Covid19). Вдобавок правительства берут взаймы и тратят так, будто живут последний день, не задумываясь о последствиях. ФРС в частности, хочет видеть рост инфляции потребительских цен (наивно полагая, что падающие потребительские цены — это «плохо») и сейчас занимается «таргетированием средней инфляции», с радостью позволяя инфляции потребительских цен превысить целевой показатель в 2%. (Любой, кто покупал пиломатериалы в прошлом году, сейчас думает, что ФРС может перестать желать дальнейшего роста цен.)

( Читать дальше )

Пять акций индустрии марихуаны, пять возможностей.

- 16 мая 2021, 13:46

- |

Хороший прогноз становится убедительнее, когда он подтверждается в пяти отдельных акциях прогнозируемого сектора.

Автор: Robert Folsom

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

теги блога Ewitranslate

- США

- amazon

- bitcoin

- dax

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- корреляции

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- майнинг

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика