📌 Сегодня обсудим весьма непопулярную среди инвесторов компанию Циан (ведущая онлайн-платформа объявлений о недвижимости на рынке РФ). Недавно Циан отчитался за 9 месяцев текущего года, сейчас компания находится в процессе переезда, после которого возникнет вопрос выплаты дивидендов.

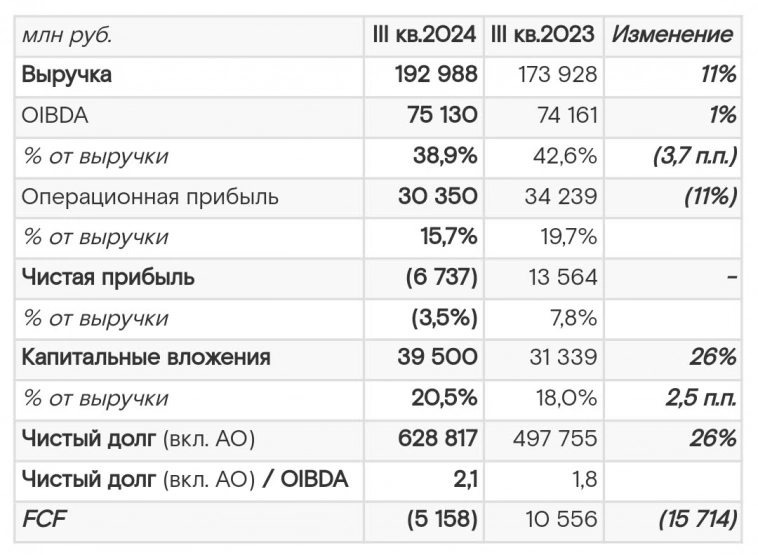

📊 ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ:

• За 9 месяцев 2024 года Циан показал довольно сильные результаты: рост выручки на 15% год к году до 9,6 млрд рублей, рост чистой прибыли на 19% до 1,7 млрд рублей, а также увеличение рентабельности по скорр. EBITDA на 0,3 п.п. до 24,1%.

• Третий квартал выдался для компании более слабым на фоне падения рынка новостроек на 53% год к году и сокращения выданных ипотечных кредитов на 52%. Как итог – выручка за 3 квартал снизилась на 2% год к году до 3,2 млрд рублей, а чистая прибыль сократилась на 8% до 748 млн рублей. Рентабельность по скорр. EBITDA снизилась в 2 раза – с 33,5% до 15,8%.

• Отдельно стоит отметить, что из 748 млн рублей чистой прибыли Циана за 3 квартал, 643 млн рублей было получено благодаря курсовым разницам. Поэтому, если рассматривать именно скорректированную чистую прибыль, то по итогам 3 квартала она значительно снизилась на 83% год к году до почти 100 млн рублей.

Авто-репост. Читать в блоге >>>