Точка Спокойствия

Стоит ли покупать акции ритейлеров?

- 17 октября 2025, 13:56

- |

Весь ритейл сейчас сравнялся по показателю EV/EBITDA на 2 квартал 2025 года.

В расчетах учел казначейские акции, а также выплату дивидендов у Х5 и Белуге (вчера отсечка была).

Как думаете, почему Белуга не торгуется с премией к другим компаниям?

Ведь маржинальность сильно выше, темпы роста без учета 3 квартала (привет от хакерской атаки) лучшие в секторе, платит дивиденды (див. доха => 12%) + байбечит, а также впереди IPO ВинЛаба.

Комбинация рост кап. затрат + рост долга + рост % расходов + снижение маржинальности убили дивиденды в Магните и снизили ожидания у Х5 до ~300 рублей (11,5%).

В этих бумагах может быть идея по мере восстановления маржинальности до исторических 7% к условному 2027–2028 году.

Например, текущая выручка Магнита 3,2 трлн рублей. Изменение маржинальности на 1% приведет к росту показателя EBITDA на 32 млрд рублей. Текущая EBITDA LTM 178 млрд. Прибавка 32 млрд рублей увеличит показатель на 18%.

Если эти 32 млрд рублей пустить на выплату дивидендов, то Магнит заплатит 470 рублей на акцию (15% див. доходность). То же самое актуально для Х5.

( Читать дальше )

- комментировать

- 1.1К | ★1

- Комментарии ( 0 )

Акции компании Магнит продолжают сверлить дно. Давайте разбираться, в чем проблема и есть ли тут идея?

- 17 сентября 2025, 18:09

- |

Начнем с финансовых показателей

Выручка компании за 7 лет выросла в 2,8 раза. Средний годовой темп роста составил 18%.

Показатель EBITDA LTM вырос в 2 раза. Средний годовой темп роста составил 10,8%.

( Читать дальше )

Никому не нужное золото №2. ЮГК VS Полюс Золото

- 14 апреля 2025, 15:24

- |

Чуть больше года назад я обратил свое внимание на акции золотодобытчиков.

Моим фаворитом был лидер отрасли —Полюс Золото, тогда акции стоили 11 000 рублей на акцию и вызывали отвращение у инвесторов в связи с выкупом 30% акций, что привело к отмене дивидендов.

С тех пор акции выросли на 72% + дивиденды.

Недавно я стал активно набирать акции ЮГК, которые сейчас точно также вызывают отвращение у инвесторов по разным причинам.

· Невыполнение планов компании по росту производства.

· Мажор, который любит выводить деньги из компании через займы и огромные бонусы.

· Наезд на компанию от Роспотребнадзора.

Что изменилось с тех пор?

· Планы по добыче стали консервативными.

· В состав акционеров вошел ГПБ с долей 22%, что должно улучшить корпоративные практики.

АО «ААА Управление Капиталом» Михаил Руссов:

«Мы надеемся внести наш вклад в дальнейшее увеличение акционерной стоимости ЮГК и внедрение лучших корпоративных практик».

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 17 )

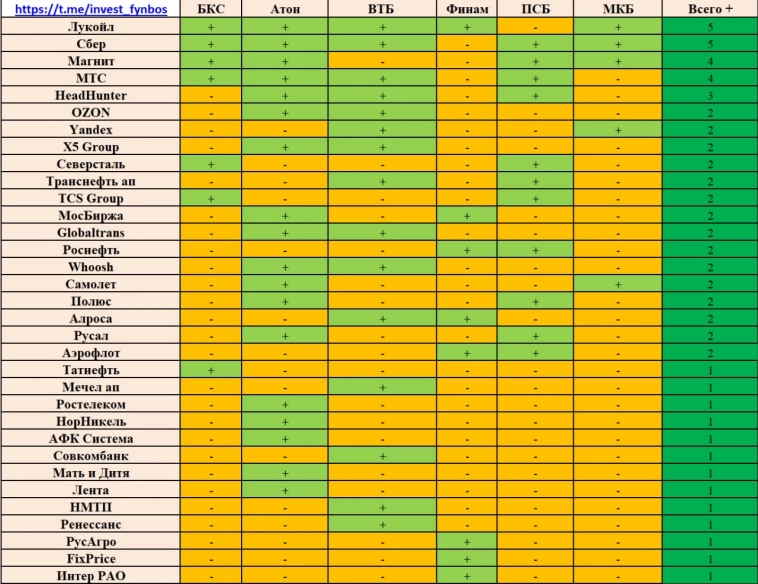

Табличка по инвестиционным идеям брокеров на 4 квартал 2024 года. Топ - 10 лучших инвестиционных идей

- 06 ноября 2024, 11:38

- |

Топ 10 инвестиционных идей:

Сбер, Яндекс, Лукойл, ТКС Холдинг, Полюс Золото, Ozon, Мать и Дитя, Транснефть преф, HeadHunter и Интер РАО

Согласны с топом аналитиков?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

Стоит ли покупать акции Магнита? Разбираем отчет за 1 полугодие 2024 года

- 01 сентября 2024, 19:36

- |

Финансовые показатели:

Выручка в 1 полугодии составила 1 460 млрд рублей против 1 229,5 млрд рублей годом ранее (+18,8%).

Без учета покупки дальневосточных активов выручка выросла на 14,9%.

Операционная прибыль составила 66,4 млрд рублей против 67 млрд рублей годом ранее (-0,9%).

Сильно выросли коммерческие, общехозяйственные и административные расходы с 227 млрд рублей до 279,5 млрд рублей (+23%).

В основном из-за роста зарплат на 30 млрд рублей (+28%).

Показатель EBITDA составил 77,2 млрд рублей против 81,8 млрд рублей (-5,6%) годом ранее.

Маржинальность по EBITDA снизилась с 6,7% в 2023 году до 5,3% в 1 пол 2024 года.

Чистая прибыль составила 22,4 млрд рублей против 37,3 млрд рублей годом ранее (-40%).

В основном на снижение прибыли повлияли валютные переоценки, рост процентных расходов и общее снижение операционной прибыли.

Капитальные затраты выросли с 25,4 млрд рублей до 61 млрд рублей.

Основные траты идут на редизайн магазинов.

Количество обновленных магазинов почти удвоилось год к году и составило 1 157 магазинов (744 магазина у дома «Магнит» и 169 магазинов у дома «Дикси», 210 магазинов дрогери и 34 супермаркета).

( Читать дальше )

Стоит ли покупать акции ЮМГ (GEMC)

- 30 августа 2024, 12:17

- |

Финансовые показатели

Выручка: 12,3 млрд рублей против 11,6 млрд рублей годом ранее (+6,4%)

EBITDA: 5,17 млрд рублей против 4,8 млрд рублей годом ранее (+8,4%)

Скорректированная чистая прибыль: 4,35 млрд рублей против 3,75 млрд рублей годом ранее (+15,7%).

Чистый долг снизился до 1 млрд рублей. Соотношение долга к EBITDA = 0,19х.

Что еще интересного в отчете?

1. Вернулись займы от дочек на 3,6 млрд рублей

2. Погасили кредитов на 2,3 млрд рублей.

3. Сальдо процентных расходов и доходов стало нулевым, то есть компания стала зарабатывать на депозитах.

4. На балансе кэш — 9,7 млрд рублей или ~ 109 рублей на акцию. Из них на краткосрочных депозитах лежит 2,2 млрд рублей.

5. Компания выкупила акции на 400 млн рублей.

6. Долг дешевый. Средняя ставка 10,9%

7. Чистые капитальные затраты составили 1,3 млн евро (снижение на 84,4% против первого полугодия 2023 года). Ближайшие годы капитальные затраты так и останутся низкими.

Основная интрига — это дивиденды.

Ранее они платили 100% от скорректированной чистой прибыли. За полугодие заработали 48 рублей ~ 6,9%.

( Читать дальше )

Стоит ли покупать акции Полюс Золото?

- 27 августа 2024, 16:16

- |

Текущая оценка компании по мультипликатору EV/EBITDA — 5,1х (с учетом выкупленных акций).

Исторически рынок оценивал бизнес в 7,5х данного мультипликатора, что предполагает недооценку в 50% от текущих уровней.

Так дешево компания стоила только в период с 2012 по 2014 год.

С 2011 по 2013 год цены на золото выросли с 1 400 до 1 800$.

( Читать дальше )

Историческая оценка акций Магнита

- 23 августа 2024, 13:16

- |

По текущим ценам компания оценена ~3x EBITDA и 5,1х P/E по показателям 2023 года.

В расчетах учитываются казначейские акции ~ 33,2%.

Так дешево компания еще не стоила.

Выглядит очень интересно для долгосрочных инвесторов.

Консенсус-прогноз аналитиков на следующие 12 месяцев — 7 875.

Потенциал роста +56%.

Не удержался и добавил актив в портфель.

Не является индивидуальной инвестиционной рекомендацией

======================

Больше интересных постов можно найти в моем телеграм-канале:https://t.me/invest_fynbos

======================

Инвестиционные идеи брокеров на 3 квартал 2024 года

- 16 июля 2024, 10:51

- |

Топ 6 — Лукойл, Сбербанк, ТКС, НЛМК, Русал, Мать и дитя

Согласны с топом или есть идеи лучше?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

Не является индивидуальной инвестиционной рекомендацией

Табличка по инвестиционным идеям брокеров на 2 квартал 2024 года

- 22 апреля 2024, 15:59

- |

Краткие тезисы лучших идей:

Лукойл — 2,1х EBITDA при исторически среднем уровне — 3,7х с див. доходностью выше 14%, а также есть опция выкупа акций у нерезидентов с дисконтом к рынку.

Сбер — 4х P/E. Стабильные темпы роста и хорошая див. доходность > 11%.

Магнит — в 1 полугодии могут заплатить 965 рублей дивидендов + 320 рублей за 2 полугодие.

МТС — дивиденд 36 рублей + IPO МТС банка.

HeadHunter — дефицит рабочей силы увеличивает спрос на услуги компании (высокие темпы роста). После переезда компания вернётся к выплате дивидендов 170 (50% от ЧП) / 390 (столько кэша на балансе) рублей на акцию.

Интересные непопулярные идеи брокеров на 2 квартал 2024 года

Самолёт

Ожидается рост продаж в 2024 году на 70% с учётом консолидации ГК МИЦ.

Если прогнозы сбудутся, то EBITDA вырастет с текущих 70 млрд до 130 млрд (+86%).

Впереди IPO дочерней компании «Самолёт Плюс» (сети агентств недвижимости) в 2024 — 2025 году.

Поддержку котировкам оказывает байбек на 10 млрд рублей.

( Читать дальше )

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания