Инвестор Сергей

Разобрал все 42 стратегические инициативы, куда Правительство РФ вложит 4,6 трлн руб. в ближайшие 10 лет

- 13 октября 2021, 12:07

- |

На днях Правительство утвердило 42 стратегические инициативы развития РФ. Это федеральные проекты, которые будут внедряться до 2030 года и охватят различные стороны жизни граждан: от экологии до беспилотников.

Планируется потратить на их реализацию около 4,6 трлн рублей из федерального бюджета и Фонда национального благосостояния, также планируется привлекать частные инвестиции.

Вник во все инициативы и заодно подготовил краткое описание всех проектов. Можно составить представление, куда будет двигаться страна.

Вот ссылка на распоряжение Правительства.

Вот ссылка на подробное описание всех инициатив.

Технологический рывок

Беспилотные логистические коридоры

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 78 )

Акции и депозитарные расписки. В чем разница?

- 08 октября 2021, 11:46

- |

Вы в курсе, что не все акции таковыми являются? Некоторые компании выпускают в обращение депозитарные расписки. Почему? И какие нюансы должен знать инвестор?

Законодательства большинства стран запрещают размещать акции местных компаний на биржах за рубежом. Как тогда вкладываться в иностранные бизнесы? Выход был найден лет сто назад, когда возникли депозитарные расписки.

Это вторичная ценная бумага, которая свободно обращается на фондовом рынке и дает право на владение определенным количеством акций (или облигаций) иностранного эмитента.

Расписки нужны, чтобы инвесторы одной страны могли вложиться в бумаги, которые торгуются на бирже другой страны, и при этом инвестировали на привычной им бирже.

- По началу это были депозитарные расписки на британские компании, которые размещались на биржах США. Они получили название АДР (американские депозитарные расписки).

- Затем появились ГДР (глобальные депозитарные расписки), которые пускались в обращение на биржах в других странах.

( Читать дальше )

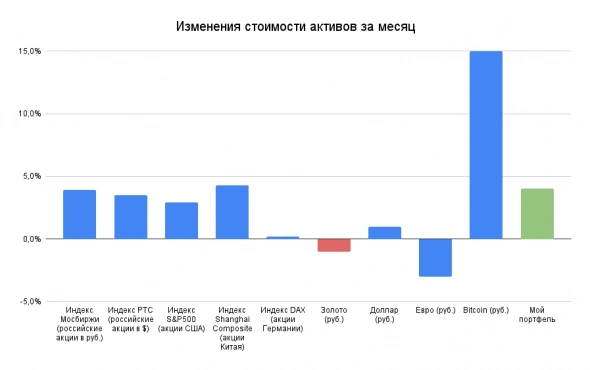

Как изменилась стоимость активов за сентябрь 2021

- 02 октября 2021, 14:08

- |

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +4,7%.

➕ Индекс РТС (российские акции в $) — +5,2%.

➖ Индекс S&P500 (акции США) — -4,7%.

➖ Индекс Shanghai Composite (акции Китая) — -0,2%.

➖ Индекс DAX (акции Германии) — -3,6%.

➖ Золото (руб.) — -4%.

➖ Доллар (руб.) — -1,2%.

➕ Евро (руб.) — +1,3%.

➖ Bitcoin (руб.) — -8%.

Мой портфель:

➕ Весь портфель — -1,4%

➕ Портфель российских акции — +3%

➖ Портфель акций США — -2%

Как изменились основные активы за год (сентябрь к сентябрю)

( Читать дальше )

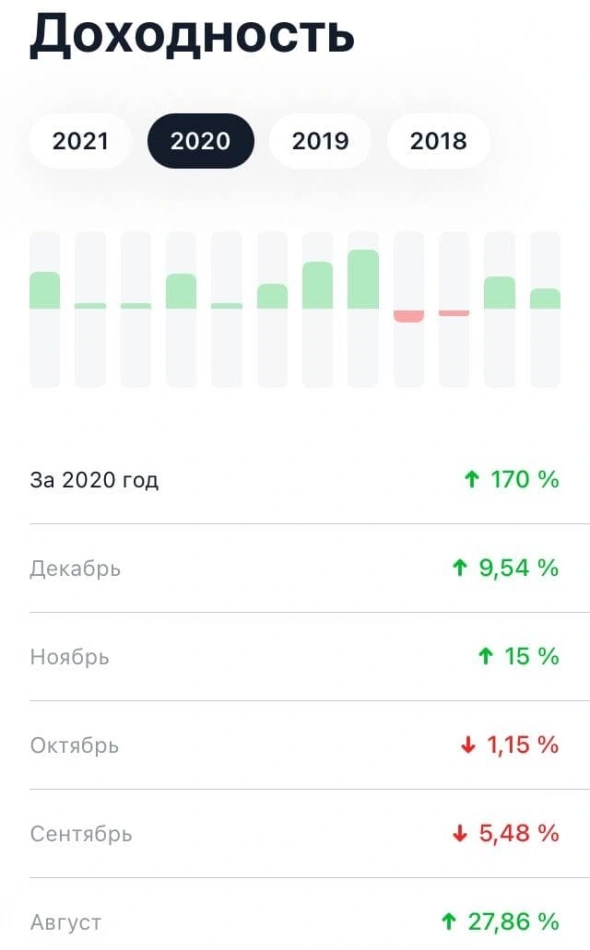

Есть 170% за год

- 01 октября 2021, 13:01

- |

Брокер Тинькофф Инвестиции исправился!

Заметил, что в Пульсе, сервисе блогов частных инвесторов, пересчитались доходности в публичном портфеле за прошлые года.

Теперь в моем публичном на иностранные акции за 2020 год значится доходность в 170%, а не 104%, как было еще недавно. И это полностью совпадает с моими личными расчетами!

По отчетам, которые я публикую ежемесячно, кстати, это было видно.

Ранее, чтобы не закидали тапками, вынужден был в постах рассказывать о том, что в 2020 году получил в публичном портфеле около 100% доходности, так как ссылаться приходилось на расчеты брокера.

Многие пользователи Пульса имели претензии к расчетам брокера в их публичных портфелях. Как у вас?

👉 Ссылка на публичный портфель иностранных акций в Пульсе

👉 Подробнее о публичном портфеле

👉 Моя стратегия

—

Начинается тестирование неквалифицированных инвесторов. Что ждет новичков?

- 30 сентября 2021, 12:27

- |

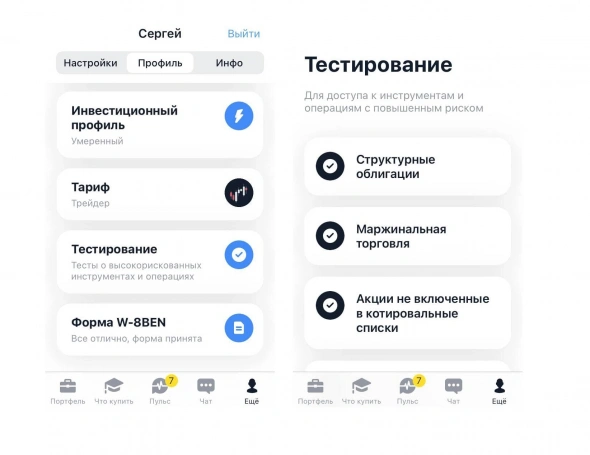

C 1 октября 2021 года инвесторы, которые планируют впервые использовать некоторые финансовые инструменты, должны будут сначала пройти короткое тестирование.

Закон об этом приняли, чтобы оградить новичков от необдуманных шагов. Сильно ли это осложнит жизнь начинающим инвесторам? На самом деле нет. Просто некоторые инструменты, которые были доступны для неквалифицированных инвесторов стануть чуть недоступнее. Чтобы начать ими пользоваться нужно будет ответить на несколько вопросов.

О тестировании

- Методику разработал Банк России

- Проводить будут брокеры. Они уже начали добавлять тесты в свои приложения. Например, у Тинькофф Инвестиции смотрите в Еще ➡️ Профиль ➡️ Тестирование.

- У каждого брокера тест придется проходить заново.

- Проходить тест можно сколько угодно раз.

Решили купить акции какой-нибудь американской компании ➡️ прошли тест по иностранным акциям ➡️ можете покупать все иностранные акции, доступные неквалам.

( Читать дальше )

Обзор книги «Разумный инвестор» Бэнджамина Грэма: стоящая вещь или старый хлам?

- 05 сентября 2021, 15:07

- |

Автор:

Бенджамин Грэм, известный американский экономист и профессиональный инвестор, которого часто называют «отцом стоимостного инвестирования».

О чем:

Книга, впервые изданная в 1949 году, стала бестселлером, была многократно переиздана. По мнению Уоррена Баффетта, «это лучшая книга по инвестированию из когда-либо написанных».

Грэм провел фундаментальное различие между инвестициями и спекуляциями. Инвестицию он определял как операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Грэм писал, что владелец акций должен относиться к ним, прежде всего, как к своей доле в бизнесе. Инвестор не должен беспокоиться по поводу колебаний цен акций. В долгосрочной перспективе рынок ведёт себя, как «весы» — внутренняя стоимость акции в конечном итоге отражается на её цене.

Он рекомендовал инвесторам концентрировать свои усилия на анализе финансового состояния компаний. Когда акции компании продаются на рынке по ценам ниже их внутренней стоимости, существует, так называемая, маржа безопасности, что делает их привлекательными для инвестиции.

( Читать дальше )

Как изменилась стоимость активов за август 2021

- 02 сентября 2021, 11:43

- |

Решил изменить подачу отчетов по моему портфелю. Сначала будет информация по изменению стоимости основных рыночных активов, потому что она будет полезна большинству аудитории. В конце будет инфа по стоимости собственно моего портфеля.

Август получился неплохим месяцем, хотя и считается тухлым для деловой активности. Индексы фондовых рынков снова подросли и обновили исторические максимумы.

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +3,9%.

➕ Индекс РТС (российские акции в $) — +3,5%.

➕ Индекс S&P500 (акции США) — +2,9%.

➕ Индекс Shanghai Composite (акции Китая) — +4,3%.

➕ Индекс DAX (акции Германии) — 0,2%.

➖ Золото (руб.) — -1%.

➕ Доллар (руб.) — +1%.

➖ Евро (руб.) — -3%.

➕ Bitcoin (руб.) — +15%.

Мой портфель:

( Читать дальше )

Что такое SPAC

- 01 сентября 2021, 11:17

- |

Тренд последних лет на Уолл-стрит — инвестиции в SPAC-компании. Еще их называют «компаниями-пустышками», с помощью которых на биржу выходят перспективные стартапы. Действительно, многие сделки, совершенные по этой схеме принесли немалые барыши инвесторам.

Обычно таким образом на биржу выводят наукоемкие или технологические компании. На российском рынке в SPAC активно инвестирует Яндекс.

Почему стартапы выбирают SPAC, а не IPO? Так проще попасть на биржу. IPO может растянуться на год-полтора, а с помощью SPAC можно все провернуть за пару месяцев. Кроме того, сам стартап не так сильно просвечивают во время аудита, как при IPO.

Разберемся, что это такое 👇

SPAC — это special-purpose acquisition company (специально созданная для поглощения компания).

Вкратце работает так:

- Кто-то создает SPAC и сообщает, какие примерно компании будет искать для поглощения.

- Происходит IPO этой SPAC, то есть выход на биржу.

- Деньги за проданные акции перечисляются на специальный счет для будущей покупки другой перспективной компании.

- SPAC в течение ранее оговоренного срока (обычно это 2 года) ищет подходящую компанию для поглощения.

- Если SPAC находит, то при условии, что все акционеры согласны, объявляет, что покупает ее. Именно в этот момент акции SPAC молниеносно выстреливают.

- Вуаля. Поглощенная компания занимает на бирже место SPAC, меняются название и тикер.

- А если SPAC не находит нужную компанию? Тогда она самораспускается, а акционерам возвращается стоимость акций SPAC, за которую их продавали в ходе IPO.

( Читать дальше )

Налоговый вычет на ИИС по типу А может вырасти до 130 000 руб.

- 31 августа 2021, 18:24

- |

В Центробанк поступило предложение увеличить сумму ежегодного налогового вычета по индивидуальным инвестиционным счетам (ИИС) типа А с текущих 400 тыс. до 1 млн рублей, если счет не закрыт в течение трех лет. Таким образом, налоговый вычет может вырасти до 130 тыс. рублей в год.

Предложение направила Национальная ассоциация участников финансового рынка (НАУФОР). Это саморегулируемая организация, которая часто становится автором инициатив для инвестиционных рынков. Поэтому предложение может принято.

Это было бы круто. Но для большинства простых инвесторов останется вопрос: где взять 🍋, чтобы ежегодно инвестировать.

Кроме того НАУФОР предлагает ввести инвестиционный счет «ИИС-образование» (ИИС-О). Он предназначенный для формирования сбережений на финансирования образования. Максимальная сумма взноса на ИИС-О должна быть не менее 2 млн рублей.

❓Пользуетесь ИИС? Как вам предложения?

Обвал китайских акций. Обзор великого противостояния Китая с IT-гигантами

- 27 августа 2021, 11:05

- |

Пока индексы акции России и США ставят рекорды, акции второй (или уже первой?) экономики мира падают который месяц.

ETF FXCN на китайские акции, с помощью которого многие россияне инвестируют в компании Поднебесной, например, просел почти на 40%.

Реализовался главный риск инвестора в китайскую экономику — жесткое госрегулирование рынка.

В чем причина? За Великой китайской стеной развернулось великое противостояние государства с интернет-гигантами. Компартия проводит активную политику по ограничению крупнейших технологических компаний. Перечислим жертвы этой битвы:

🤜 Ant Group и Alibaba

В конце прошлого года на фондовых биржах в Гонконге и Шанхае приостановили крупнейшее IPO в истории за несколько дней до процедуры. В оборот должны были поступить акции финтех-компании Ant Group, дочерней компании китайской Alibaba. Глава корпорации Джек Ма исчез из публичного пространства на несколько месяцев. Китайские власти всерьез обеспокоены изменениями в финансовом мире из-за новых технологий. Акции Alibaba с ноября просели на 50%.

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- кредиты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- смартлаб

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс