Инвестор Сергей

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков

- 17 декабря 2021, 11:48

- |

Близится Новый год. Пора думать не только о мандаринах и елке, но и налогах. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может стать довольно внушительной. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

А теперь финансовый лайфхак: сумму налога можно уменьшить, если у вас есть незакрытые убыточные сделки. Это называется сальдирование убытков.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 63 )

Обзор компании Positive Technologies накануне размещения на бирже

- 15 декабря 2021, 10:59

- |

В ближайшие дни готовится выйти на биржу российская компания Positive Technologies. Это разработчик софта в сфере кибербезопасности. Компания пригласила меня на презентацию по поводу предстоящего листинга. Поэтому передаю подробности из первых рук. Тем более размещение такого рода впервые пройдет в России.

Я сам работаю в IT и предпочитаю инвестировать в технологические компании. Поэтому мне было интересно узнать, как работает столь непростой бизнес. Мы более двух часов общались с руководителями компании.

Почему листинг компании будет первым такого рода в России?

Это не традиционное IPO, а прямое размещение (direct listing). Цели выхода на биржу не поднять денег, как это делается почти во всех IPO, а следующие:

- Выпустить в обращение часть акций, чтобы понять публичную оценку компании. Free float, то есть количество акций в публичном обращении, составит около 10%.

( Читать дальше )

Будут ли дети нас содержать? Число стариков в России вырастет вдвое. Почему важно готовиться к пенсии смолоду

- 13 декабря 2021, 11:19

- |

Всегда поражаюсь, когда прихожу в московские поликлиники. Какое огромное количество пожилых людей! Но с годами количество стариков относительно остальных групп населения будет все больше расти.

Все-таки медицина не стоит на месте. Продолжительность жизни растет. Одновременно сокращается рождаемость. Как результат — доля пожилых людей среди населения растет. И так почти во всем мире.

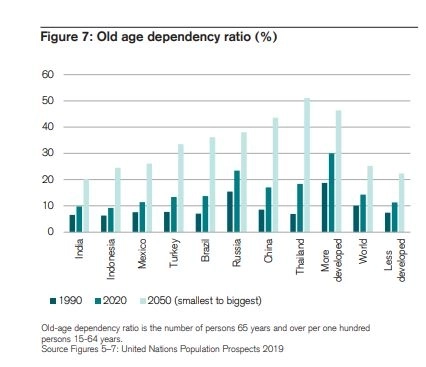

❗️ Диаграмма из отчета ООН о населении говорит о том, что в России доля пожилых вырастет более, чем в два раза за 40 лет. В 1990-м было около 15%, в 2020-м около 25%, а в 2050-м станет почти 40%.

Когда я задаюсь вопросом: «Будут ли содержать нас наши дети?», я не имею в виду наших непосредственных детей. Надеюсь, у всех в семьях будут нормальные отношения. А думаю о том молодом поколении, которое придет нам на смену, и на плечи которого ляжет финансовая нагрузка по обеспечению старшего поколения, то есть нас с вами. Потянут ли они финансовое наполнение монструозного Пенсионного фонда? Какие пенсии нас ждут, если на каждого старика будет приходиться всего пара работающих граждан?

( Читать дальше )

Как перестать дергаться из-за коррекций

- 10 декабря 2021, 11:00

- |

В последние дни рынки лихорадит, а мои личные сообщения пестрят от вопросов, что будет с рынком и отдельными акциями?

Вот несколько мыслей о том, как перестать дергаться из-за коррекций:

✔️ Имей план. Тщательно продумай заранее: как составить портфель именно под свои цели, как диверсифицироваться, когда покупать и продавать, как ребалансироваться, как работать с налогами и многое другие. Следование плану избавляет от спонтанных эмоциональных решений.

✔️ Знай свой риск. Если грамотно составить портфель, то можно на основе исторических данных вычислить его риск — уровень возможной максимальной просадки портфеля. Переживать коррекции будет легче.

✔️ Продавать или покупать? Во время коррекций паникеры советуют все продавать, оптимисты покупать, ведь подешевело. На самом деле рынок — сложнейший механизм. Мы понятия не имеем, летим мы в пропасть или находимся где-нибудь рядом с минимумом, чтобы начать выкупать на случай дальнейшего роста. Считаю просадки меньше 30% несущественными для того, чтобы начать покупать акций.

( Читать дальше )

«Деньги. Мастер игры»: обзор книги Тони Роббинса для инвесторов

- 04 декабря 2021, 14:09

- |

Книга самого известного бизнес-тренера нашего времени Тони Роббинса.

Состоит из двух частей:

- В первой части Тони дает пошаговый план, как разобраться личными финансами, начать копить и инвестировать, приводит примеры активов.

- Во второй части — публикуются интервью с именитыми американскими инвесторами, которые на протяжении десятилетий успешно растят свои капиталы. Среди них Уоррен Баффет, Рэй Далио, Джон Богл и другие.

Книга оставляет странное впечатление из-за манеры изложения.

Понятно, что сам Тони Роббинс никакой не инвестор, а предприниматель. Все его заключения об инвестициях строятся на основе советов миллиардеров, с которыми он побеседовал. Почти у каждого из них есть собственные книги, где эти советы лучше прочесть.

По содержанию книгу можно было бы сократить раза в четыре. Тони Роббинс бесконечно повторяет одни и те же элементарные вещи, льет много воды и неуместных эмоциональных восклицаний, которые зачастую затеняют пользу.

( Читать дальше )

Новый налоговый вычет — за занятия спортом. Наконец-то составлен список учреждений, где можно его получить

- 03 декабря 2021, 10:37

- |

В этом году в России появился новый налоговый вычет — за занятие спортом. Записались в тренажерку или отдали детей в платную спортивную секцию — можете вернуть часть денег.

Пока процедура толком не работала. Минспорта составлял список организаций, которые смогут предоставлять документы на получение налогового вычета. И вот он наконец-то появился:

Пока это огромный PDF-документ, который неудобно смотреть с телефона, но в нем есть информация по всем регионам. Например, в Москве таких организаций 279, в Питере — 189.

( Читать дальше )

Как изменилась стоимость активов за ноябрь 2021

- 02 декабря 2021, 10:53

- |

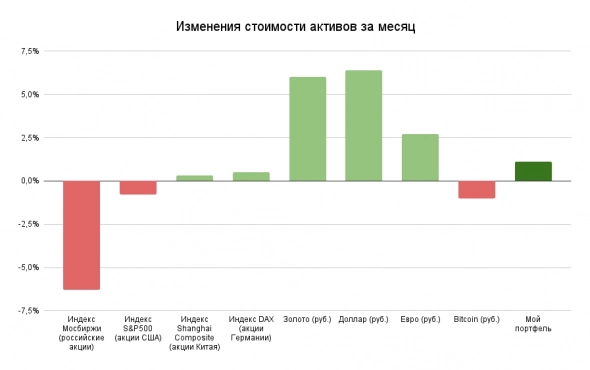

В ноябре рынки знатно полихорадило. И если американский будучи сильно волатильным, в итоге закрылся на тех же уровнях, то российский заметно просел. Как часто бывает во времена нестабильности на рынках, пошли в рост валюты и золото, которые и скомпенсировали проседание в портфелях акций.

Посмотрим, как за месяц изменились основные индексы и мои инвестиции.

Мой портфель активов за месяц почти не изменился (+1%), а за год вырос на 47%.

Как изменились основные активы за месяц

➖ Индекс Мосбиржи (российские акции в руб.) — -8%.

➖ Индекс РТС (российские акции в $) — -10%.

➖ Индекс S&P500 (акции США) — -0,8%.

➕ Индекс Shanghai Composite (акции Китая) — +0,5%.

➖ Индекс DAX (акции Германии) — -3,7%.

➕ Золото (руб.) — +6%.

➕ Доллар (руб.) — +6,4%.

➕ Евро (руб.) — +2,7%.

( Читать дальше )

Путин поручил поддержать долгосрочных инвесторов в российские ценные бумаги. Как это будет работать?

- 01 декабря 2021, 10:51

- |

Президент России Владимир Путин на форуме ВТБ сделал несколько важных заявлений, касающееся частных инвесторов. Прежде всего предложил подумать над защитой долгосрочных инвесторов в российские ценные бумаги.

- Поручил правительству проработать предложения по вычету НДФЛ для граждан, вкладывающихся в российские ценные бумаги на долгий срок.

- Предложил подумать о механизме софинансирования вложений в государственные ценные бумаги.

- Разработать механизм страхования рисков таких инвесторов по аналогии со страхованием рисков банковских вкладчиков.

Высшее руководство страны озаботилось мощным приливом частных инвесторов на фондовые рынки. Их число уже достигло почти 15 млн человек. Огромная часть людей предпочитают инвестировать в иностранные ценные бумаги. Колебания цен на рынках могут породить массовое недовольство у неопытных инвесторов. Понятно, что государству это не надо.

( Читать дальше )

Новый хайп в крипте. Что такое NFT?

- 30 ноября 2021, 11:16

- |

Мир крипты и блокчейна бурно развивается и порождает новые цифровые продукты. В 2021 году очередной буст породили NFT. Попробую простым языком описать, что это такое.

Rainbow Cat, который представляет собой gif-изображение летящего кота, был продан почти за 700 000 долларов.

Представьте, вы пришли на барахолку и увидели редкую вещицу с интересной историей. Продавец рассказывает вам цветастую историю о ее происхождении и бывших владельцах, чем набивает цену. Но как проверить его слова? Да, к вещице прилагается красочный буклет, но реально ли все, что в нем написано?

NFT-токены — это, так называемые, невзаимозаменяемые токены, своего рода цифровые сертификаты, которые подтверждают право владеть цифровым активом, Например, картинкой, файлом, программой и так далее.

Появление подобных смарт-контрактов — результат применения блокчейна Эфира (Etherium). В общем, такой сертификат фиг подделаешь. Благодаря NFT за цифровым объектом навсегда закрепляется история его владения. Проверить сертификат можно в любой момент в общедоступной системе блокчейна.

( Читать дальше )

Причины обвала российского рынка

- 22 ноября 2021, 20:17

- |

Как многие ожидали, в понедельник случился обвал российского фондового рынка.

- Рублевый индекс Мосбиржи снизился на 3,58%, до 3872,77 пункта.

- Долларовый индекс РТС упал на 5,55%, до 1628,1 пункта. Опустился к уровню начала 2020 года.

Среди «голубых фишек» сильнее всего дешевеют депозитарные расписки TCS Group (7,06%), акции «Газпрома» (4,28%), Сбербанка (4,04%), «Новатэка» (4,09%) и «Татнефти» (2,88%).

Доллар скакнул на полтора рубля до 75 рублей.

При этом американский рынок продолжил рост. Индекс S&P500 снова обновил исторический максимум.

Что же произошло на российском рынке? Наложилось несколько причин.

❗️ Геополитика. Шумиха в прессе о том, что Россия зимой собирается напасть на Украину. Это может быть прикрытием готовящихся операций НАТО и вооруженных сил самой Украины.

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- кредиты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- смартлаб

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс