InveStory

Schlumberger Limited ($SLB #SLB) - крупнейшая в мире нефтесервисная компания.

- 19 июля 2022, 14:34

- |

Нефтесервисные услуги — необходимый элемент в добыче нефти. Все компании, которые занимаются добычей нефти, так или иначе пользуются услугами компаний из этой отрасли. В итоге, рост добычи в мире неизбежно сопровождается приростом заказов (выручки) таких компаний как $SLB $HAL $BKR и других.

Преимущество Schlumberger заключается в том, что основной рынок этой компании — страны MENA (Ближний Восток и Северная Африка), а это именно те страны, которые могут в текущих условиях увеличить добычу.

Идея в росте показателей бизнеса:

▪️ Маржинальность по EBITDA (2020г) 18% -> 24% (к 2023г);

▪️ Гашение долга Net Debt / EBITDA 1.6х (2022г) -> 0.9x (к концу 2023г);

▪️ Рост дивидендов: в 2022г уже увеличили на +30%, ждем дальнейшее увеличение.

Ждем возврат акций $SLB на $50+. Ближайший катализатор — отчет за 1 полугодие 2022г, который выйдет 22 июля ДО открытия рынков.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- комментировать

- Комментарии ( 1 )

Жара в Европе

- 19 июля 2022, 11:01

- |

У европейцев складывается и без того сложный год, так ещё и погода решила задать жару в буквальном смысле этого слова.

Рекордная жара (>40 градусов) в странах Европы, кажется,не позволит восстановить запасы газа в преддверии зимы. Запасы газа в европейских хранилищах выросли с марта, однако все еще ниже нормы для этого времени года.

Сейчас хранилища заполнены на 64.4%, а по оценкам Международного энергетического агентства, в случае полного отключения Европы от российского газа хранилища к зиме должны быть заполнены на 90% (!), чтобы ЕС мог пережить зиму более-менее спокойно. А поставки газа из России продолжают стабильно падать (см. график).

По данным синоптиков, во вторник температура может подняться до рекордных значений в некоторых частях Великобритании, Франции и Испании. Жара повышает спрос на кондиционирование помещение и приводит к росту цен на сжиженный природный газ.

В любом случае, если российский СПГ продолжит поступать в Европу (15% от общих объёмов), то $NVTK просто озолотится за этот год.

( Читать дальше )

Доллар всё крепче — но от этого всем только хуже

- 18 июля 2022, 19:25

- |

Несмотря на увещевания свидетелей «краха доллара», бакс живёт и здравствует: мы не неоднократно подмечали, что индекс доллара DXY находится на самых высоких значениях за 20 лет.

Но сейчас от этого хорошо разве что только Америке, и, как ни странно России — будь DXY где-нибудь на 85-90, доллар уже стоил бы под 35-40, что было бы катастрофой для бюджета РФ.

А вот лишь пара примеров стран, которым от сильного доллара стало плохо:

• Турция — куча долгов в долларах ($300 млрд), турецкая лира к доллару обесценилась на 80% за последние 5 лет, инфляция может превысить 70% в этом году;

• Япония — из-за укрепления доллара и соответствующего ослабления йены правительству страны всё сильнее удерживать экономику на плаву. Совокупный долг Японии составляет 266% ВВП (!), любые проблемы с обслуживанием долга могут закончиться катастрофой.

• Еврозона — страны Европы и так страдают из-за энергетического кризиса, а укрепление доллара приводит к тому, что импорт дорожает => инфляция становится только выше.

( Читать дальше )

IS Weekly 18-24 июля

- 18 июля 2022, 10:14

- |

Доброе утро, Инвесторы!

На этой неделе — самый разгар отчётностей в США. На прошлой из крупных имён отчитались американские банки: позитивно $C, негативно $JPM, $WFC, $MS; из больших банков на этой неделе отчитаются $BAC и $GS. Из «попсовых» акций на неделе должны отчитаться $TSLA, $TWTR, $NFLX, $SNAP.

Для российского рынка всё внимание будет прикованок четвергу 21 июля и пятнице 22 июля.

В четверг Газпром ($GAZP) должен возобновить подачу газа по Северному потоку-1. Турбина, необходимая для ремонта газопровода, уже отправлена в Германию, так что в случае чего формальный повод не возобновлять работу СП-1 найти будет уже сложнее.

В пятницу ЦБ должен принять решение по ключевой ставке. В текущих условиях логично ожидать дальнейшего снижения ставки — стоимость кредитования надо снижать, чтобы стимулировать «трансформацию» российской экономики в новых условиях.

Рубль, скорее всего, продолжит укрепляться на этой неделе на всё тех же факторах: высокие экспортные доходы, дедолларизация экономики РФ, период выплаты дивидендов российских компаний.

( Читать дальше )

Топ 10 акций РФ - Какие акции купить сейчас? Уровни | Технический разбор. ВЫПУСК №5 от 16.07.22

- 17 июля 2022, 07:15

- |

Новое видео на YouTube-канале InveStory

Разбор по техническому анализу

▪️ где покупать

▪️ где фиксировать

▪️ перспективы

▪️ обзор на предстоящую неделю!

Что разберём?

○ Лукойл ○ Газпрнефть ○ МКБ ○ Мосбиржа ○ Северсталь ○ НЛМК ○ Мать и дитя ○ Мвидео ○ Полюс ○

Нефть и рубль удержались, а вот инфляция — не очень

- 15 июля 2022, 20:58

- |

Подводим итоги недели:

• Доллар упал с 61 до 57 р.

• Нефть с ~$106 до $101, с временной просадкой до $95

• Индекс Мосбиржи с ~2220 до ~2110, -4.95%

• S&P 500 c 3859 до 3856, -0.08%.

▪️ Нефть продолжает удерживать важный уровень ~$100 за баррель. На страхе рецессии удалось просадить до $95 на неделе, но Brent не лыком шит

▪️ Данные по инфляции в США (главное событие недели) — выше ожиданий. После выхода данных рынок бросился закладывать повышение ставки ФРС на +100 б.п., но мы не спешим с выводами. Даже если увидим +100 б.п — чем раньше ФРС задерёт ставку вверх, тем быстрее понизит из-за грядущей рецессии в США, что поддержит рынки 📈

▪️ Рынок РФ сползал вниз почти всю неделю, но пятницу заканчивает позитивно, +2.2%. Потихоньку закупаемся российскими экспортёрами, видим хорошие перспективы

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Ковид возвращается?

- 14 июля 2022, 10:37

- |

Доброе утро, Инвесторы!

Рынок РФ снова открылся снижением, но сейчас вышел в неплохой плюс,0.6%. Успели докупить акций Роснефти ($ROSN)

На повестку дня, кажется, возвращается ковид, про который уже успели подзабыть. Число случаев растёт (см. график) и сейчас выше, чем в первые три волны.

Почему так происходит?

▪️ Обе дозы вакцин на данный момент есть только у 61.9% населения Земли. При этом вакцин, адаптированных под новые варианты ковида (тот же Омикрон), до сих пор нет. Из-за этого эффективность вакцин заметно ниже.

▪️ Адаптированные к новым штаммам вакцины появятся не раньше осени-зимы, и потребуют времени чтобы провакцинировать сколько-нибудь значительное число людей.

▪️ Универсальные вакцины, которые будут эффективно работать против любых вариантов ковида, появятся ещё нескоро — на их разработку может уйти ещё от года до двух минимум.

Чем это грозит?

▪️ Если большинство стран просто «забили» на существование ковида, то

( Читать дальше )

Ужасный ужас...Или нет?

- 13 июля 2022, 21:17

- |

Вышли данные по инфляции в США (страшные), вышли первые оценки (панические), а теперь время сесть и разобраться трезво.

▪️ Данные по инфляции оказались хуже ожиданий. Однако, те, кто до сих пор смотрит на сырьё — предлагаем посмотреть на график к посту. Большинство сырьевых товаров сильно скорректировалось, так что по итогам июля скорее всего увидим снижение инфляции в США.

▪️ Услуги неприятно удивили: рост цен в данной категории за год составил6.2%, жилье +5.6% г/г, медицина +4.8% г/г, транспорт +8.8% г/г. Ставки аренды в США показывают двузначный рост, так что из действительно «липкой» инфляции мы имеем аренду и заработные платы. Остальное может выправиться на горизонте от нескольких месяцев до года-двух.

▪️ Но есть ещё один фактор. Пятилетние и десятилетние инфляционные ожидания в США устойчиво снижаются с апреля. Да, текущая статистика по инфляции влияет на дальнейшие действия ФРС,

( Читать дальше )

📰 Комментируем новости

- 13 июля 2022, 12:47

- |

Доброе утро, Инвесторы! Индекс Мосбиржи обновляет минимумы (-1.20%, 2108) и сейчас торгуется лишь лучше, чем в день 24 февраля, когда индекс закрылся на отметке 2058. А ведь относительно недавно, в начале апреля, мы видели индекс на >2780...

Но перейдём к новостям:

▪️ Евросоюз и Россия достигли договоренности о транзите грузов в Калининградскую область. Несмотря на грозную риторику с обеих сторон, кажется, дипломатия возобладала. Но что примечательно, исключение для Калининграда будет сделано при введении седьмого пакета санкций. Интересно, как согласовывался этот аспект 🧐

▪️ Потихоньку появляются новые детали по грядущему внеочередному заседанию Госдумы, которое запланировано на 15 июня. Судя по всему, будут обсуждать кадровые перестановки в правительстве: возможный уход главы Счётной палаты Кудрина, повышение министра промышленности и торговли Мантурова до вице-премьера, перевод вице-премьера Борисова на должность главы Роскосмоса. Предварительно так.

( Читать дальше )

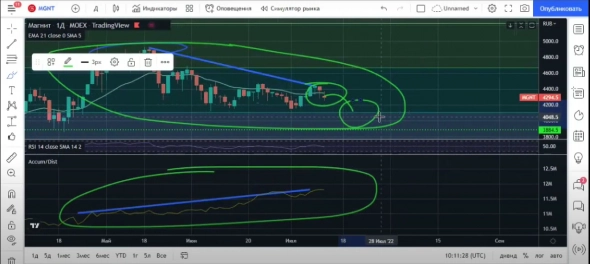

Магнит ($MGNT)

- 12 июля 2022, 20:20

- |

Акции компании неплохо себя чувствуют относительно рынка, на 14% ниже уровней до начала СВО, и почти в 2 раза выше минимумов 24 февраля. Продуктовая инфляция РФ составляет не менее 20% в годовом выражении, что транслируется в выручку ритейлеров, в том числе Магнита.

СМОТРЕТЬ РАЗБОР ПО ССЫЛКЕ

В компании видим два ключевых драйвера:

▪️ Возврат выплаты дивидендов, вероятно после полного сворачивания программы депозитарных расписок. Дивиденды могут составить около 600 руб. (~14% к текущей цене).

▪️ Гашение долга. Текущий показатель долг/EBITDA составляет ~3x.

Ближайший катализатор — отчет за 1 полугодие 2022г, который по плану выйдет 28 июля 2022г, где посмотрим как инфляция транслировалась в выручку компании, а также эффективность (динамика LFL, маржинальность).

В среднесрочной перспективе можно ждать возврат акций на уровень 6000 руб. (+39% к текущей цене).

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- s&p-500

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- мнение по рынку

- мобильный пост

- МосБиржа

- мтс

- недвижимость

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- юань рубль

- ЮГК Южуралзолото

- Яндекс