Финам Брокер

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Снижения темпов найма в США может оказаться недостаточно для ФРС

- 05 сентября 2022, 14:05

- |

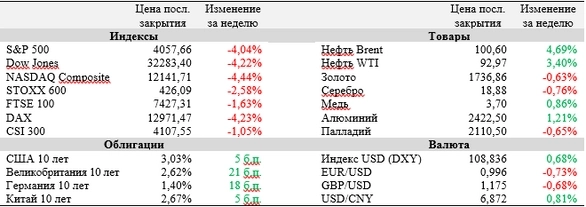

Американские индексы вновь завершили неделю на отрицательной территории после того, как инвесторы не нашли позитивных сигналов в отчете по занятости в стране за последний месяц лета. Рынок труда начал показывать первые признаки ослабевания активности, но по-прежнему фиксирует устойчивый рост рабочих мест, в связи с чем вероятность отступления ФРС от курса на агрессивное ужесточение ДКП выглядит низкой. Страны еврозоны столкнулись с похожей ситуацией: инфляция в августе здесь достигла очередного рекорда в 9,1%, а безработица снизилась до исторического минимума в 6,6%. В связи с этим рынки не исключают роста ставок в еврозоне сразу на 75 б. п. на заседании ЕЦБ, которое пройдет в четверг и станет центральным событием текущей недели. На сырьевых рынках внимание привлечет заседание ОПЕК+, которая на фоне новой волны карантинных ограничений в Китае может принять решение о нулевом росте добычи нефти в октябре текущего года.

( Читать дальше )

- комментировать

- 216

- Комментарии ( 0 )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Меры ФРС по сдерживанию инфляции причинят боль домохозяйствам и бизнесу

- 05 сентября 2022, 11:44

- |

По итогам прошедшей недели индекс доллара прибавил еще 0,78% против прироста более чем на 3% за предыдущие три недели. Индекс DXY в пятницу закрылся чуть ниже отметки 110 п. – это максимум за последние 20 лет. Всего индекс доллара растет 14 месяцев из 16 последних. С января 2021 года индекс доллара взлетел на 22%.

«Ястребиные» заявления главы ФРС Джерома Пауэлла на недавнем симпозиуме в Джексон-Хоул поддерживают спрос на доллар, да и доходности по гособлигациям США также сейчас ощутимо выросли.

2-летние трежерис поднялись до самого высокого уровня с ноября 2007 года – до 3,25%. Между тем баланс ФРС за последнюю неделю снизился на $27 млрд против роста на $2 млрд на прошлой неделе — до $8,874 трлн. По итогам 3 месяцев портфель активов сократился на $74 млрд из плановых $135 млрд.

На прошедшей неделе американская валюта укрепилась также на фоне правительственного отчета, показавшего, что число американцев, подавших новые заявки на пособие по безработице, еще больше снизилось на прошлой неделе, что свидетельствует о высоком спросе на работников и напряженной ситуации на рынке труда. Отчет также показал меньшее количество увольнений в августе, несмотря на значительное повышение процентных ставок ФРС в целях борьбы с высокой инфляцией, что повысило риск рецессии.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Джером Пауэлл разбил надежды инвесторов на скорое смягчение ДКП США

- 29 августа 2022, 12:45

- |

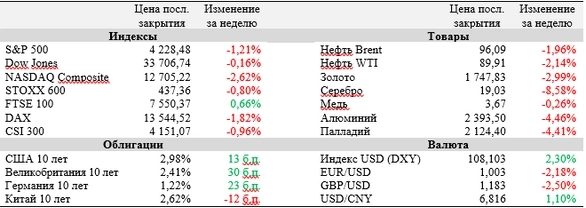

Мировые индексы упали на минувшей неделе после речи председателя ФРС Джерома Пауэлла в Джексон-Хоуле, в ходе которой он заверил рынки в том, что регулятор не собирается отступать от курса на дальнейшее ужесточение ДКП. Вероятность роста ставки на 75 б. п. на ближайшем заседании ФРС, согласно рынку фьючерсов, на таком фоне резко выросла до 61%. Тем временем американские и китайские регуляторы смогли достичь предварительного соглашения по аудиту отчетов компаний КНР, акции которых торгуются на рынках США, что может позволить избежать их делистинга. Главным событием текущей недели станет публикация отчета по занятости в США за август, но внимание инвесторов также привлекут данные по инфляции в еврозоне и заседание глав МИД стран ЕС в Праге.

Джером Пауэлл в ходе выступления на симпозиуме в Джексон-Хоуле положил конец надеждам инвесторов на возможную смену курса ФРС уже на ближайших заседаниях регулятора. Чиновник заявил, что Центробанк будет придерживаться жесткой денежно-кредитной политики до тех пор, пока работа по стабилизации ценового давления на американском рынке «не будет завершена». При этом, Пауэлл открыто подчеркнул, что такой курс отразится на домохозяйствах и бизнесе, но отступление от него «вызовет еще большие проблемы». На таком фоне вероятность роста ставки на 75 б. п. на ближайшем заседании ФРС выросла до 61%, в то время как остальные 39% приходятся на увеличение индикатора на 50 б. п.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). «Ястребиные» комментарии ФРС поддержали доллар

- 29 августа 2022, 11:12

- |

По итогам прошедшей недели индекс доллара прибавил еще 0,62% против мощного роста более чем на 2,6% за предыдущие две недели. Индекс DXY к закрытию пятницы был у отметки 108,77 п. В течение прошлой недели индекс доллара преимущественно показывал слабость, однако пятничный рост это быстро нивелировал.

В течение недели инвесторы взяли паузу в покупках доллара, заняв выжидательную позицию перед выступлением председателя ФРС Джерома Пауэлла в пятницу. Выступление главы ФРС в Джексон-Хоуле было весьма «ястребиным». Оно сильно обвалило американские фондовые индексы, укрепило доллар США и снизило стоимость драгметаллов. Г-н Пауэлл подтвердил, что главной целью сейчас является снижение инфляции к цели 2%, для чего ФРС придется какое-то время проводить политику, тормозящую экономический рост и ухудшающую условия на рынке труда. Дж. Пауэлл не сказал о надежде избежать рецессии в процессе ужесточения ДКП, поэтому данный сценарий может входить в допустимые издержки по снижению инфляции.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС продолжит поднимать ставки до полного перехода инфляции под контроль

- 22 августа 2022, 14:14

- |

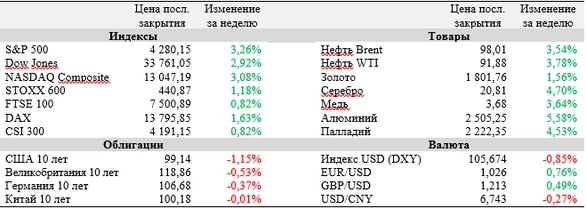

Большинство мировых индексов завершили неделю снижением после публикации протокола июльского заседания FOMC. Документ показал, что чиновники в целях борьбы с инфляцией не намерены останавливать процесс увеличения ставок, даже если последние будут ограничивать экономической рост в США. Тем временем Великобритания стала первой страной из числа G7, где инфляция достигла двухзначного значения. Китайская экономика показала разочаровавшие рынок результаты по итогам июля, и в ответ на это Центробанк страны понизил ключевую ставку в попытке оживить экономическую активность. На текущей неделе внимание инвесторов будет сфокусировано на новостях с симпозиума в Джексон-Хоуле, а также протоколе июльского заседания ЕЦБ.

По итогам публикации протокола июльского заседания Федерального комитета по открытым рынкам (FOMC) стало известно, что руководители ФРС рассчитывают сохранить тренд на ужесточение денежно-кредитной политики с дальнейшим удержанием процентных ставок на «ограничительных» уровнях для контроля инфляции в американской экономике. Рынки восприняли документ с умеренным негативом, поскольку он по большей части повторил риторику Джерома Пауэлла, который по итогам заседания 26-27 июля заявил, что «количественное ужесточение» продолжится, но «темп роста ставок, вероятно, замедлится» в будущем.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Антиинфляционная политика ФРС приводит к укреплению доллара

- 22 августа 2022, 11:12

- |

По итогам прошедшей недели индекс доллара поднялся на 2,36% против снижения на 0,89% неделей ранее. Индекс DXY от уровня поддержки на 104,5 п. за несколько сессий восстановился и к закрытию пятницы был у отметки 108 п. Протокол июльского заседания ФРС, опубликованный в прошлую среду, показал, что американский Центробанк намерен продолжать подъем базовой процентной ставки, чтобы сдержать инфляцию – это стало причиной текущего усиления доллара.

Первую половину прошлой недели индекс доллара укреплялся против евро, иены и фунта стерлингов в ожидании выхода сильных данных по розничным продажам в Америке и публикации протоколов предыдущего заседания ФРС. Однако, как стало известно из отчета министерства торговли США, розничные продажи в стране в июле не изменились в помесячном выражении, тогда как аналитики ожидали увеличения показателя на 0,1%. Согласно пересмотренным данным, в июне продажи выросли на 0,8%, а не на 1%, как было объявлено ранее.

В среду ФРС опубликовал протокол заседания Федерального комитета по операциям на открытом рынке (FOMC), состоявшегося 26-27 июля. Большинство членов FOMC ожидают продолжения курса регулятора на повышение ключевой процентной ставки. Было отмечено, что ставку придется увеличить до «ограничительного» уровня и удерживать ее на нем в течение некоторого времени для снижения инфляции до целевых 2%. Вместе с тем многие члены руководства Федрезерва отметили, что опасаются рисков чрезмерного ужесточения денежно-кредитной политики, и допустили замедление темпов повышения ставки в будущем. Также некоторые участники заседания ФРС отметили, что чувствительные к процентным ставкам сектора начали демонстрировать признаки рецессии. Ближайшее заседание ФРС состоится 20-21 сентября. От него в основном ждут повышения ставки на 50 б. п., а вероятность повышения на 75 б. п. оценивают сейчас несколько ниже (51,5% vs 48,5% соответственно).

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Мировые рынки выросли в надежде на ослабление инфляции в США

- 15 августа 2022, 12:18

- |

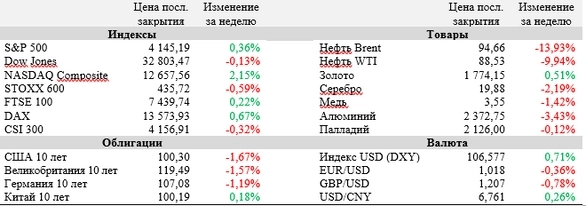

Американские индексы закрываются в плюсе уже четвертую неделю подряд после отступления опасений инвесторов касательно дальнейшего роста инфляции и процентных ставок. Позитив на этой неделе принесли данные по июльскому индексу потребительских цен в США, который впервые за более чем два года не показал рост относительно предыдущего месяца. Между тем британская экономика зафиксировала сокращение по итогам II квартала, подтверждая оценки Банка Англии. На текущей неделе главным событием станет публикация протокола заседания FOMC в среду, данные которого могут дать рынкам дополнительные сигналы касательно настроений в комитете и возможных сценариев развития денежно-кредитной политики в стране в ближайшие месяцы.

По данным министерства труда США, индекс потребительских цен (ИПЦ) в стране по итогам июля вырос на 8,5% (г/г), замедлившись по сравнение с показателем прошлого месяца (9,1% (г/г)). При этом ИПЦ показал нулевой рост в месячном выражении, что произошло впервые с мая 2020 года. Экономисты ожидали увеличения индикатора на 8,7% (г/г). Падение цен на бензин и авиабилеты было главным драйвером замедления инфляции. Трейдеры восприняли статистику с оптимизмом и, согласно ценам на фьючерсы, заложили ставку по федеральным фондам США на уровне 3,4% к концу 2022 года при ожидаемых 3,6% до публикации отчета. Вероятность роста ставки на 75 б. п. по итогам сентябрьского заседания также снизилась.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара переписал месячные минимумы на фоне замедления инфляции

- 15 августа 2022, 10:59

- |

По итогам прошедшей недели индекс доллара снизился на 0,89% против подъема на 0,6% неделей ранее. В среду и четверг индекс DXY обозначил поддержку на 104,5 п., а закрытие пятницы было у отметки 105,55 п. Как видим, с максимума года на 109,14 п., показанного в середине июля, индекс доллара ослаб уже на 3%.

На прошлой неделе индекс доллара переписал свои месячные минимумы (104,5 п.), что было связано с публикацией отчета, согласно которому годовой темп потребительской инфляции в США в июле ощутимо замедлился. На данный момент неясно, продолжит ли ФРС ужесточать ДКП такими же агрессивными темпами. Предыдущие заявления глав региональных ФРБ свидетельствовали о дальнейшем агрессивном ужесточении, однако, статданные по ощутимому замедлению инфляции могут изменить эту тенденцию.

Опубликованный в среду отчет показал, что инфляция в США в июле замедлилась существеннее, чем ожидал рынок. Так, общая инфляция (CPI) по отношению к предыдущему месяцу оказалась нулевой (при консенсус-прогнозе замедления с 1,3% (м/м) в июне до 0,2% (м/м), а в годовом выражении – снизилась с 40-летнего максимума 9,1% до 8,5% (консенсус-прогноз 8,7%). Базовая инфляция (Core CPI), не включающая продукты питания и энергоресурсы, снизилась с 0,7% (м/м) до 0,3% (м/м) (минимальное значение с марта), хотя ожидалось замедление до 0,5% (м/м), и в годовом выражении осталась на уровне 5,9% (ожидалось ускорение до 6,1%).

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Отчет по занятости в США может «развязать руки» ФРС

- 08 августа 2022, 14:01

- |

Ведущие мировые индексы показали разнонаправленную динамику на прошедшей неделе. Причиной этого стало неоднозначное толкование инвесторами вышедших макроэкономических данных, в первую очередь динамики на американском рынке труда. Неожиданный рост занятости и возвращение количества рабочих мест на уровни, показанные до начала пандемии COVID-19, укрепили веру в то, что экономика США сможет избежать рецессии, но, с другой стороны, обострили спекуляции касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Банк Англии тем временем впервые за 27 лет увеличил ставку на 0,5%, но неприятно удивил рынки пессимистичными прогнозами относительно перспектив британской экономики в ближайшие несколько лет. Текущая неделя будет относительно спокойной на фоне постепенного окончания сезона отчетностей в США. Центральным событием станет публикация данных по инфляции в США за июль.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Доллар начал укреплять позиции

- 08 августа 2022, 10:50

- |

По итогам прошедшей недели индекс доллара поднялся на 0,6% против снижения на 0,84% неделей ранее. Индекс DXY в пятницу закрылся у отметки 106,4 п. Можно сказать, что после двух недель снижения мы видим закономерную коррекцию. С максимума года на 109,14 п., показанного в середине июля, индекс доллара опустился к отметке 105 п., откуда началось его новое восстановление.

Недельному подъему индекса во многом способствовали два фактора – рост геополитической напряженности между США и КНР во время поездки спикера Палаты представителей Конгресса США Нэнси Пелоси на Тайвань и статистика по рынку труда США за июль. Подъем индекса мог бы быть и больше, однако, участники валютного рынка постепенно усиливали спрос на евро на фоне ожиданий ужесточения монетарной политики в еврозоне. На прошедшей неделе фокус внимания инвесторов и аналитиков сместился с российско-украинского конфликта на возможный китайско-тайваньский. Так, тайваньский доллар упал до двухлетних минимумов в преддверии поездки Н. Пелоси на остров.

( Читать дальше )

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал