Андрей Филиппович

Моя инвестиционная стратегия. Предисловие 2

- 27 февраля 2024, 18:52

- |

Ещё хотелось бы обсудить ту иллюзию, которую питают практически все участники рынка. Это несостыковка желаемого с действительностью и отрицание этого факта.

Большое число людей приходят на рынок и не имеют какой-либо цели. У людей есть чёткое представление, что на рынке сидят богатые дяди и зарабатывают миллиарды, но получается нестыковка, когда они начинают вкладывать пару тысяч рублей и пристально следить за тем как акция принесла им, например, 54 рубля.

В прошлом посту я писал про то, что люди, торгующие постоянно в плюс- это больше как погрешность, а не правило, но даже при постоянном плюсе без капитала мало что сделаешь. Допустим, человек заработает за год космические 40%, но у него было всего 100 тысяч рублей на счету или по 3333 рублей в месяц, не густо. Даже если у человека миллион, то это по 33 тысячи в среднем в месяц. И опять же, формируя свой портфель, не стоит смотреть на людей, которые делают невероятные результаты, это их профессия и, если вы не готовы к этому, то и ждать постоянной большой прибыли от торговли смысла нет.

( Читать дальше )

- комментировать

- 433 | ★1

- Комментарии ( 5 )

Моя инвестиционная стратегия. Предисловие 1

- 26 февраля 2024, 15:18

- |

Спустя не мало лет инвестирования пришёл к выводу, что для меня самой привлекательной и доходной является стратегия, которую опишу ниже. Имея стратегию, чётко понимаешь что тебе следует делать в тот или иной момент и не остаётся места для сомнений. Для удобства разбил на пункты:

1- Предпочтение отдаю акциям;

2- В акциях выбираю дивидендные истории крупных компаний;

3- Куда же без облигаций, но тут есть нюанс;

4- Вкладываю деньги без привязки к любым событиям (самый главный пункт);

5- Смотрю далеко вперёд.

Но прежде чем начать расписывать пункты (по посту на каждый пункт) я бы хотел сделать некое предисловие. Всё это моё субъективное мнение и с ним можно не согласиться (буду рад увидеть в комментариях).

Прежде всего хотел бы рассказать про термин, который описывает чуть ли не большую часть всего происходящего у нас в мире. Речь пойдёт про ошибку выжившего. Это мой вольный рассказ и в нём могут быть неточности, которые на суть никак не влияют.

Термин появился во время второй мировой войны.

( Читать дальше )

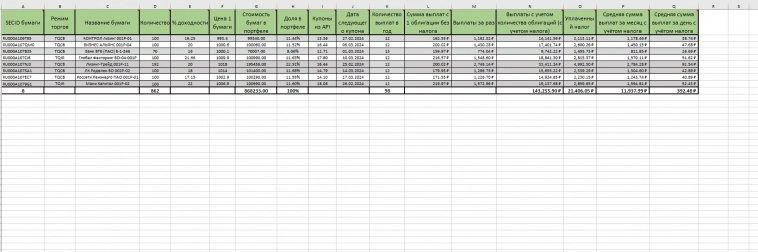

Как работать с таблицами. ЧАСТЬ 1

- 21 февраля 2024, 14:21

- |

Начинаю серию постов по таблице, которую активно совершенствую. По итогам сгруппирую все посты в цельный документ, чтобы любой мог себе скачать и пользоваться функционалом.

Прямо сейчас таблица позволяет автоматом подгружать:

— режим торгов;

— название компании;

— Цену;

— Размер купона в процентах и абсолютных числах;

— Дату следующего купона;

— Автоматом высчитывает все суммы вместе с налогами.

В таблице сейчас заполнено 2 листа с моими портфелями Финам и Тинькофф.

В портфеле Финам находятся исключительно облигации, которыми торгую +- активно

На данный момент там находится 862 облигации:

RU000A106T85 Контрол лизинг 100 штук

RU000A107QM0 Бизнес Альянс 100 штук

RU000A107B35 Флоатер от ВТБ 72 штуки

RU000A107CJ6 ГФНР 100 штук

RU000A107NJ3 Лизинг-Трейд 192 штуки

RU000A107SA1 Роделен 100 штук

RU000A107EC7 Флоатер от Россетей 100 штук

RU000A1079G1 Мани Капитал 100 штук

В портфеле Тинькофф формирую позиции с постоянным их увеличением:

Прямо сейчас в него входят:

BELU НоваБев 6 штук

WUSH Вуш 135 штук

LKOH Лукойл 5 штук

( Читать дальше )

IPO Диасофт

- 10 февраля 2024, 20:19

- |

Компания разрабатывает и предоставляет корпоративное программное обеспечение. Основным для компании является финансовый сектор.

Является одним из лидеров по настоящему импортозамещению в стране.

Диасофт и до 22 года была лидером рынка, сейчас же компания растёт кратно: объём заключённых контрактов в марте 2022 года составлял 6,5 млрд, а в сентябре 2023 уже 16,8 млрд. рублей. Роста на 158% за год с небольшим.

По оценкам самой компании, из-за ухода иностранных компаний предложение на рынке отстаёт от спроса от 2 до 8 раз в зависимости от сегмента. Расти есть куда.

Ещё одним хорошим фактом является высокая доля возобновляемых платежей (продлеваются каждый год и увеличиваются на уровень инфляции). Она составляет от 70% до 80% и это значит, что высокие показатели компании- это не разовая акция, а вполне обычная ситуация. Не стоит от компании ждать резкого падения выручки или чистой прибыли.

У компании рентабельность довольно высокая: от 35% до 45% в зависимости от показателя.

Дивидендная политика компании подразумевает выплату не менее 80% EBITDA раз в квартал, но не стоит рассчитывать на щедрые дивиденды так как у компании P/E в пределах 11-13.

( Читать дальше )

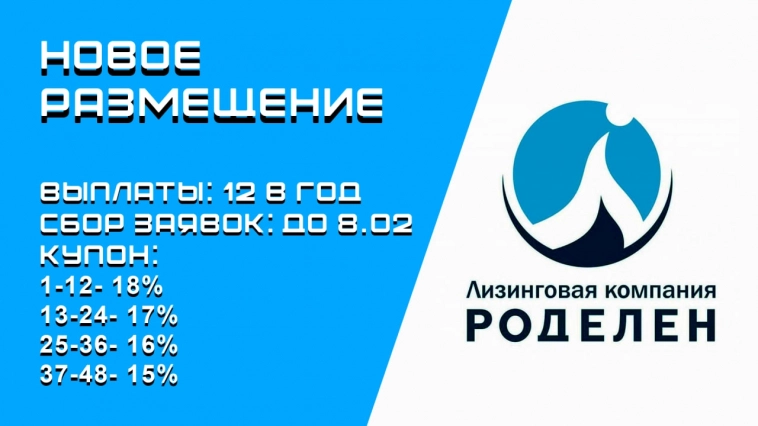

Размещение облигаций ЛК Роделен

- 06 февраля 2024, 13:05

- |

Общая информация

Ставка купона: 1-12 купоны 18%, с 13 по 24 купоны 17%, с 25 по 36 купоны 16%, с 37 по 48 купоны 15%

Срок обращения: 4 года

Купонный период: 12 раз в год

Рейтинг: BBB

Объём размещения: 500 млн. рублей

Амортизация: 29-48 купоны амортизация по 5%

Оферта: нет

Сбор поручений: до 8.02

Дата размещения: 13.02

Роделен — это лизинговая компания с хорошо диверсифицированным портфелем. Сдают в аренду не только транспорт, но и недвижимость.

По объёмам нового бизнеса, объёму портфеля и прочему компания занимает +- 50-ое место по России, что не является ни плохим, ни хорошим показателем, но если смотреть на рейтинг от агентств, то компанию оценивают как весьма крепкую.

Имеет облигационный долг суммарно 1,25 миллиарда рублей по трём выпускам:

RU000A105M59 на 250 млн. руб. с погашение в 2027

RU000A105SK4 на 250 млн. руб. с погашение в 2028

RU000A107076 на 750 млн. руб. с погашение в 2028

Ближайших погашений не предвидится + первые 2 выпуска с амортизацией.

Самый свежий отчёт по РСБУ за 3 квартал 2023:

( Читать дальше )

Размещение облигаций АФК Система и РСХБ

- 05 февраля 2024, 13:04

- |

Уровень кредитоспособности разбирать тут даже не стоит разбирать. 2 флоатера от одних из крупнейших компании России и шанс не выплаты купонов по ним минимальный.

Куда интереснее будет разобрать все флоатеры на рынке и их доходность, а там уже каждый сам решит для себя по поводу вложений.

Общая информация по АФК:

Ставка купона: RUONIA + 1,7-2,2%

Срок обращения: 4 года

Купонный период: 4 раза в год

Рейтинг: AA-

Объём размещения: не менее 5 млрд. рублей

Амортизация: нет

Оферта: нет

Сбор поручений: до 13 февраля

Дата размещения: 15 февраля

Общая информация по РСХБ:

Ставка купона: RUONIA + 1,4%

Срок обращения: 3 года

Купонный период: 12 раз в год

Рейтинг: AA

Объём размещения: 10 млрд. рублей

Амортизация: -

Оферта: -

Сбор поручений: до 6 февраля

Дата размещения: 9 февраля

Таблица получилась большая и весьма интересная. Например, заметил, что нет у флоатеров историй сильного роста, но есть весьма впечатляющие исключения, например RU000A1006C3 или RU000A104XJ9. Про RU000A100030 я вообще даже отказываюсь верить))) 155% от номинала.

( Читать дальше )

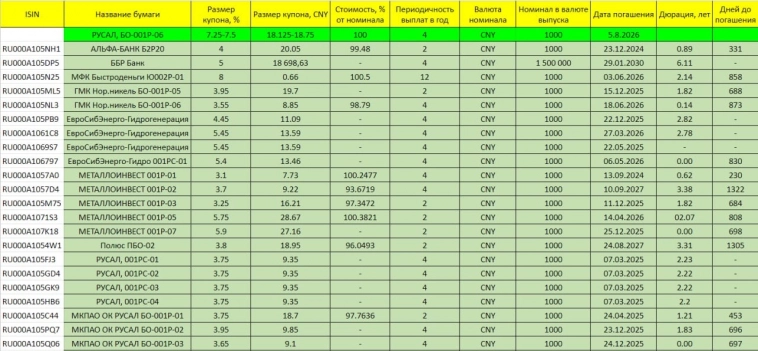

Размещение нового выпуска Русала. ЧАСТЬ 3

- 31 января 2024, 13:23

- |

Составил таблицу для наглядного сравнения нового выпуска с другими юаневыми бондами российских компаний.

Невооружённым взглядом сразу видно, что компания предлагает самый привлекательный купон на рынке. Быстроденьги не берём в расчёт. Чисто по цифрам они самые привлекательные, но собирались ооооочень долго, что сразу говорит о том, что рынок не верит в бумагу и с неохотой идёт в выпуск. Ну и странно это собирать МФК займы в юанях.

Если сравнивать с нормальными выпусками, то тут у Русала нет конкурентов по привлекательности. Он самый свежий, самый доходный и идёт по номиналу.

Если хотите брать юаневые облигации и думаете по поводу инструмента, то, думаю, не должно быть сомнений по поводу выбора.

Принял замечания по прошлым таблицам и сделал сразу 2 варианта: 1- это классическая excel таблица с формулами, 2- это гугл таблица просто с текстом, чтобы могли посмотреть абсолютно все.

Если понравилась таблица, то ставьте лайк и подписывайтесь на меня. Весь материал делаю для вас и хочется видеть что нравится больше, а что меньше.

( Читать дальше )

Размещение нового выпуска Русала. ЧАСТЬ 2

- 30 января 2024, 12:00

- |

Пост является прямым продолжением этого

Отмечу пару факторов, которые сильнее всего влияют на положение компании:

1️⃣ Цены на алюминий

Сейчас будет мега логика: Русала зависит от цен на алюминий. Если посмотреть на график цены, то с 2008 года он ходит в диапазоне от 1000 до 3000 долларов с периодическими заскоками выше/ниже.

За последние 2 года цены упали с 4 000 до 2 300. И математиком быть не надо, чтобы понять, что падение существенное и это давит на компанию

2️⃣ Санкции

Русал ещё до СВО пытались задушить санкциями, но он настолько большой игрок рынка, что не вышло и санкции сняли, но сейчас давление сильнее

3️⃣ Дивиденды Норникеля

Русал владеет 28% акций компании. Было соглашение по которому Норникель был обязан платить максимально возможные дивиденды так как Русал настоял на этом.

Для примера: в 2023 году Норникель заплатил 915 рублей на акцию, это дало Русалу 40 миллиардов рублей. В 2022 году на 1 акцию приходилось в районе 2690 рублей дивиденда или 118,5 миллиардов Русалу.

( Читать дальше )

Размещение нового выпуска Русала. ЧАСТЬ 1

- 29 января 2024, 14:40

- |

🖊Общая информация:

— Ставка купона: 7,25-7,5%

— Валюта: Юани

— Серия: БО-001Р-06

— Срок обращения: 2,5 года

— Купонный период: 4 раза в год

— Рейтинг: A+

— Амортизация: нет

— Оферта: нет

— Объём размещения: не менее 500 млн. юаней.

— Сбор поручений: до 1 февраля 2024

— Дата размещения: 7 февраля 2024

— Доступно не квалам

💪 Компания настолько крупная, что практически не нуждается в представлении. Однако, сейчас у неё ряд проблем, которые оказывают давление на бизнес и поэтому пристально разберу все аспекты + сравню нынешний выпуск с остальными Юаневыми.

Поехали!

Финансовые показатели за 3 квартал 2023 (тыс. руб.) по РСБУ:

Показатели кредитоспособности:

Полную версию показателей по всем кварталам до 19 года + схожие таблицы по 15+ другим компаниям найдёте по ссылке (https://docs.google.com/spreadsheets/d/1haIOpoV66CJF9Y3dU8nzH8nU7CTuASYilQEfItn0Xfk/copy)

🟢 Коэффициент абсолютной ликвидности:

3,19 (норма >0.7)

🟢 Коэффициент срочной ликвидности:

3,58 (норма >1)

🟢 Коэффициент текущей ликвидности:

( Читать дальше )

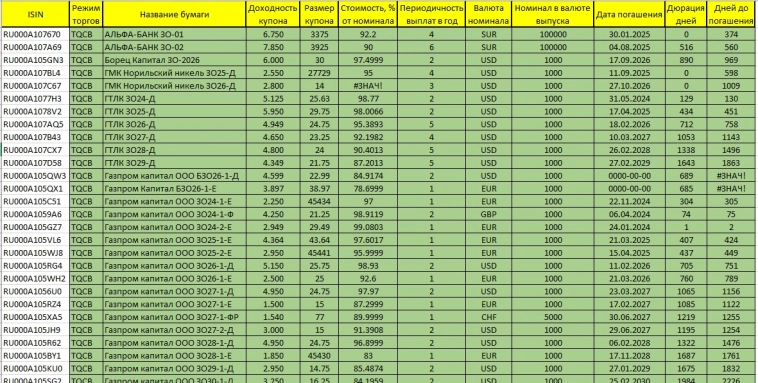

Таблица по Замещающим облигациям!

- 22 января 2024, 15:25

- |

Курс доллара болтается в районе 88 рублей, но все понимаю, что он смотрит в сторону 100+ и всё ждёт, когда его отпустят, чтобы он полетел покорять новые вершины.

В связи с этим есть смысл начать присматриваться к замещающим облигациям, которые привязаны к курсу доллара, но торгуются к рублю. Если не учитывать волотильность

Пара замечаний по таблице:

— SUR- это обозначение рублей

— Периодичность выплат в год сильно скачет из-за разного количества дней. Формулы тут бессильны. Держите в голове, что все облигации платят либо 2, либо 4 раза в год

— В некоторых полях может быть #ЗНАЧ! это значит, что со стороны мосбиржи нет необходимых данных.

— Если дата погашения стоит 0000-00-00, то это также проблема в информации с API мосбиржи

— дюрация в 0 дней по той же причине может появиться

— Теперь буду все таблицы делать с двумя листами: 1 с формулами, а 2 просто текстом, чтобы избежать затруднений связанных с разными версиями excel

Сама таблица в моём телеграм-канале: t.me/filippovich_money

( Читать дальше )

теги блога Андрей Филиппович

- депозиты

- Diasoft

- Excel

- IPO

- IPO 2023

- IPO 2024

- softline

- Whoosh

- YTM

- АБЗ-1

- акции

- Акции РФ

- аллокация

- Альфа-Банк

- амортизация

- анализ

- афк система

- Аэрофьюэлз

- балтийский лизинг

- банки

- Биннофарм Групп

- бонды

- Борец Капитал

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Брусника

- ВИМ Ликвидность

- вклады

- газ

- Делимобиль

- дивиденды

- доход

- доходности облигаций

- доходность

- доходность облигаций

- дюрация

- Займер

- замещающие облигации

- золото

- интерлизинг

- инфляция

- инфляция в России

- Каршеринг Руссия

- Ключевая ставка ЦБ РФ

- Книги

- корпоративные облигации

- кредит

- купон

- купонные выплаты

- лизинг-трейд

- ликвидность

- мигкредит

- мобильный пост

- мтс

- МТС-Банк

- налоги

- налогообложение на рынке ценных бумаг

- НКД - накопленный купонный доход

- Новатэк

- Облигации

- облигации в юанях

- облигации офз

- Облигации РФ

- облигации с переменным купоном

- облигациии

- обучение

- окей

- оферта

- оферта миноритариям

- оферта по облигациям

- ОФЗ

- Полипласт

- портфель

- портфель инвестора

- прогноз по акциям

- разбор

- разбор компаний

- размещение

- размещение облигаций

- размещения

- размещения облигаций

- рецензия на книгу

- Роделен

- россельхозбанк

- РУСАЛ

- самолет

- Селигдар

- Славянск ЭКО

- Совкомбанк

- торговый софт

- трейдинг

- финансовая аналитика

- Финуслуги

- флоатеры

- фондовый рынок

- Формулы

- хк новотранс

- ЦБ РФ

- экономика

- эмитент