Алексей Бачеров

Назло маме отморожу уши

- 05 июля 2022, 10:07

- |

На прошлой неделе Западные СМИ изобиловали различными интересными и порой курьезными новостями.

Самым веселым и печальным одновременно было заявления старика Джо, который потребовал от владельцев бензозаправок снизить цены на топливо, обвинив их попутно в сверх прибыли, и непатриотичном поведении (по оценкам аналитиков прибыль этих компаний крайне мала на самом деле и составляет только 15 центов на галлон топлива). То что демократы и исполнительная власть ведет охоту на ведьм уже не сомневается ни один здравомыслящий человек даже в самих США. Многие написали о глупости президента США (возможно стоит пожалеть старичка, ему даже инструкцию пишут, как для детей, что делать), но что более показательно, даже состоятельные люди Америки не смогли сдержаться — Джефф Безос (владелец Amazon) написал: «глубокое непонимание базовой динамики рынка».

Надо сказать, что текущие политики похоже вообще мало понимают в настоящей экономике и производстве. Они очень напоминают российских «олигархов» 90-х, которые в своем большинстве умели только отнимать и делить, при чем исключительно в свою пользу. Большинство рынков эти политики представляют себе как рынки ширпотреба, которые легко заменить альтернативным поставщиком. Но как показывает практика, все куда как сложнее.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 26 )

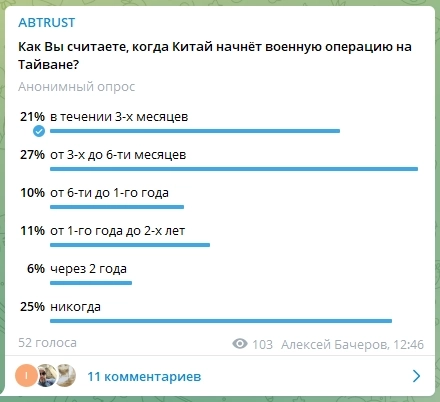

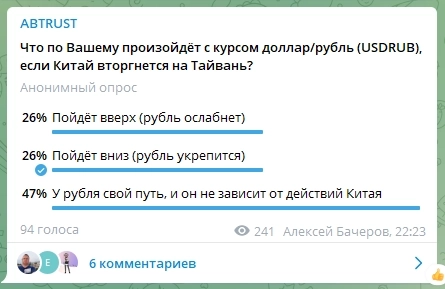

Что будет с курсом доллар/рубль (USDRUB), если Китай вторгнется на Тайвань?

- 29 июня 2022, 15:03

- |

( Читать дальше )

Место России в мировой экономике и огромный просчет Запада

- 29 июня 2022, 08:24

- |

И вот мне на глаза попалась интересная статья Tablet, в которой приводятся мысли французского экономиста Жака Сапира. Вот что там пишут:

✅В 2019 году журнал The Economist задал вопрос который звучал так: “Как страна [Россия] с экономикой размером с Испанию… достигла всего этого?” Редко Запад так сильно недооценивал глобальное значение экономики. Если сравнить ВВП России, просто переведя его из рублей в доллары США, действительно получиться экономика размером с испанскую. Но такое сравнение не имеет смысла без поправки на паритет покупательной способности (ППС), который учитывает производительность и уровень жизни, а следовательно, благосостояние на душу населения и использование ресурсов. ППС является мерой, поддерживаемой большинством международных институтов, от МВФ до ОЭСР. Если измерять ВВП России на основе ППС, то легко видно, что экономика России больше похожа на экономику Германии, примерно 4,4 триллиона долларов для России против 4,6 триллиона долларов для Германии. От размера небольшой и несколько больной европейской экономики до крупнейшей экономики в Европе и одной из крупнейших в мире — немалая разница.

( Читать дальше )

НЕ ДО ДЕФОЛТ 4

- 28 июня 2022, 10:59

- |

Как я писал в более ранних постах, текущий дефолт не имеет никакого отношения к платежеспособности, а является инструментом пропаганды и риторики для политиков ЕС и США, и агентство Bloomberg это подтвердило.

Интересно отметить, что Дефолт страны по внешним обязательствам могут признавать международные рейтинговые агентства, Международная ассоциация свопов и деривативов (ISDA), сами держатели бондов путем голосования, процедура которого описана в эмиссионной документации, или какой-либо иностранный суд, если кредиторы решат туда обратиться.

Однако, в апреле очередные санкции Евросоюза запретили рейтинговым агентствам вести деятельность в России, и они перестали комментировать ситуацию с российскими платежами по евробондам. Решение ISDA не является событием дефолта в контексте отношений между эмитентом и держателями еврооблигаций, а держатели пока ещё не обратились с претензиями.

( Читать дальше )

Оценка бессрочных облигаций, и как это может помочь при оценке вечного фьючерса на USDRUB

- 14 июня 2022, 10:22

- |

Обратил внимание, что многие не знают, как правильно оценить вечную облигацию. Однако, ее оценка существенно проще, чем оценка обычных облигаций. Давайте разберемся, как можно оценить бессрочную облигацию.

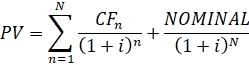

Как мы знаем внутреннюю (приведенную стоимость) облигации можно оценить с помощью следующей формулы потока платежей:

Где:

CFn – купоны

NOMINAL – сумма, которую получит инвестор при погашении облигации

i – ставка доходности

n – год получения купона

N – последний год

PV – приведенная стоимость облигации

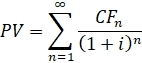

В бессрочной облигации нет погашения номинала – NOMINAL, и количество платежей бесконечно, тогда формула принимает вид:

( Читать дальше )

Отрицательные ставки на валюту

- 09 июня 2022, 10:59

- |

Банки начали вводить отрицательные процентные ставки на валюту, хранящуюся на счетах. Есть информация, что по этому же пути уже пошли некоторые брокеры. На сегодняшний день валюта — это баласт для финансовых организаций и поэтому они хотят минимизировать свои издержки. Конечно, такой подход нельзя назвать клиентоориентированным, но как говорится — Се ля ви.

На своем закрытом канале ABTRUSTOPSEC 3 недели назад я рассматривал три варианта действия с валютой из-за возможных санкций на НКЦ. И похоже, что в сложившихся обстоятельствах, все интересней выглядит схема с конвертацией валюты в рубли и покупкой расчетных фьючей. Конечно, это костыли, но при всех равных прочих так получается лучше: сохраняется ликвидность и участие в росте курса, пусть и с меньшей эффективностью. Для владельцев больших счетов, пока нет проблем — с них комиссию брать не будут, но все равно стоит смотреть в будущее.

( Читать дальше )

Мусор начала падать. Самое веселое еще впереди.

- 06 июня 2022, 10:22

- |

Как часто бывает в кризисы, мусорные бонды всё чаще будут в головной болью для инвесторов. В 2020 году они ели выжили, сейчас же ситуация куда как хуже. Многие инвесторы, «любящие» инвестиции в мусорные облигации в скором времени сильно пострадают! Об этом я писал в своем посте: "Плохие новости для владельцев облигаций!"

Очередное подтверждение в ООО «Калита», которая допустила дефолт при выплате купона по облигациям 001Р-01 на 3,7 млн рублей 6 июня 2022. Причина, названная компанией — «отсутствие денежных средств в необходимом объеме».

НЕ ДО ДЕФОЛТ 3

- 06 июня 2022, 09:33

- |

Маски сброшены. Запад готов грабить инвесторов в угоду политических очков, которые лидеры, конечно, представят как плюсы и громко будут заявлять – «Смотрите! В России дефолт! Наши санкции работают!».

Давайте разберемся какова реальность, и какие могут быть последствия для всех.

Первое что нужно понять, почему санкции на НРД по сути грабеж инвесторов, как с одной так и с другой стороны. Постараюсь совсем простым языком донести суть.

НРД – это национальный расчетный депозитарий, который в первую очередь обслуживает Московскую Биржу и учитывает ценные бумаги (в том числе и иностранные), которые продаются на ней. Через него также проходят государственные и корпоративные еврободны России. НРД взаимодействуют с Евроклир позволяя производить клиринг между российскими и иностранными инвесторами. После начала военной операции РФ, сделки были заблокированы/заморожены, поэтому несмотря на то, что прямых санкций на НРД не было, операции с ценными бумагами не проходили, но формально существовала возможность взаимодействовать и дальше. Теперь же из-за санкций на НРД – такие сделки уже невозможны, до отмены прямых ограничений.

( Читать дальше )

Долг тоже за рубли!

- 30 мая 2022, 15:35

- |

В своих соцсетях я публиковал вот эту картинку, когда только обсуждался вопрос о том, как будут платить за газ рублями.

Логично было предположить, что схема по оплате купонов и погашение евробондов в случае отказа США проводить платежи должна быть точно такой же, только в обратном направлении.

И вот РИА сообщает, что Москва проведет расчеты с держателями российских еврооблигаций с помощью механизма, действующего по тем же правилам, что и схема продажи газа за рубли. Так заявил в беседе с газетой «Ведомости» глава Минфина Антон Силуанов.

Тут возникает резонный вопрос — насколько предложенная и прогнозируемая схема будет интересна для инвесторов. Злые языки скажут, что никто не пойдёт на этот шаг (они же это говорили и про газ за рубли). Патриоты скажут — Москва всех переиграла. Истина, конечно, где-то посередине.

Я всегда считал, и пока у меня не было повода усомниться в этом, что деньги аполитичны, а личные интересы капиталистов и инвесторов всегда стоят выше общественных. Если я владелец крупного пакета долга, то у меня есть возможность выкручивать руки правительству или корпорации в случае её дефолта, занимаясь по сути шантажом, но в законном поле. Если нет, то я либо должен присоединиться к такому владельцу, либо войти в коалицию с другими, чтобы стать группой с крупным пакетом, либо искать выход самостоятельно. И при всех равных прочих, последний вариант зачастую для меня менее рискованный. Если же я ещё и россиянин, а возможно олигарх, то окажется, что последний вариант для меня вообще чуть ли не единственный, так как даже в случае успеха на поприще шантажа, я могу оказаться в ситуации, при которой мои активы всё равно заморозят, а возможно даже экспропреируют. Запад прекрасно показал, что санкции выше международного права да и вообще любого другого права.

Отсюда получается, что схема «долг рублями» в реальности может вызвать неподдельный интерес у инвесторов. И эта же схема создаст спрос на иностранную валюту, хотя в текущих условиях пока он не выглядит существенным.

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- брокеры

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России