Блог им. EvgeniyPavlik

В какие акции инвестировать сейчас дивидендному инвестору

- 18 августа 2023, 07:42

- |

На следующей недели у меня плановое пополнение брокерского счёта и покупка дивидендных акций в портфель, поэтому начинаю анализировать рынок и выбирать бумаги для инвестирования.

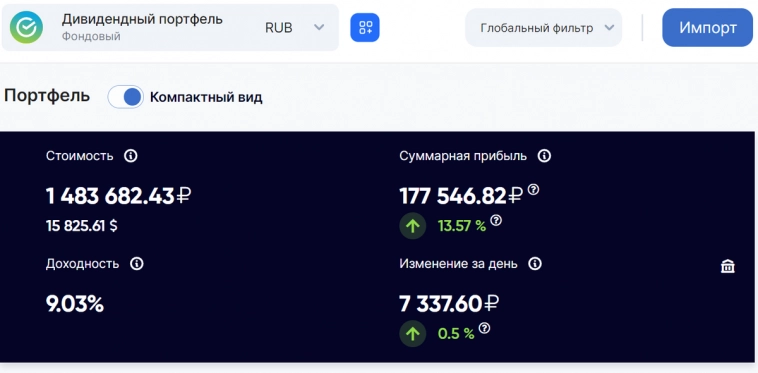

Я дивидендный инвестор, покупаю российские акции с высокими дивидендами уже 3 года и 7 месяцев и мой инвестиционный портфель выглядит так:

Что сейчас происходит с рынком?

Как вы знаете, ЦБ недавно повысил ключевую ставку до 12%. Правительство работает над стабилизацией рубля, который последнее время «неважно себя чувствовал» и позволил доллару перешагнуть психологически важный рубеж в 100 рублей.

Считается, что повышение ставки неблагоприятно сказывается на росте фондового рынка и мы это видим, он уже упал на 2%.

Наш фондовый рынок безостановочно рос почти 7 месяцев. Помимо дивидендного сезона и возобновления публикаций финансовой отчётности компаниями, слабый рубль и низкая ключевая ставка — были одними из главных факторов роста индекса МосБиржи последнее время. Теперь позитивных драйверов для роста стало меньше, но не смотря на это, большинство аналитиков прогнозируют индекс МосБиржи в 2024 году на отметку в 3900 пунктов.

Как высокая ставка влияет на компании?

Высокая ставка ЦБ усложняет обслуживание долга компанией. Деньги становятся дороже, ставки по кредитам растут, поэтому, акции тех российских компаний, у которых высокая долговая нагрузка, могут снижаться.

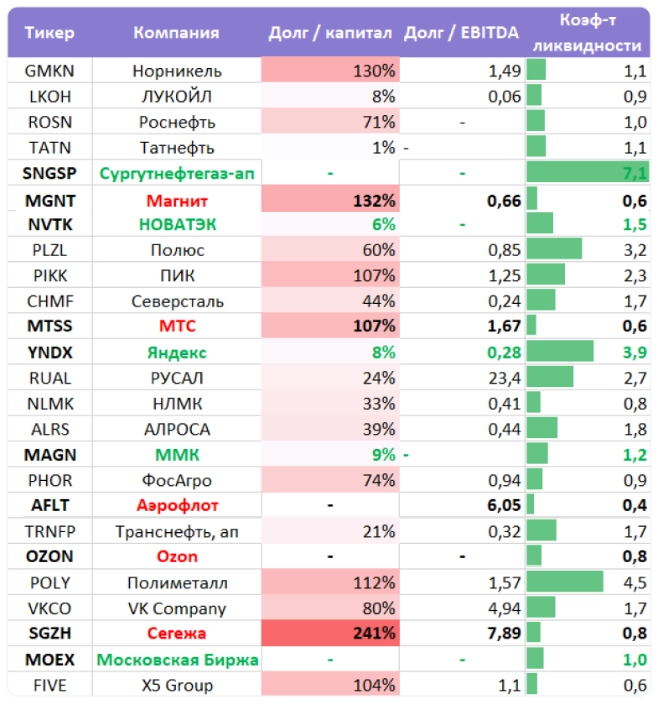

Давайте посмотрим, у каких компаний низкий долг и они могут спокойно пережить время повышения ключевой ставки. Так же, найдём компании с большой долговой нагрузкой, и для них этот период может быть сложным:

В таблице представлены 25 наиболее торгуемых акций МосБиржи.

Низкая долговая нагрузка у компаний:

- Сургутнефтегаз

- НОВАТЭК

- Мосбиржа

- ММК

- Яндекс

Высокая долговая нагрузка у компаний:

- Аэрофлот

- Ozon

- Сегежа

- Магнит

- МТС

Исходя из этих данных, я пока буду избегать инвестирования в компании с большими долгами, ведь если ставку и дальше будут повышать или она надолго задержится на текущем уровне в 12%, то давление на компании с высоким долгом может усилится и их акции пойдут вниз.

Какие акции сейчас выглядят перспективными?

Это те акции, которые хорошо себя чувствуют в текущей ситуации и имеют драйверы для роста:

- МосБиржа — явно выигрывает от повышения ставки, так как это увеличивает прибыль компании.

- Татнефть — хорошие финансовые показатели, прозрачность компании и высокие дивиденды.

- НОВАТЭК — драйвером для роста акций является запуск проекта «Арктик СПГ 2», который может заработать уже в декабре.

- Сургутнефтегаз-ап — может выплатить рекордные дивиденды на фоне слабого рубля, так как у компании есть валютная «кубышка» в 50млрд. $, которую она копит уже 10 лет.

- ЛУКОЙЛ — может получить высокую прибыль и выплатить хорошие дивиденды на фоне роста цен на нефть.

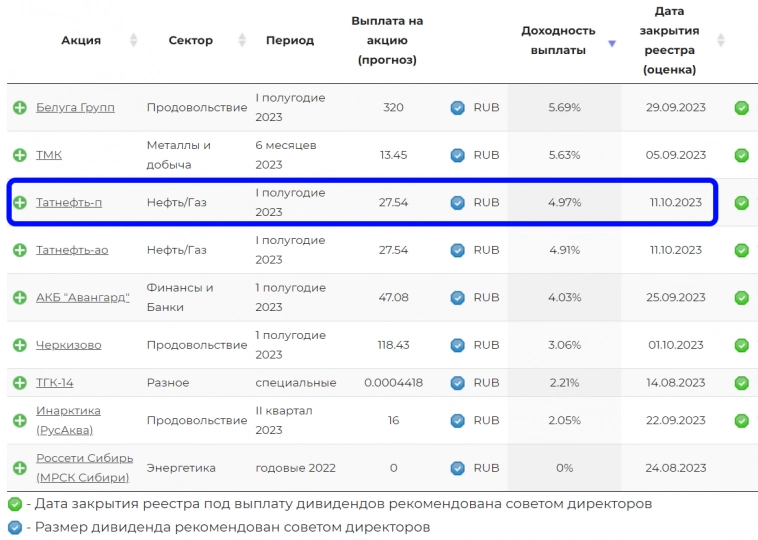

Поскольку, я использую в своём инвестировании дивидендную стратегию, то меня интересуют акции, готовые выплатить щедрые дивиденды в ближайшем будущем.

Скоро начнётся «осенний дивидендный сезон 2023» и согласно дивидендному календарю, уже есть компании, чей совет директоров утвердил дату и размер дивидендов на период сентябрь-октябрь:

Татнефть

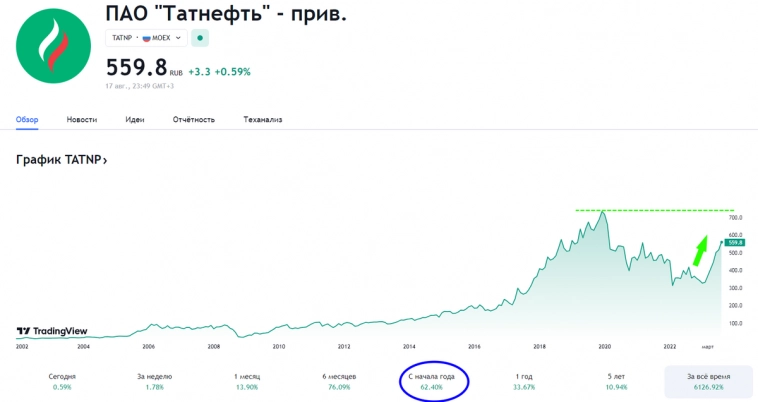

Из списка мне наиболее интересны акции Татнефти. Давайте посмотрим на котировки этого нефтедобытчика:

С начала года акции выросли уже на 62% и есть потенциал для дальнейшего роста к предыдущему максимуму.

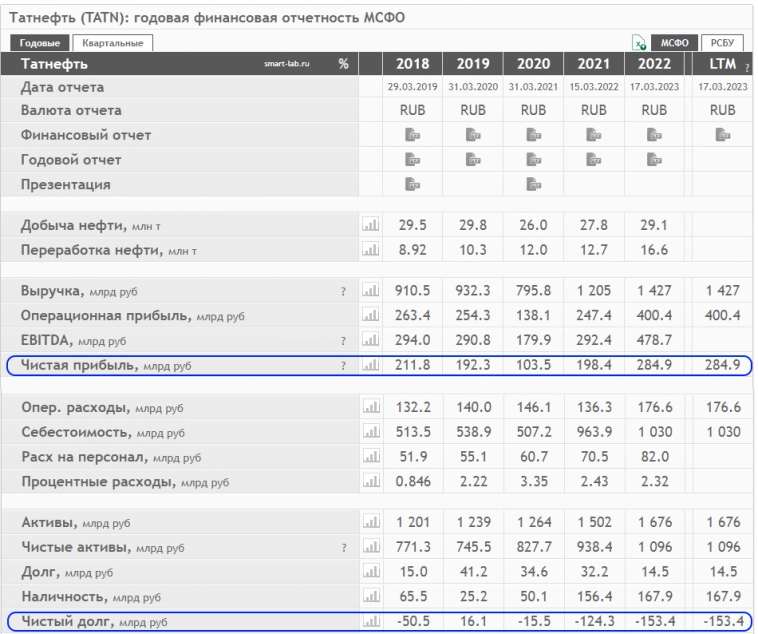

Согласно финансовому отчёте, у компании дела идут хорошо. Чистая прибыль в наличии, чистый долг отрицательный, это значит, что компания не будет испытывать трудностей из-за текущего повышения ставки ЦБ:

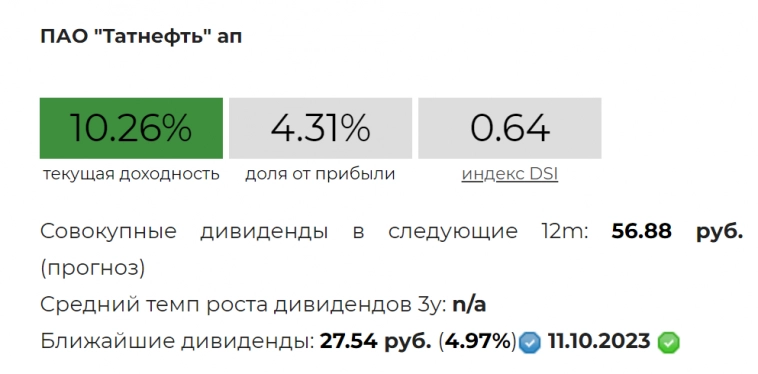

По дивидендам акции Татнефти тоже привлекательны:

Компания уже совершила 2 выплаты в этом году и недавно совет директоров одобрил дивиденды за 1 полугодие 2023 года в размере около 5%. Годовая же доходность двузначная.

Татнефть платить дивиденды почти 20 лет без отмен и совершала выплаты даже в сложные кризисные 2020, 2021 и 2022 годы, когда многие другие компании их отменяли!

Заключение

Пока у меня фаворит на ближайшую покупку — это акции Татнефти. Привлекательные котировки, хорошие финансовые показатели и недавно утвержденные дивиденды — это то, что мне хочется видеть в любой компании, которую я рассматриваю на добавление в свой портфель.

Недавно я проводил исследование акций из индекса «Голубых фишек», там тоже выбрал для себя несколько интересных бумаг на перспективу, можете ознакомится здесь.

В итоге, на следующей недели инвестирую в Татнефть, а в долгосрочной перспективе до конца года буду вкладывать деньги в следующие компании:

- Норникель

- ЛУКОЙЛ

- НОВАТЭК

- Роснефть

- СБЕР

- Татнефть

Не является инвестиционной рекомендацией!

Друзья, спасибо за внимание к моим статьям! Если информация вам полезна, подписывайтесь, ставьте лайки и пишите комментарии!

Здесь мой канал в ТЕЛЕГРАМЕ

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- белуга групп

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- МосБиржа

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- Порфтель

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговые сигналы

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- Х5 Retail Group

- ЦБ РФ

- Яндекс

- Яндекс Сейвы

Дивы были 11.9%, сейчас див гэп и акция упала со 140 до 115 тр, кто-то ждёт 110 на закуп, кто-то по 115 берет.

www.dohod.ru/ik/analytics/dividend -

Это компании со стабильными дивидендами