Блог им. dv_ovechkin

Генераторы альфы: методика оценки стратегии торговли российскими акциями, облигациями, валютой и биржевыми товарами

- 16 сентября 2021, 19:43

- |

В данном посте представлю методику исследований под заголовком «генераторы альфы», дабы в последствие на нее ссылаться.

«Генераторы альфы» — серия постов, в которых стратегии проверяются на предмет наличия той самой альфы – меры эффективности управляющего.

Для понимания того, как альфу посчитать, достаточно задаться только одним вопросом: от куда есть пошла доходность на фондовом рынке?

Доподлинно известно, что не бывает на фондовом рынке доходности без риска. Не всегда этот чертяга вознаграждает инвестора, иной раз может и уполовинить его депозит, да только никуда жаждущий пенсии в 35 денег на брокерском счете от риска не убежит. Для тех, кто к риску и за километр не подойдет, придумали краткосрочные государственные облигации. Все остальные могут, с определенной периодичностью получать риск-премии – дополнительную доходность поверх безрисковой ставки.

А премий этих – видимо-невидимо. Свои для каждого класса активов. Так поспешим же познакомить нетерпеливого читателя с ними.

Вот набор премий для акций:

1) Премия за рыночный риск (Market). Это про то, что акции доходнее облигаций, ибо риска в первых больше. На российском фондовом рынке считать эту премию просто: от доходности индекса МосБиржи полной доходности (извиняюсь за тавтологию) MCFTRR отнимаем доходность безрискового актива — индекса краткосрочных государственных облигаций RUGBITR1Y (конечно, тоже полной доходности);

2) Премия за размер (Size). Буржуины доказали, что фирмы малой капитализации доходнее фирм крупной капитализации. Методика расчета следующая: 1) делаем 2 группы. В первой группе фирмы с капитализацией меньше среднего по выборке, во второй группе – выше среднего по выборке; 2) из доходности первой группы вычитаем доходность второй группы;

3) Премия за ценность (Value). Очень популярное в России, да и вроде подтвержденное зарубежными исследованиями, мнение – акции с низким BV/P (балансовая стоимость собственного капитала к рыночной капитализации) доходнее акций с высоким. Расчет премии за ценность российских акций: 1) в начале июня, когда все годовые отчеты вышли, берем от туда балансовую стоимость и делим на капитализацию; 2) ранжируем на квартили (4 группы с одинаковым количеством акций) по BV/P в порядке убывания: в первом квартиле фирмы с самым высоким BV/P, а в последнем – с самым низким; 3) из доходности первого квартиля вычитаем доходность последнего квартиля. Доходность квартилей – равновзвешенная сумма доходностей входящих в него акций. Ранжирование повторяется в начале июня каждого года;

4) Премия за норму прибыли (Prof): тенденция прибыльных фирм прибавлять в цене быстрее неприбыльных. Буржуины (и мои личные расчеты) говорят, что самый лучший показатель нормы прибыли – операционная рентабельность (отношение операционной прибыли к активам). Поэтому, для расчета премии за норму прибыли, мы: 1) в начале июня, когда все годовые отчеты вышли, берем оттуда операционную прибыль и делим на активы; 2) ранжируем на квартили по операционной рентабельности в порядке убывания; 3) из доходности первого квартиля вычитаем доходность последнего квартиля. Ранжирование повторяется в начале июня каждого года;

5) Премия за норму инвестиций (Inv): тенденция фирм с низким темпом роста активов прирастать в цене сильнее фирм с высоким темпом роста активов. Расчет таков: 1) в начале июня, когда все годовые отчеты вышли, считаем темп прироста активов в процентах; 2) ранжируем на квартили по темпу прироста активов в порядке возрастания (в первом квартиле фирмы с низким темпом роста, а в последнем – с высоким). 3) из доходности первого квартиля вычитаем доходность последнего квартиля. Ранжирование повторяется в начале июня каждого года;

6) Премия за импульс (Mom): 1) в начале каждого месяца считаем средний темп прироста курсовой стоимости акций за последние 12 месяцев без учета последнего; 2) ранжируем на квартили по среднему темпу прироста в порядке убывания; 3) из доходности первого квартиля вычитаем доходность последнего квартиля. Ранжирование повторяется в начале каждого месяца.

Есть премии для облигаций:

1) Риск изменения временной структуры (Term): разница между доходностями индекса долгосрочных государственных облигаций (RUGBITR10Y) и индекса краткосрочных (RUGBITR1Y);

2) Премия за риск дефолта (Def): разница между доходностью корпоративных облигаций (RUCBITR) и индексом ОФЗ (RGBITR).

Премия для валютного рынка:

1) Аналог Market (разбирали в премиях для акций), только для валютного рынка (FX): процентное изменение trade-weight dollar index.

Премия для товарного рынка:

1) Состояние мировой экономики (WE): тенденция биржевых товаров расти, если ожидается рост мировой экономики и снижаться, если наблюдается замедление. В качестве индикатора состояния мировой экономики используются последние доступные данные по Leading Indicator от ОЭСР.

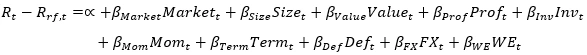

Наконец, узнав источники доходности на фондовом рынке, можно перейти к исследованию любой стратегии. Генерирует ли стратегия альфу? Есть ли у управляющего скилл, или все, что он уносит с рынка – это премии за взятые на себя риски? Берем данные по доходности стратегии и, методом наименьших квадратов (но не обычным МНК, а как Юджин Фама, с поправками Ньюи-Уэста) проводим регрессию следующего уравнения:

Где – доходность стратегии за период t. Вообще все с индексом t – доходность соответствующей премии за период t. Кроме WE – это особая переменная, которая принимает три значения:

1) 1, если Leading Indicator (по последним доступным на начало месяца t данным) вырос;

2) 0, если Leading Indicator не изменился;

3) -1, если Leading Indicator снизился.

В результате у нас будут оценки коэффициентов чувствительности β и оценка альфы — доходности, которая не объясняется премиями за риск. Если альфа положительна и статистически значима – перед нами эффективный управляющий. Если не значима – управляющий только забирает премии за риск. Если отрицательна и значима – управляющий где-то облажался.

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги года

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

Если речь идет именно о Росийском рынке и о рублевых его акциях, то стоит «Премию для валютного рынка» развернуть в сторону рубля, так как именно держать сбережения в нем представляет собой дополнительный риск.

И также стоит учесть два дополнительных риска — риск дополнительных санкций и рис стогнации экономики в целом, что вообщето не избежно и за чем посыпятся все российские акции.

А вообще делать какието расчеты на рублевых активов — дело бесмыссленное и бесполезное. Те, кто на них спекулирует и так хорошо считает риски, а инвесторам такие активы не нужны — в долгосрок у них перспектив нет!