Блог им. InvestHero

В нулевые Китай был локомотивом, теперь некому драйвить сырьевой суперцикл?

- 30 марта 2021, 12:17

- |

Сейчас наш взгляд на российский и глобальные рынки находится в логике падения акций growth и роста акций value и циклических. Российский рынок в основном состоит из циклических компаний, и возникает вопрос: сможет ли наш рынок расти против падающего Nasdaq?

На самом деле такая ситуация уже была в начале предыдущего цикла роста сырья, который был в нулевых годах. После пузыря доткомов Nasdaq два года падал, а РТС за это время более чем удвоился.

РТС (синий) против Nasdaq (оранжевый в 2000-2004 годах

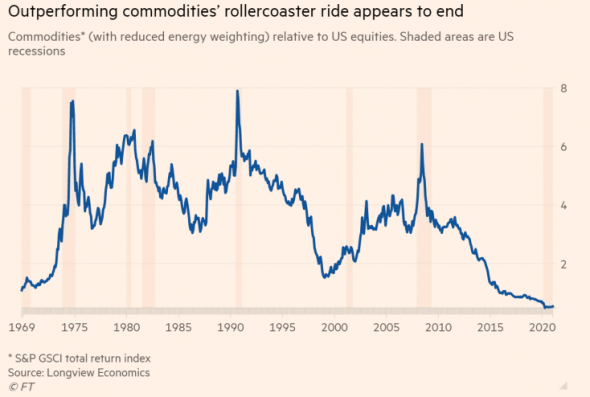

Причина опережения нашего рынка мировых в том, что наш позиционирован на сырье и выигрывает от роста цен. Как видно из графика ниже, сырье по отношению к активам (акции США) движется циклами около 10 лет (боковик/падение/рост), причем последний был мощным падением, который привел сырье в самую низкую точку относительно акций за последние 50 лет.

Глядя на этот график и начавшееся с ноября ралли в ценах на сырье многие аналитики (например, Goldman Sachs) прогнозируют начало нового сырьевого суперцикла. Разберемся, за счет чего был возможен последний суперцикл роста цен на сырье.

Китай был драйвером роста цен на сырье в 2000-2009 за счет ускорения роста экономики

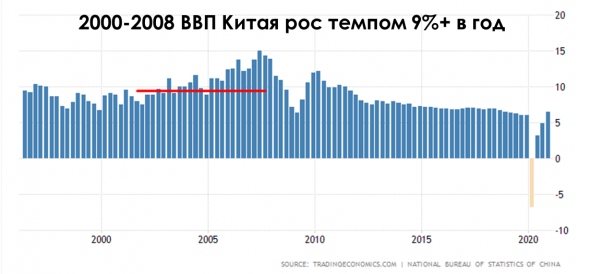

Макро предпосылки были за рост цен на сырье. Основным драйвером спроса был Китай, экономика которого росла со скоростью 8-14% в год и ускорялась весь период бума цен на сырье (это важно – именно ускорялась, а не просто росла):

Китай в нулевые годы рост темпом 10%+ в год. Посмотрим, какую долю от мирового ВВП он занимал в начале цикла, в 2000 году, и какие темпы роста тогда от него ожидались.

ВВП крупного потребителя сырья вырос в 3 раза за сырьевой цикл и в 2 раза за 2008-2019.

Кстати, прогнозы МВФ из года в год ошибались по поводу ускорения экономики Китая, начиная с 2000 года. Например, в 2003 году, когда Китай уже уверенно ускорялся, МВФ ждал замедления до 7,0% в 2005 году, а по факту в 2005 Китай показал 11,4% роста.

Получается, что Китай продолжал драйвить рост спроса на сырье и в последние 12 лет, когда цены на сырье не росли:

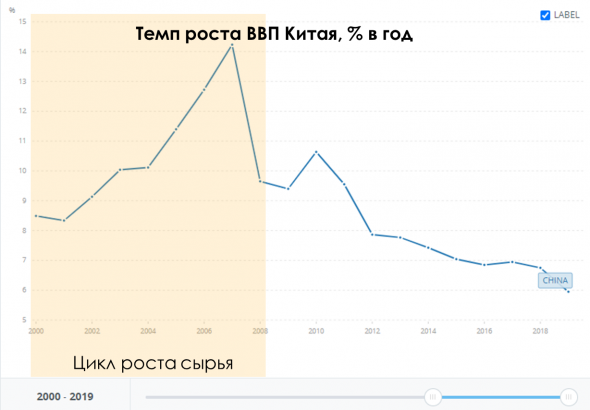

Отличие между этими двумя периодами в том, что в 2000-2008 экономика Китая росла с ускорением, а в последние 12 лет растет с замедлением. Вот темпы роста в год экономики Китая – они положительные (то есть рост каждый год), но темп роста постоянно падает:

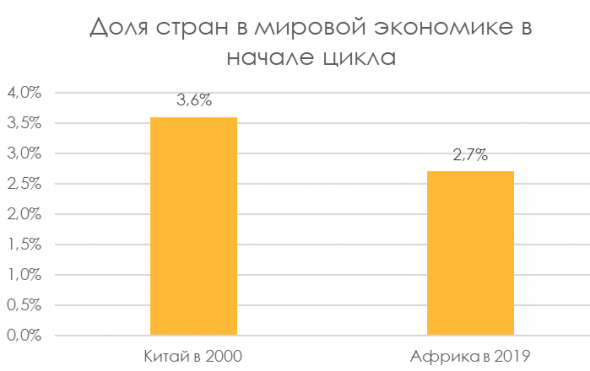

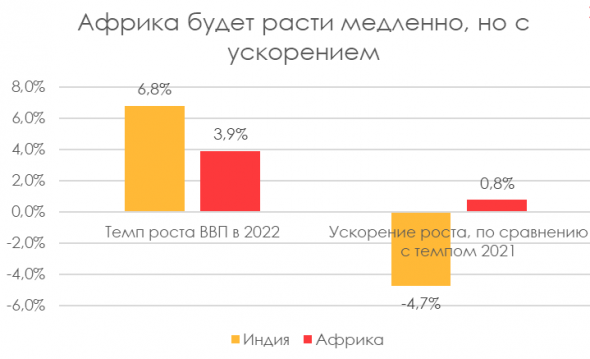

Сопоставим это с ожидаемыми темпами роста Индии и Африки и их долей в мировой экономике. Могут ли они быть флагманами следующего сырьевого суперцикла?

Доля экономики Индии в мировом ВВП – 10,9%, доля всех африканских стран – 2,7%. По размерам Африка больше похожа на Китай 2000-х.

Потенциал роста экономики мы будем смотреть на 2022 год, т.к. в 2021 году темп роста будет высоким из-за эффекта низкой базы в 2020-м.

Источник: прогнозы МВФ

Экономика Индии и Африки не похожи на экономику Китая в начале 2000-х, они не смогут быть драйверами роста цен

- Китай и до начала сырьевого цикла рос темпами по 6-7% в год, чего не демонстрируют Индия и Африка. В предкризисном 2019 темп роста Индии замедлился до 4,2%. Без высоких темпов роста эффект низкой базы, когда доля Китая в мировом ВВП выросла в несколько раз, не сработает.

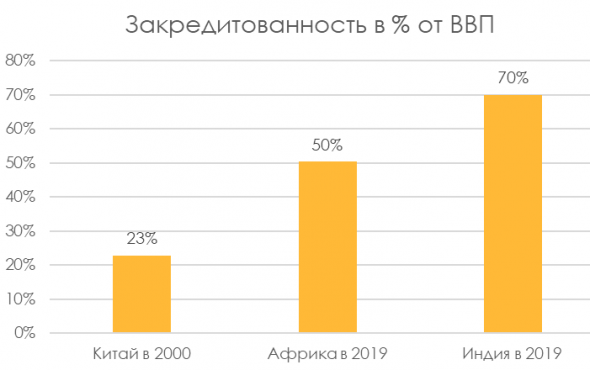

- Китай был менее закредитован по сравнению с Индией и Африкой и имел гораздо более низкие ставки привлечения займов. 10-летние бонды Китая торговались с доходностью 5-3% против доходностей индийских и африканских бондов 6-9% сейчас.

Высокая закредитованность и высокие ставки привлечения долга ограничивают кредитный импульс для Африки и Индии, которым пользовался Китай для своего роста.

Получается, Индия и Африка не смогут принести для мира сопоставимый с китайским импульс роста цен на сырье.

Сам Китай сейчас не планирует ускорения своего роста – партия говорила о прогнозе роста в 2021 году всего на 6% (в марте уточнив формулировку на «выше 6%»). Это замедление темпов роста с учетом коронавирусного года.

Суперцикла нет, но высокий спрос на сталь и «зеленые» металлы есть

Есть объективный рост спроса на некоторые отдельные виды сырья, которые уже показывают опережающий акции рост. «Зеленые» инвестиций компаний в сокращение выбросов CO2 и большие госстимулы для отраслей возобновляемой энергетики и электрокаров приводят к росту спроса, который опережает предложение в ближайшие годы:

- Сталь – за счет роста госрасходов на инфраструктуру и строительного бума в США, ЕС, Китае, «зеленых» инвестиций компаний в сокращение выбросов CO2.

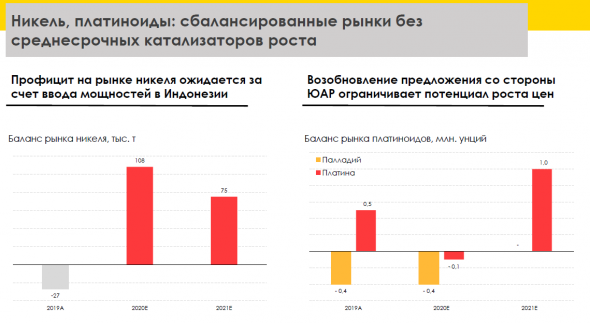

- Никель, палладий, литий, платина – за счет их использования в батареях, которые необходимы в электрокарах и возобновляемой энергетике.

По всем видам сырья у глобальных макроэкономистов нет прогнозов по дефициту, ниже приведу цифры по балансу из нашего декабрьского вебинар:

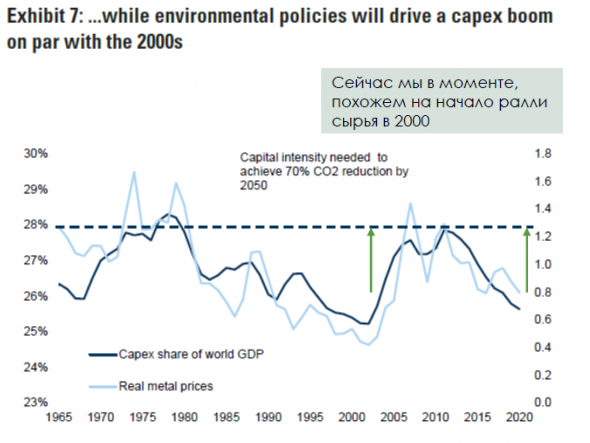

Расчеты Goldman Sachs подтверждают, что будет рост CAPEX для достижения сокращения выбросов CO2. Исторически глобальный капекс коррелировал с ценами на металлы – вот и сейчас мы можем увидеть опережающий другие рынки рост цен на металлы на 50-60% в течение нескольких лет:

Исходя из среднесрочного баланса по спросу/предложению, я считаю, что рост будет медленным, и основная его часть может случиться в 2022 году и позже.

теги блога Сергей Пирогов

- ЕС

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

Теперь драйвить сырьевой суперцикл -рулевым развитых экономик -НЕ НУЖНО.

План по перенесению в Китай(с более дешевой и дисциплинированной рабсилой и наличием местного сырья и инфраструктуры) массового пром производства, позволившего обеспечить развитые страны дешевыми современными товарами в изобилии и высвободить население для развития сферы услуг, а территории от вредных и опасных производств -выполнен.

В настоящее время имеется уже определенный баланс, когда обе стороны -в основном удовлеворены, поток товаров стабилен, улучшается их качество, в самом Китае обновлена инфраструктура, население сильно поднялось в уровне жизни.

И что может дать развитому миру -подъем ВВП Индии и Африки и прочих Индонезий? Лишние товары уже ненужны и так перепроизводство.КАк сырьевые, эти регионы тоже сильно менее значимы чем БВ, РФ, Канада, Австралия… Их подъем -вызовет только рост потребления в самих этих странах(а суммарно там более 2,5млрд чел.) и соотв.-рост цен на сырье и напряженности в мире.Потому их будут всячески сдерживать(в т.ч. и навязывая зеленые технологии).Что мы и наблюдаем…

В мире нужна пауза по росту потребления и переход к более экономному расходованию сырья пока не станет технологически возможен массовый переход на новые прорывные технологии и уровни в энергетеке.

Предстоящий обвал будет ещё обвалистее…

Но нечем тебя порадовать, дружище.

Не как в 2008 году.

Предпосылки разные.

Паник селла не будет.

Это не совсем то, наверное, что ожидается. ))

Фонд обанкротился.

Archegos Capital Management

Ну или отмаржинколился. Не знаю пока в каком он состоянии. Но не суть.

А «Принципа Домино» не произошло.

А знаешь почему?

Потому что сейчас все дуют на воду, обжегшись на молоке.

Сейчас и требования к балансам банков. И прочее и прочее и прочее.

А также “очистительная” функция постоянных шортилл.

«Волки санитары леса»©

При чём эта функция даже ГИПЕР-избыточная.

Её в таком количестве ну уж ЯВНО не требуется.

Супер-санитары!

Не говоря уж про Российский рынок!

А вот когда начнут вылетать фонды кэти вуд на сотни миллиардов — вот там веселуха будет по всему рынку.

Только между Lehman Brothers памятным и собственно говоря «кризисом кризисом».

И фондом Black Rock, если не ошибаюсь. Британский точно помню.

Прошёл чуть ли ни год!

Black Rock рванул осенью 2007 года.

Это событие прошло совсем незамеченным.

Чего кстати сейчас тоже нет.

Вот-с.

Заметили-с!

И уже «дуем на воду»©

И какая волна прокатилась по всем развивающимся рынкам.

Собственно дефолт России в далёком 1998 году.

А развитые рынки только УСКОРИЛИСЬ!!!

Бум DotCom-ов, помнишь такой?

Я в своём анализе обходился и без этого.

Это ещё один фактор «в копилочку»©.

Что явно не может не радовать!

«Больше факторов хороших и разных!»©