Блог им. sky999

Несколько слов об инфляционном давлении и коррекции на фондовом рынке США

- 14 февраля 2021, 20:26

- |

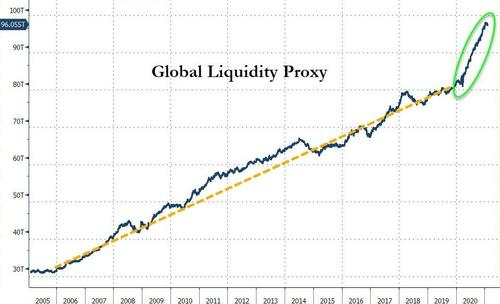

В 2020 году ведущие ЦБ мира были вынуждены выбросить на рынок беспрецедентный объем ликвидности с целью поддержания национальных экономик после введения жестких коронавирусных ограничений:

(В 2020 году ведущие ЦБ мира предоставили рынкам беспрецедентный объем денежной ликвидности с целью поддержания национальных экономик.)

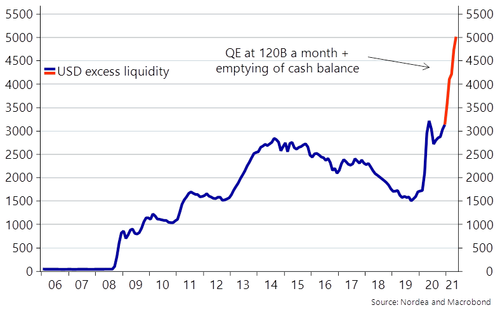

По оценкам Nordea, избыточная долларовая ликвидность в США к концу года практически удвоится, достигнув нового исторического максимума в $5 трлн. Это станет возможным благодаря действию QEternity от ФРС на $120 млрд в месяц и снижению рекордного остатка денежных средств Казначейства на счете в Федрезерве с текущих $1,6 трлн к среднему историческому значению в диапазоне $200–400 млрд:

(По оценкам Nordea, избыточная долларовая ликвидность в США к концу года достигнет исторического рекорда в $5 трлн.)

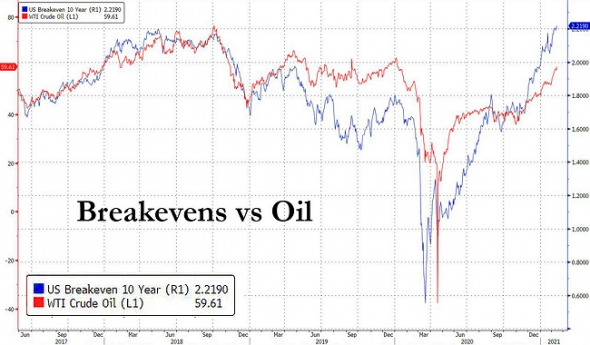

Этот процесс толкает вверх не только рынки, но и инфляционные ожидания инвесторов. Разница в доходности между 10-летними трежерис с защитой от инфляции (TIPS) и простыми бумагами достигла максимального значения с 2014 года:

(Инфляционные ожидания в США, рассчитанные на основе ставок 10-летних гособлигаций, достигли максимума с 2014 года.)

Здесь, впрочем, важно учитывать один ключевой момент. Ставки толкает вверх активно восстанавливающийся нефтяной рынок. Именно динамика нефтяных котировок определит дальнейшую траекторию индекса потребительских цен в среднесрочной перспективе:

(Инфляционные ожидания в США растут вслед за восстанавливающимся нефтяным рынком.)

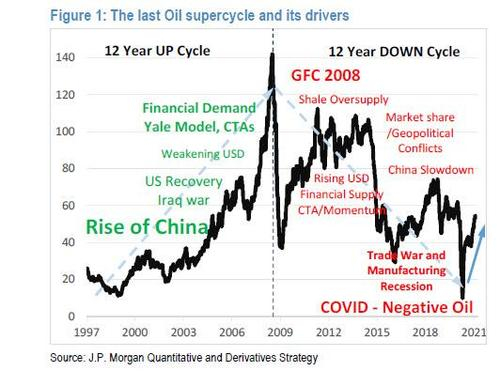

Продолжится ли рост на сырьевом рынке? Так, аналитики JPM полагают, что 2021 год может стать началом очередной повышательной волны в долгосрочном нефтяном цикле. Однако у федерального правительства есть достаточно возможностей для подавления этой нежелательной динамики. Например, они могут снять нефтяное эмбарго с Ирана, что выбросит на рынок до 3 млн. барр. избыточного предложения черного золота:

(Аналитики JPM полагают, что 2021 год может стать началом очередной повышательной волны в долгосрочном нефтяном цикле.)

Чем все это грозит для фондового рынка? Ответ достаточно очевиден — очередным всплеском волатильности на фоне глобальных геополитических игр текущей администрации Белого дома. Тем более что индекс волатильности VIX упал до минимальных значений с начала 2020 года:

(Индекс волатильности фондового рынка США VIX упал до минимальных значений с начала 2020 года.)

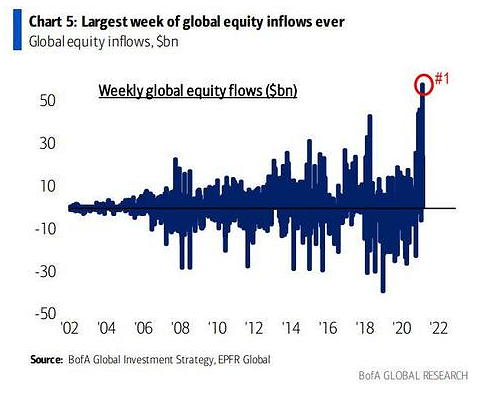

Об этом же говорит и рекордный приток средств инвесторов на мировые фондовые площадки. На протяжении последних недель он держался выше отметки в $30 млрд, достигнув абсолютного исторического максимума в $58 млрд:

(Еженедельный приток средств инвесторов на мировые фондовые площадки достиг исторического рекорда в $58 млрд.)

Самое время для небольшой коррекции в марте?

(Фондовый рынок США созрел для очередной коррекции в рамках своего глобального супербычьего QE-тренда.)

_____

мой блог/яндекс–дзен/телеграм

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор

я сначала было подумал что это «Рюх» писал ))