Блог им. InveStory

Обзор NextEra Energy - Private

- 16 декабря 2020, 21:44

- |

«Тесла в сфере коммунальных услуг» — такой заголовок можно встретить в одном из обзоров компании NextEra Energy. Next Era принято противопоставлять «старомодным» энергетическим холдингам, которые до сих пор полагаются на ископаемые виды топлива. Но настолько ли NextEra «зелёная», как это принято считать? Давайте выясним.

Профиль компании

- Сектор: Электрогенерация / Коммунальные услуги

- Капитализация: 142 млрд долларов (как 2,3 Газпрома, 1,8 Роснефти или 30 РусГидро)

- География деятельности: США, преимущественно штат Флорида

- Доступность акции в России: через Санкт-Петербургскую биржу

Как устроен бизнес компании

NextEra Energy через свои дочерние компании генерирует, передает и распределяет электроэнергию на территории США. Компания производит электроэнергию на ветровых, солнечных, ядерных, угольных, нефтяных и газовых установках. Компания также разрабатывает, строит и эксплуатирует активы по долгосрочным контрактам с акцентом на объекты возобновляемой энергетики, газопроводы и аккумуляторные хранилища.

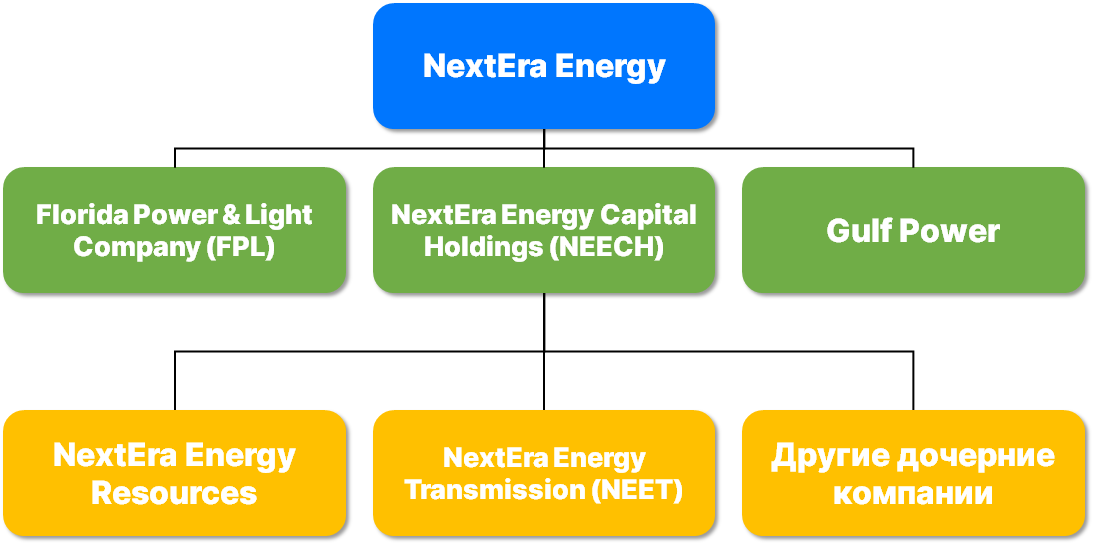

Структура активов

Организационная структура NextEra Energy

Организационная структура NextEra EnergyАктивы NextEra Energy сосредоточены в трёх дочерних компаниях:

1. Florida Power & Light Company — крупнейшая энергетическая компания в Соединенных Штатах по объемам произведенной и проданной электроэнергии частным клиентам. Компания обслуживает более 5 миллионов клиентских счетов или около 10 миллионов человек по всему штату Флорида. Установленная мощность активов составляет 27,4 ГВт, основную долю составляют газовые и атомные электростанции.

2. NextEra Energy Resources входитв состав управляющей компании NextEra Capital Holdings. Имеет наибольшую долю «зеленых» генерирующих активов с долей ветряной и солнечной энергии — более 77%. Мощность генерирующих активов составляет 21,9 ГВт.

3. Gulf Power Company, которая обслуживает более 470 000 клиентов в восьми округах в Северо-Западной Флориде. Компания владеет 2600 км линий электропередачи и 12 289 км распределительных линий, а также имеет установленную мощность генерирующих активов в размере 2 ГВт, в основном — солнечных электростанций.

Суммарная мощность генерирующих активов компании составляет более 51 ГВт (у РусГидро, например, 31 ГВт). Компания имеет диверсифицированный портфель активов, хоть он и не в полной мере соответствует представлениям инвесторов о зеленой энергетике.

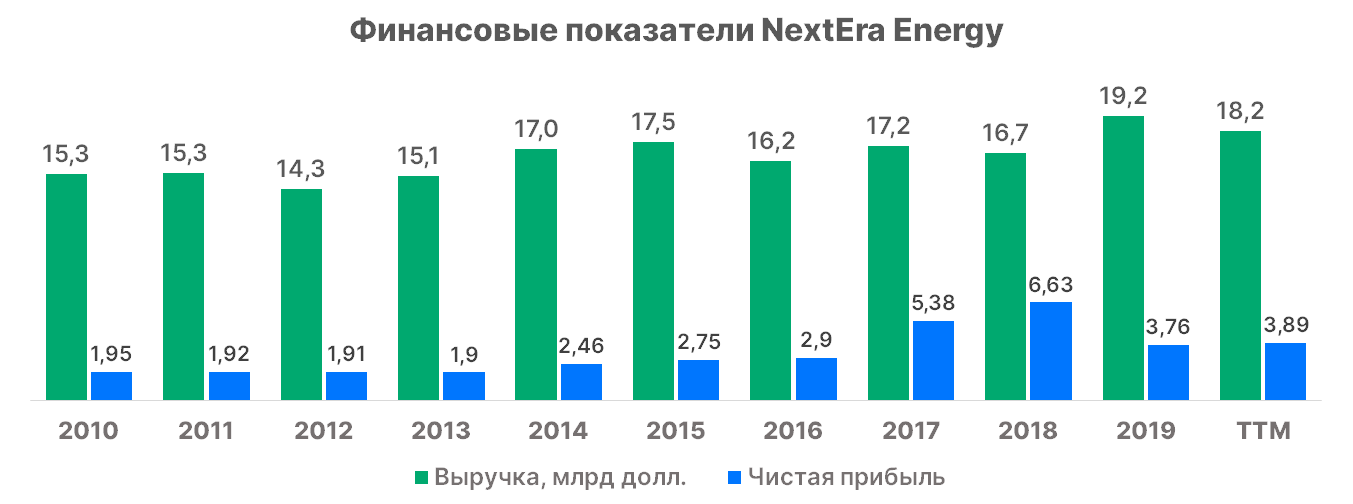

Финансовые показатели

С 2010 по 2019 гг. годовая выручка выросла менее чем на $4 млрд из-за особенностей работы компании: NextEra не может регулировать цены самостоятельно в силу законодательных ограничений.

Компания не очень довольна таким положением вещей и достаточно агрессивно лоббирует свои интересы. Помимо $1.4 млн потраченных в ходе избирательной компании в этом году, NextEra потратила более $8 млн на лоббирование фактического запрета на перепродажу электроэнергии жителями Флориды которые имеют солнечные установки на крышах своих домов.

Прилагаемые компанией лоббисткие усилия имеют очень ограниченный эффект на финансовое положение компании.

Компания с минимальными потерями проходит период пандемии, так как более 90% клиентов компании — частные лица, и всего лишь 10% — корпоративные клиенты.

NextEra Energy эффективно управляет своим долгом и имеет хорошие кредитные рейтинги всех крупных рейтинговых агентств в диапазоне от A- до Baa1. По состоянию на 30 сентября 2020 года долгосрочный долг компании составлял 42 млрд долларов, который в основном представлен долговыми бумагами с фиксированной ставкой и датами погашения в диапазоне от 2020 до 2049 года.

Во что вкладывается компания?

Согласно текущей программе капитальных затрат, в период 2019-2022 гг. NextEra планирует равномерно потратить $50-55 млрд на повышение устойчивости энергосети к стихийным бедствиям и строительство новых ВИЭ вместе с аккумулирующими мощностями. По прогнозам аналитиков, в ближайшие годы компания введет в строй 11.9 ГВт солнечных генерирующих мощностей и 9 ГВт ветряных.

NextEra, в отличие от многих своих конкурентов, не ставит амбициозных целей достигнуть нулевых выбросов углерода. Компания планирует к 2024 г. сократить долю выбросов до 67% от уровня 2005 года — весьма скромная цель для компании, которая является олицетворением перехода к зелёной энергетике.

⚡️ Катализаторы роста

- Курс нового правительства США на развитие зеленой энергетики будет одним из ключевых драйверов роста акций компаний из сектора ВИЭ. Амбициозный план Байдена инвестировать более $2 трлн в возобновляемую энергетику скорее всего будет отвергнут республиканцами, но производители возобновляемой энергии, скорее всего, смогут рассчитывать на благосклонное отношение властей по части налогообложения и субсидий.

- NextEra недавно купила Gridliance — компанию, которая занимается передачей энергии. Gridliance владеет 1130 км высоковольтных линий электропередачи, что очень пригодится NextEra в процессе перехода к возобновляемым источникам энергии. Учитывая что цены на услуги Gridliance также регулируются законодательством, NextEra получит еще один актив с предсказуемым денежным потоком.

- Тренд на ESG-инвестирование будет способствовать росту акций сектора возобновляемой энергетики, включая, прежде всего, NextEra Energy. Так как компания является крупнейшей в секторе, любой приток денег в ETF, связанных с ESG-инвестированием и возобновляемой энергетикой, будет положительно сказываться именно на цене акций NextEra.

- Компания недавно провела сплит 4 к 1, что повысит ликвидность и послужит основой для будущего роста цены акций под влиянием вышеупомянутых катализаторов.

❗️ Риски

В отношении NextEra Energy можно выделить следующие риски:

- Стихийные бедствия могут нанести ущерб инфраструктуре компании. Большая часть активов компании расположена в прибрежном штате Флорида, который часто сталкивается с ураганами. По статистике, более 83% наиболее разрушительных ураганов в той или иной степени проходит через Флориду, поэтому данный риск не стоит недооценивать.

- Компания сильно зависит от регулирования цен и законодательства. Как мы уже упоминали ранее, способность компании влиять на цены существенно ограничена федеральными и муниципальными органами власти, поэтому, с одной стороны, денежный поток компании будет оставаться стабильным, а с другой — инвесторам не стоит расчитывать на большой потенциал роста выручки в обозримой перспективе.

- Цены на сырье могут негативно сказаться на прибыли компании. Исходя из структуры генерирующих активов, NextEra сильно зависит от цен на газ, который пока остается дешевым из-за перепроизводства. Тем не менее, по мере стабилизации газового рынка цены на газ неизбежно вырастут, что окажет давление на выручку компании.

NextEra Energy трудно назвать полноценным представителем сектора возобновляемой энергетики. Это в большей степени плюс, чем минус, так как диверсификация источников энергии позволяет снизить риски для операционной деятельности компании.

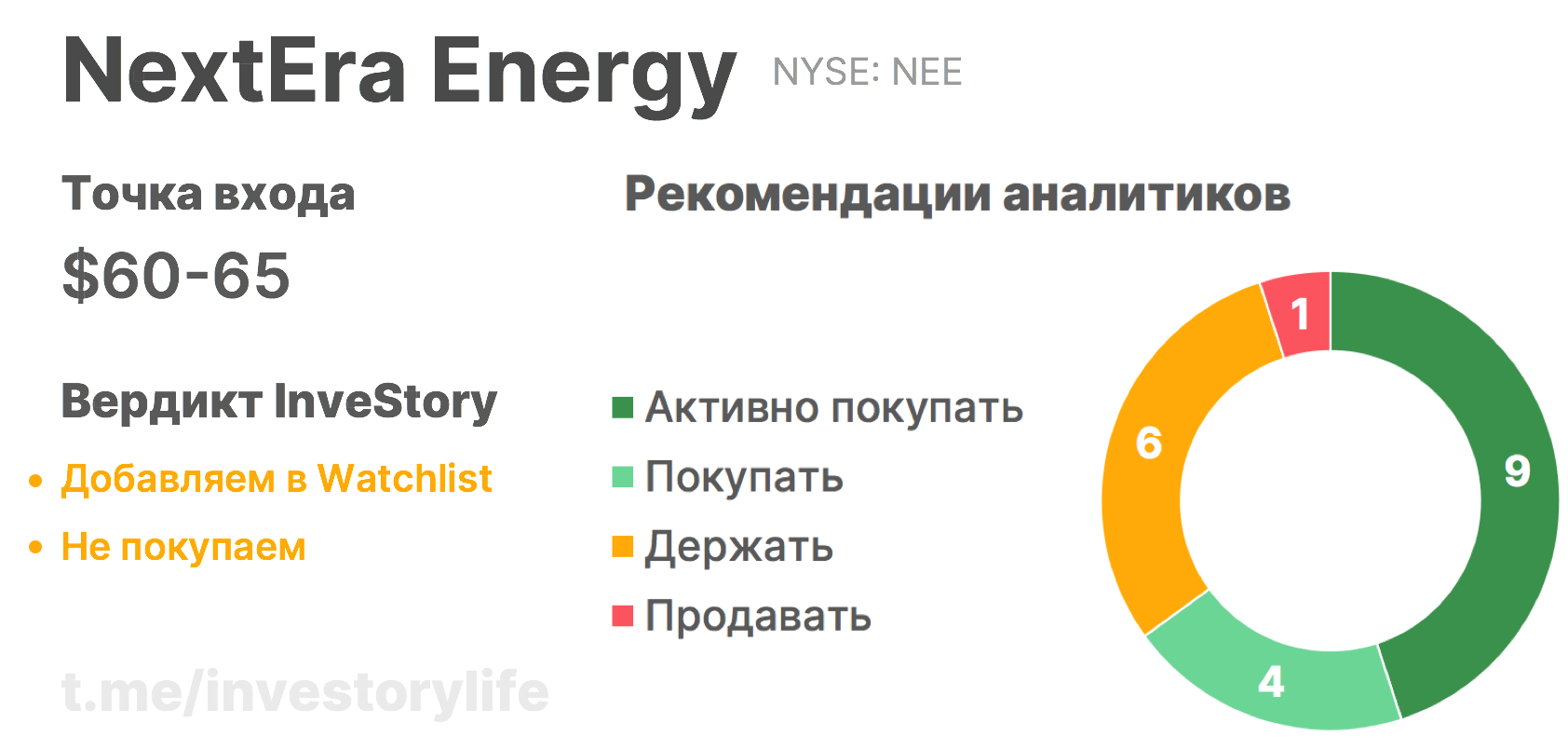

Показательно сравнение NextEra и Duke Energy, ещё одной крупной генерирующей компании США. Duke Energy имеет сопоставимую долю газовой и атомной генерации (42% и 18%, соответственно), но при этом куда сильнее полагается на уголь с долей 33% в структуре производства электроэнергии. При сопоставимых темпах роста выручки NextEra торгуется с форвадным мультпликатором P/E 29,49 по итогам 2021 года против P/E 17,51 у Duke Energy, или примерно на уровне медианного P/E по отрасли.

На наш взгляд, рынок закладывает слишком большую «зеленую» премию в оценке NextEra, поэтому мы продолжим наблюдать за компанией, но покупать акции пока не будем.

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс

Она еще торгуется на ммвб за рубли. И почему то торги уже сейчас идут в 12:30. Как так?