SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sfbankir

Бэнкинг по-русски: Лайфхак по отчетности - Как правильно считать просрочку

- 05 октября 2020, 09:36

- |

Всем привет!

был у нас тут небольшой спор по корректности расчетов текущей и потенциальной просрочки, изложу вкратце, полагаю будет интересно любителям манипуляции статистикой.

Во многих информационно аналитических материалах, как регулятора, так и самих банков представлены данные о динамике формирования резервов и текущей прострочке по кредитным и прочим обязательствам.

Но они представлены в виде % от общей суммы таких обязательств.

примерно вот так:

Агрегатор куап.ру

Вроде бы ничего смертельного нет...

Только вот в чем нюанс — просрочка и резерв относятся к ранее выданным кредитам да и возникают в отчетности лишь спустя 90 дней после возникновения. А учитывая, что кредит, даже заведомо невозвратный, все равно обслуживается как минимум 2-3 месяца, чтобы не налететь на уголовку, экономически и статистически верно было бы считать просрочку не от текущей общей кредитной задолженности а от средней за предыдущий год и без вычета списанных и проданных кредитов.

И тогда цифры окажутся менее оптимистичные...

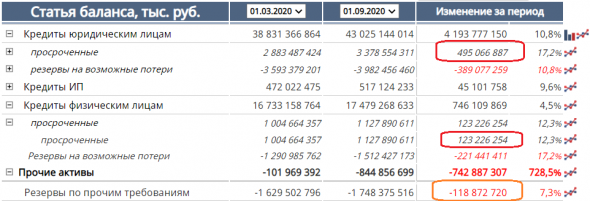

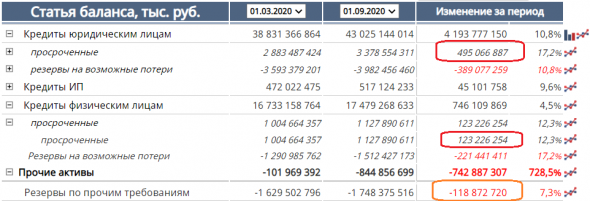

495 млрд+ 123 млрд + (часть от 118 млн прочих требований — туда часто прячут просрочку) — 700 млрд за неполных 6 месяцев КОВИДА уже есть

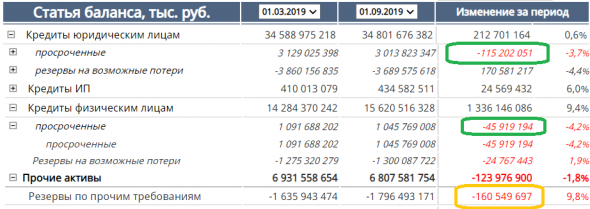

Для сравнения возьмем 2019 год....

был у нас тут небольшой спор по корректности расчетов текущей и потенциальной просрочки, изложу вкратце, полагаю будет интересно любителям манипуляции статистикой.

Во многих информационно аналитических материалах, как регулятора, так и самих банков представлены данные о динамике формирования резервов и текущей прострочке по кредитным и прочим обязательствам.

Но они представлены в виде % от общей суммы таких обязательств.

примерно вот так:

Агрегатор куап.ру

Вроде бы ничего смертельного нет...

Только вот в чем нюанс — просрочка и резерв относятся к ранее выданным кредитам да и возникают в отчетности лишь спустя 90 дней после возникновения. А учитывая, что кредит, даже заведомо невозвратный, все равно обслуживается как минимум 2-3 месяца, чтобы не налететь на уголовку, экономически и статистически верно было бы считать просрочку не от текущей общей кредитной задолженности а от средней за предыдущий год и без вычета списанных и проданных кредитов.

И тогда цифры окажутся менее оптимистичные...

495 млрд+ 123 млрд + (часть от 118 млн прочих требований — туда часто прячут просрочку) — 700 млрд за неполных 6 месяцев КОВИДА уже есть

Для сравнения возьмем 2019 год....

Как видите год назад просрочка по ранее выданным кредитам снижалась даже и суммарное сальдо было около 0

Вот такой он KOVID-19...

p.s. все только начинается...

3.4К |

Читайте на SMART-LAB:

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

05 марта 2026, 12:04

В центре внимания: рынок ПО в России удвоится?

Друзья, мы продолжаем отраслевую рубрику #ЭкспертыSOFL . Напомним, здесь мы разбираем важные новости технологического рынка и комментарии...

05 марта 2026, 14:39

теги блога Sergio Fedosoni

- 115-фз

- bitcoin

- CNYRUB

- forts

- NG

- quik

- Si

- sibrent

- SiH3

- Siu2

- SIU4

- siz2

- акции

- арбитраж

- асв

- банк

- банки

- биткоин

- БКС

- бонды

- брент

- брокер

- Брокеры

- бэквордация

- Бэнкинг

- Бэнкинг по русски

- бэнкинг по-русски

- валюта

- вклад

- вклады

- Вопрос

- газ

- газпром

- депозиты

- дефолт

- доллар

- Доллар рубль

- ЗОЖ

- золото

- ИИС

- инвестиции

- Инвестиции в недвижимость

- ипотека

- ИФНС

- кипр

- Китай

- конверт

- контанго

- контанго по доллару

- коронавирус

- кризис

- криптовалюта

- Крым

- курс

- Легализация

- Лицензии

- лицензия

- ЛЧИ

- манипуляции

- минфин

- мобильный пост

- мосбиржа

- Мотылев

- мошенничество

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Ндс

- НДФЛ

- Нефть

- облигации

- обнал

- опрос

- Опционы

- отзыв

- отзыв лицензии

- Открытие

- отчетность

- офз

- оффтоп

- проблемы

- Путин

- Росфинмониторинг

- санация

- санкции

- Сбербанк

- СИ

- Сибрент

- срочный рынок

- США

- торговые сигналы

- Транспортный

- трейдинг

- Форекс

- ФОРТС

- ЦБ

- ЦБ РФ

- юань

- Югра

- юмор

Значительный прирост просрочки (+200 млрд из 500 млрд) дали нерезиденты, причем с июля по сентябрь. Большая часть из которых приходится на один зеленый банк со слоганом «Он такой не один». Была история, что значительный рост просрочки пришелся на одного клиента «Евроцемент» https://www.rbc.ru/business/04/09/2020/5f50f0779a794707e6d03472.

С физиками поразнообразнее картина.

А что будет? =)