SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EnhancedInvestments

Актуализация анализа ММК по итогам отчетности за 3й квартал 2019 и текущей конъюнктуры

- 06 ноября 2019, 23:28

- |

Мы проанализировали отчетность ММК за 3кв19, отчетность оказалась на уровне наших ожиданий

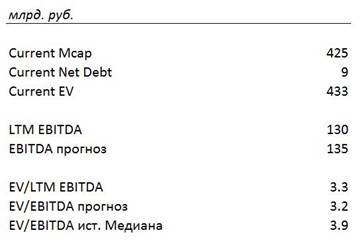

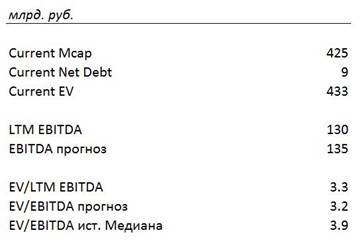

С учетом этого компания недооценена по мультипликаторам:

мультипликатор EV/EBITDA LTM 3.3х. EV/ прогнозная EBITDA 3.2х при историческом значении мультипликатора 3.9х

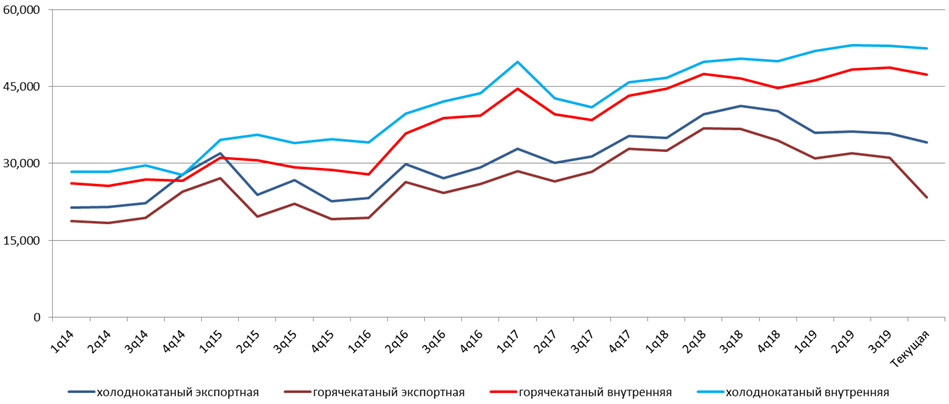

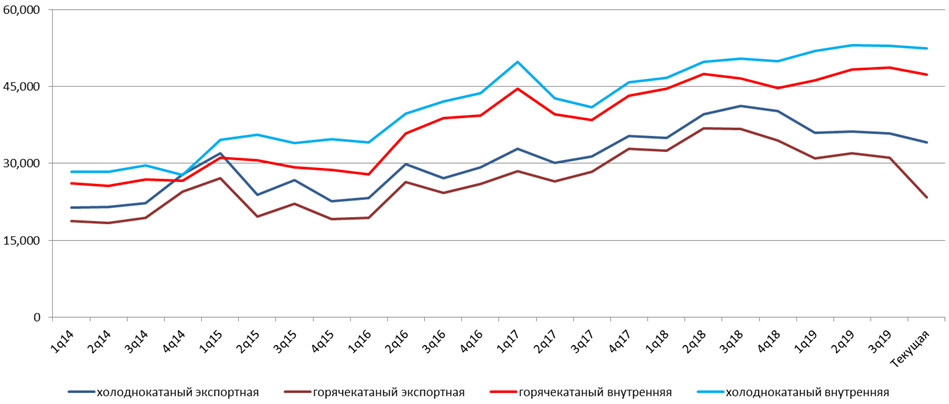

Ориентация на внутренний рынок. Несмотря на значительное падение экспортных цен на металлы, внутренние цены демонстрируют устойчивость и снизились не так сильно. ММК удается наращивать продажи на внутреннем рынке, и компания увеличивает долю на маржинальном внутреннем рынке (при этом сокращаются продажи на внешний рынок). Доля продукции с высокой добавленной стоимостью составляет около 50% и менее подвержена снижению при падении экспортных цен, это смягчает негатив от внешней конъюнктуры.

Корпоративное управление компании — приемлемое: Компания имеет 4 независимых членов совета директоров. Компания платит дивиденды в размере 100% от денежного потока (за 4кв18−3кв19 дивиденды составят 107% от денежного потока из-за выплаты по итогам 2кв19 в виде дивидендов 200% от денежного потока за квартал).

Таким образом, компания представляется недооцененной, потенциал роста до персонального исторического мультипликатора может составить 21% относительно текущей цены 37.99 руб.

Приложение 1. Расчет мультипликатора Приложение 2. Цены на продукцию

Приложение 2. Цены на продукцию Приложение 3. Цены на ресурсы

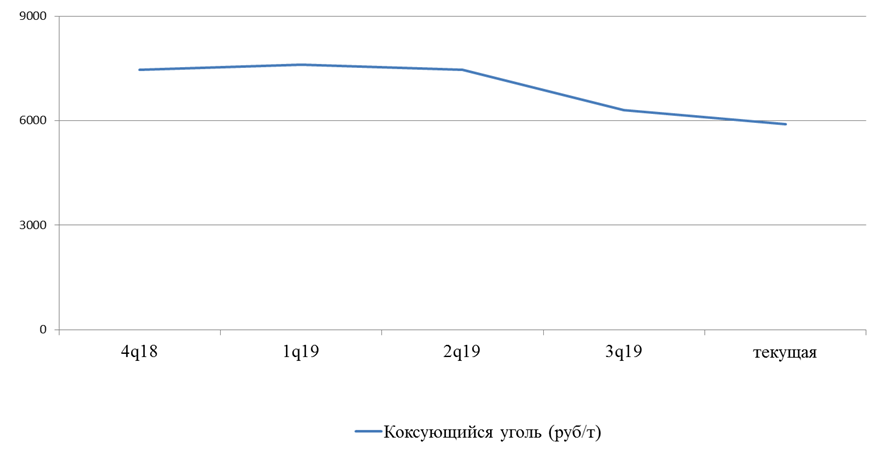

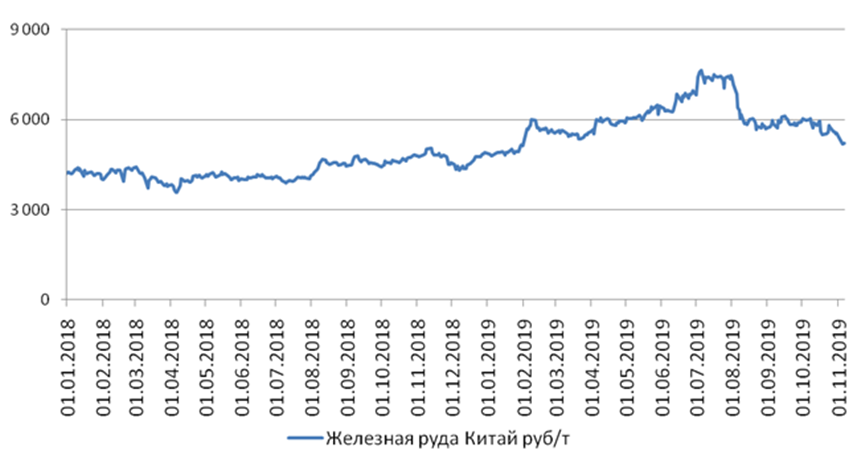

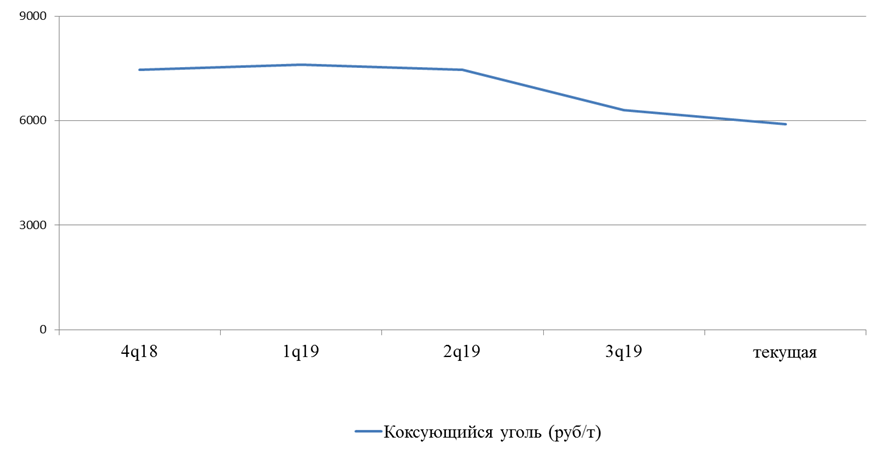

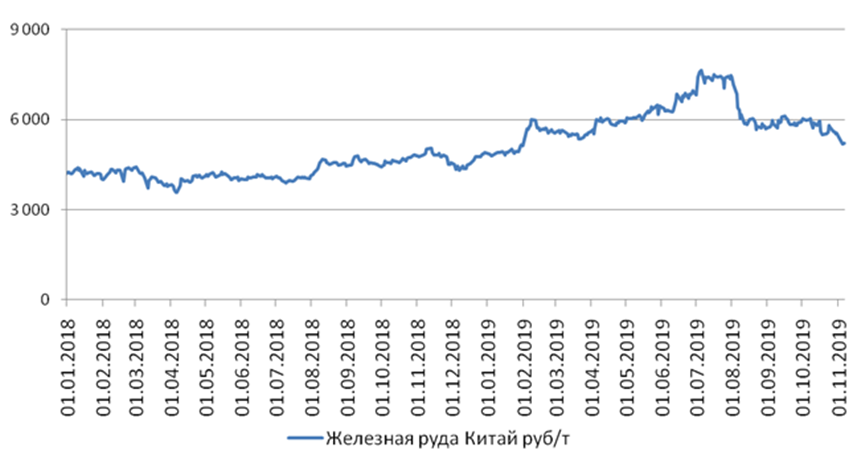

Приложение 3. Цены на ресурсы

- компания торгуется по привлекательному прогнозному мультипликатору EV/EBITDA 3.2х при мультипликаторе EV/EBITDA LTM 3.3х.

- прогнозная доходность денежного потока компании составляет 18%

- EBITDA в 3кв19 снизилась на 22% по сравнению с 3кв18 – на уровне наших ожиданий с учетом негативной конъюнктуры в 3кв19 (были существенно выше цены на руду относительно текущих), текущая конъюнктура лучше

- долг компании уменьшился на 2.8 млрд. руб. (0.7% от капитализации) за 3кв19

- конъюнктура позитивна для компании

С учетом этого компания недооценена по мультипликаторам:

мультипликатор EV/EBITDA LTM 3.3х. EV/ прогнозная EBITDA 3.2х при историческом значении мультипликатора 3.9х

Ориентация на внутренний рынок. Несмотря на значительное падение экспортных цен на металлы, внутренние цены демонстрируют устойчивость и снизились не так сильно. ММК удается наращивать продажи на внутреннем рынке, и компания увеличивает долю на маржинальном внутреннем рынке (при этом сокращаются продажи на внешний рынок). Доля продукции с высокой добавленной стоимостью составляет около 50% и менее подвержена снижению при падении экспортных цен, это смягчает негатив от внешней конъюнктуры.

Корпоративное управление компании — приемлемое: Компания имеет 4 независимых членов совета директоров. Компания платит дивиденды в размере 100% от денежного потока (за 4кв18−3кв19 дивиденды составят 107% от денежного потока из-за выплаты по итогам 2кв19 в виде дивидендов 200% от денежного потока за квартал).

Таким образом, компания представляется недооцененной, потенциал роста до персонального исторического мультипликатора может составить 21% относительно текущей цены 37.99 руб.

Приложение 1. Расчет мультипликатора

Приложение 2. Цены на продукцию

Приложение 2. Цены на продукцию Приложение 3. Цены на ресурсы

Приложение 3. Цены на ресурсы

939 |

Читайте на SMART-LAB:

USD/JPY у 160: рынок проверяет предел прочности иены

Четверг на валютном рынке снова стал днем нефти, в то время как макростатистика отошла на второй план. Рынок активно переоценивает не текущую...

18:36

🖥️ Комплексное импортозамещение для промышленности от Софтлайн

Друзья, делимся очередным классным кейсом! «Софтлайн Решения» (входит в Группу Софтлайн) реализовала комплексный ИТ-проект для крупного...

15:07

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- облигации

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс