Блог им. Kitten

Дождливый G7 перед напряженной неделей. Обзор на предстоящую неделю от 10.06.2018

- 10 июня 2018, 22:15

- |

По ФА…

1. Заседание ФРС, 13 июня

Невзирая на то, что повышение ставки ФРС на июньском заседании практически полностью учтено и не способно привести к реакции рынков, данное заседание ФРС является важным для понимания возможного изменения политики в будущем.

На основании сопроводительного заявления, новых прогнозов и риторики Пауэлла в ходе пресс-конференции, инвесторы сделают вывод о намерениях ФРС в отношении темпа повышения ставок и финальной цели по ставкам в текущем цикле ужесточения политики.

Рост экономики и инфляции в США очевиден, но темпы роста экономики близки к прогнозам ФРС и пока не демонстрируют заоблачных результатов, инфляция всё ещё не достигла цели ФРС, а рост зарплат остается слабым.

Риторика майского протокола говорит о расслабленности членов ФРС и отсутствии необходимости что-то менять на ближайших заседаниях, но явно подчеркнутое мнение отдельных членов ФРС указывает на внесение изменений до конца текущего года.

С учетом, что осенью этого года стресс для рынков может быть чрезмерным из-за сворачивания стимулов ЕЦБ и промежуточных выборов в Конгресс США, было бы логичным внести необходимые изменения на декабрьском заседании, тем более, что Трамп будет критиковать любые ястребиные намерения ФРС перед выборами, но ФРС может посчитать, что риски перегрева экономики сильнее, чем вероятность паники на рынках.

Заседание ФРС будет проходить в двух актах:

— В 21.00мск рынки получат сопроводительное заявление и новые прогнозы членов ФРС.

— В 21.30мск начнется конференция Пауэлла.

Основные моменты первого акта:

— Изменение указания по ставкам в «руководстве вперед».

Члены ФРС на заседании в мае обсудили возможное изменение формулировки:

«Ставка по федеральным фондам, вероятно, останется на некоторое время ниже уровней, которые, как ожидается, будут преобладать в долгосрочной перспективе».

На формулировку:

«Политика ФРС будет направлена на поддержание инфляции вблизи симметричной цели при сохранении роста экономики и максимальной занятости».

Понятно, что формулировка устарела, но её изменение будет означать готовность ФРС повысить ставку выше нейтрального уровня, что в недостаточной мере учтено в текущих ожиданиях рынка и приведет к росту доходностей ГКО США и, как следствие, доллара.

Майский протокол указал на намерение внести изменение в «руководство вперед» на предстоящих заседаниях, это не обязательно будет июньское заседание, но члены ФРС должны изменить формулировку до достижения нейтрального уровня, до которого осталось три повышения ставки.

В сентябре менять формулировку перед выборами в Конгресс и реакции на решение ЕЦБ о сворачивании QE алогично.

Можно подождать до декабря при условии, что в этом году будет ещё только два повышения ставки, но всё зависит от обеспокоенности членов ФРС риском перегрева рынка труда.

— Повышение основной ставки на 0,25% при повышении ставки по избыточным резервам на 0,20%.

Члены ФРС хотят снизить уровень эффективной ставки, который в крайнее время приблизился к верху диапазона, и, в связи с этим, выразили в майском протоколе намерение совершить данный шаг «скорее раньше, чем позже».

Фактически данный шаг снижает уровень ставок, это негативно для доллара и, более вероятно, что ФРС совершит данное изменение на предстоящем заседании.

Более скромное повышение ставки по избыточным резервам уже заложено в цену доллара, реакция зависит от указаний по последующим шагам в отношении ставки IOER.

— Точечные прогнозы членов ФРС.

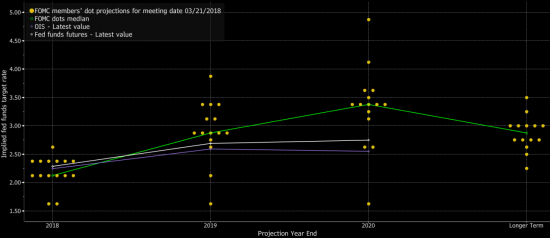

Один голос отделяет прогнозы членов ФРС от трех до четырех повышений ставок:

Если один член ФРС поменяет своё мнение в пользу четырех повышений ставок: официальный прогноз будет предполагать повышение ставки раз в квартал, что приведет к росту доллара.

К ещё большему росту доллара приведет пересмотр вверх долгосрочного уровня ставки.

— Экономические прогнозы членов ФРС.

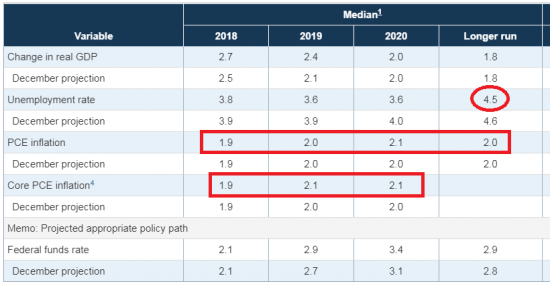

Изменение прогнозов по росту ВВП США маловероятно.

Основное внимание следует обратить на уровень максимальной занятости, снижение будет негативно для доллара:

Прогнозы по росту инфляции могут быть пересмотрены на повышение, но их необходимо оценивать совокупно с изменением прогнозов по темпам повышения ставок.

Если прогнозы по инфляции будут повышены без пересмотра вверх по траектории ставок: после первой реакции на рост доллара следует ожидать падение, хотя, скорее всего, это уже будет в ходе пресс-конференции Пауэлла.

— Оценка роста экономики.

Нет претензий к росту экономики, но более оптимистичная оценка перспектив роста экономики будет в пользу роста доллара, хотя фактических оснований для этого пока нет.

— Оценка роста инфляции.

Отчет по росту инфляции с публикацией во вторник не отразится в прогнозах членов ФРС, но в сопроводительном заявлении члены ФРС его учтут.

— Инакомыслящие.

Наличие инакомыслящих крайне маловероятно.

Пресс-конференцию Пауэлла нужно ожидать более голубиной, он попытается смягчить ястребиный наклон сопроводительного заявления и прогнозов членов ФРС.

Основные моменты пресс-конференции Пауэлла:

— Инфляция.

Пауэлл сделает упор на симметричности цели по инфляции, но главный вопрос: размер превышения цели по инфляции, который готов терпеть ФРС, не ускоряя темп повышения ставок.

Если это 2,2%-2,3%: будет соответствовать ожиданиям рынка, но может быть воспринято как ястребиное намерение при аналогичной сопроводиловке/прогнозах.

Готовность терпеть рост до 2,5% приведет к резким продажам доллара, особенно при подтверждении намерения изменить цель ФРС по инфляции до диапазона.

— Рынок труда.

Есть ли риски перегрева рынка труда или нет, каков настоящий уровень полной занятости, жива ли кривая Филлипса… вероятно, что Пауэлл продолжит утверждать о наличии слабости на рынке труда, что будет негативно для доллара.

— Риски торговой политики администрации Трампа.

На прошлой пресс-конференции Пауэлл заявил, что некоторые члены ФРС опасаются замедления роста экономики при торговых войнах.

Очевидно, что за два месяца ситуация ухудшилась, но ключевым для реакции рынков станет уточнение главного страха ФРС: замедления экономики или роста инфляции на фоне ужесточения рынка труда.

— Жалобы ЦБ развивающихся стран и их предупреждения о последствиях сокращения баланса ФРС.

ЦБ развивающихся стран повышают ставки для поддержки национальных валют и предупреждают ФРС о кризисе долларовой ликвидности.

Глава ЦБ Индии прямо заявил, что сокращение баланса ФРС приводит к потрясениям на рынках и ситуация будет только ухудшаться, если ФРС не прекратит сокращение баланса — следующий мировой кризис не заставит себя ждать.

Стоит ожидать вопрос Пауэллу по данной теме.

В 2015 году ФРС отложил повышение ставок после аналогичных призывов Китая, хотя Китаю пришлось привлечь внимание ФРС резкой девальвацией юаня, которая привела к панике и распродажам на рынках.

Вряд ли ФРС учтет мнение ЦБ развивающихся стран, но ответ интересен и может вызвать реакцию на фондовых рынках, особенно на рынках Азии.

Вывод по заседанию ФРС:

Глобально заседание ФРС ничего не изменит, но оно даст понять ход мыслей членов ФРС в среднесрочной перспективе, определит силу роста доллара при благоприятных для США событий и экономических данных.

Если члены ФРС повысят прогнозы по росту ставок, изменят формулировку «руководства вперед»: доллар вырастет в первой реакции, но на пресс-конференции Пауэлла логичен разворот на падение доллара, тем более что инвесторы будут покупать евродоллар на падениях перед предстоящим заседанием ЕЦБ.

2. Заседание ЕЦБ, 14 июня

Уходящая неделя перевернула мнение инвесторов в отношении темпов нормализации политики ЕЦБ.

Рынки получили кучу «инсайдов» от ЕЦБ и хор ястребиных выступлений членов ЕЦБ.

Анонимные члены ЕЦБ сообщили, что дискуссия о сворачивании программы QE начнется на заседании 14 июня, прогнозы по росту инфляции будут повышены по причине роста цен на нефть и падения курса евро, а прогнозы по экономике понижены.

Ястребы ЕЦБ во главе с Вайдманом заявили, что необходимо определиться с датой окончания QE на ближайшем заседании, а Ханссон заявил, что при дальнейшем росте инфляции повышение ставок возможно ранее середины 2019 года.

Ко всему этому можно было бы относиться с долей пессимизма, но главный экономист ЕЦБ и по совместительству главный голубь Прает подтвердил, что инфляция растет и на заседании 14 июня логично обсудить достижение инфляцией критериев ЕЦБ для окончания программы QE.

Нет сомнений в том, что 14 июня начнется обсуждение по сворачиванию программы QE, но рыночные ожидания на повышение ставки в июне 2019 года выросли до 90% против менее 30% неделей ранее, а некоторые банки ожидают увидеть в «руководстве вперед» ЕЦБ дату окончания программы QE, что маловероятно.

Т.е. не исключена ситуация «покупай на слухах, продавай на фактах», хотя по росту евро нельзя предположить наличие больших объемов покупок и осторожность инвесторов может помочь евро.

Очевидно, что Драги подтвердит начало дискуссии о будущем программы QE за пределами сентября 2018 года, но важно использует ли он слово «сворачивание» в отношении программы QE или продолжит отмораживаться, заявляя, что необходимо понаблюдать за ростом экономики.

Абсолютно понятно, что программа QE закончится в этом году, а от роста экономики и инфляции зависит только время первого повышения ставки и темп нормализации ставок.

А поскольку экономика Еврозоны продолжает замедляться и есть неопределенность в отношении торговли с США: нужно использовать момент роста инфляции для того, чтобы свернуть программу QE.

Но тактика Драги всегда последовательна: сначала он заявляет о начале дискуссии, потом поручает комитету разработку вариантов и только через 2-3 заседания оглашает финальное решение, т.е. рассчитывать на изменение «руководства вперед» нужно не ранее июльского или сентябрьского заседания.

Основные моменты пресс-конференции Драги:

— Экономические прогнозы.

Логично повышение прогнозов по росту инфляции и снижение прогнозов в отношении роста ВВП Еврозоны.

Реакция зависит от размера повышения прогнозов по росту инфляции и времени (чем ранее ожидается рост инфляции – тем лучше для роста евро) и размера снижения прогнозов по росту ВВП.

— Дата окончания программы QE, размер программы QE в октябре/декабре, время первого повышения ставки.

В ответ логична привычная политика отрицания Драги в стиле «ещё не решили», «пока не обсуждали».

Огромным прогрессом станет признание Драги о завершении программы QE в этом году, что приведет к росту евро.

— Политическая ситуация в Италии.

Можно ожидать массу каверзных вопросов о желании правительства Италии списать долги, о снижении покупок ЕЦБ ГКО Италии в момент кризиса.

Вопросы практически риторические, ибо на первый ответ «нет», на второй «совпадение».

— Торговая война ЕС с США.

Следует ждать негативную оценку ситуации, особенно после провала саммита Б7.

Вывод по заседанию ЕЦБ:

Ожидания завышены, факт может разочаровать, но, в любом случае, евро будет пользоваться спросом на падениях, ибо понятно, что программа QE будет завершена в этом году, а, значит, Драги должен сохранить оптимистичную риторику в отношении роста экономики и признает прогресс в отношении исполнения целей ЕЦБ по инфляции.

Во многом шипы вниз по евродоллару зависят от результата заседания ФРС, чем больше разочарует ФРС: тем меньше возможностей у Драги разочаровать рынки и наоборот.

Также следует обратить внимание на ZEW Германии с публикацией во вторник, если падение достигло дна и начало отскакивать: позитива на заседании ЕЦБ будет немного больше.

3. Трампомания

Инвесторы с напряжением оценивали возможность отсутствия единого коммюнике по итогам саммита Б7, поэтому у них вырвался вздох облегчения в тот момент, когда премьер Канады Трюдо заявил о том, что все страны Б7 подписали итоговое коммюнике.

Но радость длилась недолго, спустя несколько часов Трамп отозвал свою подпись, назвав Трюдо лжецом и заявив, что США рассматривают повышение пошлин на импорт авто.

Неделя будет открываться на фоне ухода от риска, торговые войны получили ускорение в развитии, хотя Меркель склонна к уступкам и намерена начать переговоры о торговле с США сразу после саммита.

Трамп 12 июня проведет встречу с Ким Чен Ыном, что может на время привести к росту фондовых рынков, но достижение каких-либо договоренностей маловероятно, это больше имиджевая встреча, чем практическая.

4. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских цен, розничные продажи, исследование по настроениям потребителей от Мичигана.

По Еврозоне следует отследить индекс Германии ZEW и публикацию по росту инфляции стран Еврозоны за май в финальном чтении.

Фунт на уходящей неделе получил поддержку от экономических данных и выступлений членов ВоЕ, но ход переговоров по Брексит не позволяет фунту развить восходящее движение.

Британия хочет выйти из Таможенного союза с ЕС, но не может определиться с вариантом будущего сотрудничества с ЕС по таможне.

Кабмин Британии разделен примерно поровну: одна часть министров во главе с Мэй выступает за более тесную связь с ЕС после Брексит, вторая за жесткий Брексит.

Но оба варианта не устраивают ЕС и не решают проблему Северной Ирландии, граница которой с Ирландией не должна быть жесткой после Брексит.

Еврокомиссия предложила вариант, при котором Северная Ирландия фактически останется в ЕС, но правительство Британии гневно отвергло данный вариант и на уходящей неделе опубликовало альтернативное предложение, при котором до согласования адекватного варианта вся Британия останется в Таможенном союзе с ЕС до декабря 2021 года.

Барнье, главный переговорщик от ЕС по Брексит, высмеял данное предложение, заявив, что правительство Британии явно ностальгирует по ЕС, пытаясь фактически остаться в нем, но имея при этом только права, а не обязательства.

Барнье также заявил, что членство Британии в Таможенном союзе не может быть ограничено во времени, но впоследствии смягчил свою позицию, сообщив, что ЕС не отвергал план Мэй полностью, но он требует доработки.

В понедельник Барнье встретится с министром Британии по Брексит Дэвисом, итоги данной встречи определят: отправится ли фунтдоллар добивать цель по ТА на 1,3100+- или коррект вверх продолжится.

Экономические данные предстоящей недели также повлияют на динамику фунта: отчет по рынку труда выйдет во вторник, инфляционный отчет в среду, а розничные продажи в четверг.

Китай предложил увеличить импорт продукции США, если администрация Трампа откажется от повышения пошлин на продукцию Китая в размере 50 млрд. долларов с 15 июня.

Ответа от Белого дома пока нет, а сумма, на которую Китай готов увеличить импорт продукции США, настолько отличается от разных источников, что нет смысла ломать над этим голову.

Но если США устроит предложение Китая и Белый дом откажется от повышения пошлин на продукцию Китая с 15 июня: это станет первой победой Трампа в торговых переговорах и приведет к росту аппетита к риску на рынках.

Китай порадует блоком важных данных утром четверга, ЦБ Китая выразило намерение повысить ставки после июньского повышения ставки ФРС.

— США:

Вторник: инфляция потребительских цен;

Среда: инфляция цен производителей;

Четверг: розничные продажи, индекс цен на импорт и экспорт, недельные заявки по безработице, товарно-материальные запасы;

Пятница: промышленное производство, исследование по настроениям потребителей от Мичигана, ТИКСы.

— Еврозона:

Вторник: ZEW Германии;

Среда: инфляция в Испании за май в финальном чтении;

Четверг: инфляция в Германии и Франции за май в финальном чтении;

Пятница: инфляция в Еврозоне за май в финальном чтении.

5. Референдум в Швейцарии

В Швейцарии сегодня проходит референдум о «живых деньгах», гражданам предлагается проголосовать за реформу, в результате которой ШНБ станет единственным банком, способным осуществлять денежную эмиссию.

Т.е., по сути, любой кредит, выданный частной финансовой организацией, должен быть обеспечен резервами на 100%.

В случае если граждане Швейцарии проголосуют за изменение законодательства: франк мог бы упасть камнем в краткосрочной перспективе, но вырасти в долгосрочной.

Исходя из подсчета голосов на текущий момент: у законопроекта нет никаких шансов, т.е. финансовая система Швейцарии не изменится, но в понедельник не исключены аномалии по франку.

6. Выступления членов ЦБ

Период тишины продлится до окончания заседания ФРС в среду и ЕЦБ в четверг.

ФРС свято придерживается правил, поэтому какие-то комментарии начнут поступать от его членов с четверга, ЕЦБ закон не писан и если от чиновников Еврозоны будут какие-то комментарии по перспективам монетарной политики – их смело можно считать инсайдом.

Члены ФРС с четверга могут разъяснить причины своей позиции при её изменении и прокомментировать отчет по инфляции США, который будет опубликован во вторник.

ЕЦБ взял в привычку выпускать «инсайд» вечером четверга сразу после заседания, а при попытках Драги представить ситуацию чрезмерно голубиной – можно ожидать выступления ястребов ЕЦБ в пятницу, что нивелирует попытки Драги по успокоению инвесторов.

--------------------

По ТА…

ТА по евродоллару без изменений, цель по ОГП находится на 1,1930+-:

Более вероятен рост выше, в диапазон 1,20-1,22 с последующим разворотом вниз:

Но динамика в большей степени зависит от ФА.

--------------------

Рубль

Добыча нефти в США неуклонно растет, а импорт падает, отчет Baker Hughes сообщил о росте активных нефтяных вышек до 862 против 861 неделей ранее.

Страны ОПЕК продолжают переругиваться насчет уступок Саудовской Аравии в отношении увеличении роста добычи нефти по просьбе США, Саудовская Аравия уже начала наращивать добычу, увеличив её на 100К баррелей.

ТА по нефти неизменно:

Нефть пока пытается сопротивляться, но падение как минимум к низу синего канала: вопрос времени.

Заседание ЦБ РФ, вне зависимости от решения по ставке, вряд ли приведет к значительным движениям рубля.

Гораздо интереснее новая риторика ЦБ РФ и ВТБ о необходимости отказа от доллара и перехода на национальную валюту не только во внутренних расчетах РФ, но и во всем мире.

Парадокс в действиях и словах настолько велик при увеличении скупки валюты минфином РФ до рекордных значений, что можно сделать вывод о готовящемся новом витке девальвации рубля, о чем и намекает ТА по долларрублю, хотя, скорее всего, это первая ласточка будущего ответа стран мира на торговую политику администрации Трампа.

ТА по долларрублю явно бычье, но причин по ФА пока нет:

Неделя начнется на волне ухода от риска по причине отсутствия единого коммюнике саммита Б7 и угрозы Трампа в отношении повышения пошлин на импорт авто в США, но внимание быстро переключится на встречу Трампа с Ким Чен Ыном.

Саммит по КНДР способен привести к росту фондовых рынков, но эффект будет непродолжительным, т.к. достижений каких-либо договоренностей на текущем саммите сомнительно, т.к. по сути это реклама Трампа и Ким Чен Ына.

Основное внимание инвесторов на предстоящей неделе будет приковано к заседаниям ФРС и ЕЦБ.

При более ястребином ФРС шипы на рост доллара будет временными, следует ожидать покупки евродоллара на падениях, что сделает реакцию на заседание ФРС краткосрочной и может создаться впечатление, что рынки проигнорировали намерения членов ФРС.

Но это впечатление может быть обманчивым, при анализе заседания ЕЦБ необходимо учитывать прогнозы и риторику членов ФРС и если Драги разочарует рынки: следует ожидать рост доллара/снижение евродоллара по факту обоих заседаний.

Но и это снижение должно быть непродолжительным, т.к. вне зависимости от риторики Драги сворачивание стимулов ЕЦБ с началом в этом году является неизбежным.

Глобально понимание политики ФРС и ЕЦБ понятно в среднесрочной перспективе суммарная политика двух ЦБ мира должна способствовать росту евродоллара, но главным фактором для долгосрочных покупок евро станет саммит лидеров ЕС 28-29 июня в части переговоров по реформам нового правительства Италии.

-----------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1536.

Планируется доливка лонгов при наличии первых шипов вниз по евродоллару в ответ на сопроводительное заявление и новые прогнозы членов ФРС, далее в зависимости от риторики Драги и ТА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

на этой неделе 2 конференции:

13го в 20:00

14го в 14:30

время московское!

Форма записи на конференции Skype

Наш канал в Telegramm

Все события онлайн в формате сообщества у нас на форуме за 1$ в день!

Посмотрим, «обычной болтологии» на таком уровне не бывает.

Встреча Путина и Си Цзиньпина на эту же тему

Вам виднее что такое «дебилизатор» и кто «упорот».

Но если бы Вы были образованы: то Вы бы поняли, что торговая политика Трампа приведет к отказу от доллара в качестве резервной валюты мира.

А риторика глав ЦБ РФ и ВТБ входит в обязательное отслеживание трейдерами, которые хотят заработать на рынке, а не просто оскорблять в комментах других людей, пытаясь поднять свой никчемный жизненный статус.

Ким не хочет править нищей страной.Он походу предлагает американцам заработать на вложения в С.Корею пойдя по пути Ден Сяопина и Киссинджера.

Результат встречи: Америка и С. Корея больше не враги и пулять ракетами не будут…

Правительство Британии наотрез заявляет, что никакие части Британии не будут подчиняться отдельным законам, чем вся Британия.

Скорее уж, Британия останется в Таможенном союзе)

Хотя борьба в правительстве дикая и если они не начнут мыслить трезво: то к власти придет Корбин, а это внутренний негатив для компаний Британии

Добавлю свои 5 коп. про текущую ситуацию, как она выглядит в моменте для России, и кратко её можно назвать «Три Д» — Дональд (он же — Трамп, даёшь Россию в G8), Джузеппе (он же — Конте, санкции с России долой), Димон (он же — Айфон, спит).

))))

Привет, моя радость!)

Ты остроумен в любое время суток!)

На счетах ФРС лежат, по крайней мере исправно туда паркуются.

Но ФРС намерена повышать ставку по избыточным резервам более медленным темпом, возможно: постепенное возвращение к единой ставке по фед фондам и избыточным резервам, как было до краха Леман Бразерс и всех QE, и вот тогда начнется всё самое интересное)

Тем более каждую неделю новости о росте числа установок для бурения нефтяных скважин в США? ))

P.S. По прогнозу аналитиков Simmons & Co, число установок для бурения нефти и газа в США в среднем составит 1,025 тыс. ед. в 2018 г. и 1,125 тыс. в 2019 г. На сегодняшний день число действующих установок для бурения нефтегазовых скважин в США в среднем составляет 996 штук по сравнению с 876 в 2017 г. По прогнозу Управления энергетической информации (EIA), объём производства сырья в США в среднем вырастет до 10,7 млн баррелей в сутки в текущем году, а к 2019 г. достигнет 11,9 млн баррелей в сутки.

Или может статистика США по нефти ЛЖИВАЯ?