SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Король умер. Да здравствует король! Обзор на предстоящую неделю от 13.11.2016

- 13 ноября 2016, 23:37

- |

По ФА…

На уходящей неделе:

Победа Трампа

Республиканцы одержали сокрушительную победу во всех органах власти: Белом доме, нижней и верхней палатах Конгресса и, нет сомнений, что в конечном итоге они получат контроль и в Верховном суде.

СМИ шутят, что в крайний раз подобная ситуация была в 1928 году, а через год наступила Великая депрессия.

В каждой шутке есть доля правды, согласно статистике победа демократов не вызывала сильный рост фондовых рынков, но последующая взвешенная политика с сохранением ставок ФРС на низких уровнях приводила к отсутствию шоков на рынках, последующий рост экономики и фондового рынка США был долгосрочным.

В то время, как республиканцы в ходе предвыборной кампании обещают значительные стимулы и фондовый рынок демонстрирует сильный рост при их победе, но, впоследствии, стимулы оказываются не такими значительными, а ухудшение налогового законодательства приводит к падению экономики.

Также республиканцы ставят ястреба на пост главы ФРС, что приводит к значительному росту ставок и, в итоге, США оказывается в рецессии.

Конечно, Трампа трудно назвать традиционным республиканцем, как и политиком в принципе, но предвыборные обещания в отношении стимулов были предложены ближе к концу избирательной кампании, когда Трамп безнадежно проигрывал Клинтон, поэтому, с большей долей вероятности, Трамп последовал подсказке, предложенной советником из истинных республиканцев.

Влияние победы Трампа на финансовые рынки:

— Бегство от рисков, начавшееся в ходе подсчета голосов, усиливалось по мере роста шансов победы Трампа, закончилось спустя полтора-два часа после понимания, что республиканцы одержали победу во всех органах власти.

Первая фаза, всё было стандартно предварительному пониманию.

— Разворот на аппетит к риску, начавшийся после победной речи Трампа.

Основывался на трех китах: речь Трампа не была такой агрессивной, как предвыборные обещания, поэтому участники рынка начали верить только в лучшую часть обещаний, т.е. в финансовые стимулы новой администрации Белого дома, которые приведут к росту инфляции и экономики США, что, в свою очередь, заставит ФРС агрессивнее повышать ставки.

Вторая фаза, романтизм.

Увы, но инвесторы и трейдеры скептики, они не имеют ничего общего с романтизмом.

Если отслеживать корреляцию: попытки разворота рынков начались с ГКО США на пару часов ранее всех иных инструментов, включая фондовый, сырьевой и валютный рынки.

Единственный регулятор, который имеет возможность развернуть рынки при полной панике: ФРС.

Сброс ГКО на рынок, повышение предложения могло создать эффект продаж на росте и развернуть рынки при появлении информационных причин в виде речи Трампа без обещаний посадить Клинтон, разорвать все торговые соглашения, но с приоритетом на росте экономике, занятости, финансовых стимулов.

На текущей фазе рынки закрыли неделю, хотя первое фиксирование прибыли уже заметно по некоторым секторам: нефть упала на второй день, а в пятницу фиксирование прибыли прошло на промышленных металлах.

— Прекращение эйфории и отрезвление.

Третья фаза, неминуемая для рынков согласно законам логики, Трамп по-прежнему представляет неопределенность.

Даже если допустить, что из всех планов Трампа сбудутся только лучшие – эффект не будет моментальным.

По мановению палочки экономика США с завтрашнего дня не начнет расти на 4%-5%, необходимо согласовать стимулы с Конгрессом США, определиться с источником финансирования либо через рост дефицита бюджета (что увеличит госдолг США и может привести к снижению рейтинга) либо через сокращение других расходов.

После запуска финансового стимула пройдет время, прежде чем экономика США начнет рост.

На текущий момент рост доходностей ГКО США приведет к увеличению расходов по выплатам, рост курса доллара негативно повлияет на инфляцию и экспорт, текущая динамика нефти также говорит об отсутствии давления на инфляцию.

Резкий рост доходностей ГКО уже нанес ущерб пенсионным и страховым фондам всего мира.

Т.е. ущерб экономике уже нанесен, а позитив возможен только в будущем.

Естественно, нужно ждать реванш.

Когда следует ожидать обратное движение, которое будет соответствовать первой фазе по корреляции?

Необходимо следить за ГКО США, при текущей ситуации рост 10-леток ГКО США к 2,2%-2,3% может привести к фиксированию прибыли и развороту рынков.

Также не следует забывать, что текущий рост доходностей может быть опасным, долгосрочные инвесторы могут начать выход из ГКО США по аналогии с 2013 годом, что привет к аномальной корреляции: доллар будет падать на росте доходностей ГКО США.

Для ФРС чрезмерный рост доходностей также нежелателен, как и сильное падение, поэтому более вероятно, что ФРС продолжит настаивать на постепенном повышении ставок, что может также разочаровать рынки при текущих ожиданиях.

К евро отношение особое.

После победы Трампа большинство экспертов по моделированию дальнейшего развития ситуации заявили об изменении настроений электората в пользу отказа от глобализации.

По их мнению, Брексит и победа Трампа являются лишь началом фрагментации мира, следующим на очереди может стать распад ЕС и Еврозоны в результате многочисленных выборов в 2017 году.

С опасениями экспертов трудно не согласится, как и с изменением мнения электората.

Лично меня пробрала дрожь, когда глава Еврокомиссии Юнкер после победы Трампа выступил с речью о том, что «мы научим Трампа тому, что такое Европа и как она работает», и что «Трамп потеряет первые 2 года своей каденции, узнавая мир, которого он не знает».

Слова признанного алкоголика, некомпетентность которого привела к референдуму в Греции, а потом и Брексит, ведущие к накаленности ситуации между ЕС и США… вряд ли можно было высказаться хуже по итогам выборов президента США.

Лидеры ЕС пока ничего не сделали для перемены ситуации с настроениями в ЕС, они плывут в пробитой лодке, даже не пытаясь вычерпать из неё воду.

Конечно, и евро постигнет судьба коррекции в третьей фазе.

Но, в отличие от других инструментов, рост евро может быть слабее в том случае, если не нивелируются опасения по отставке премьера Ренци в результате провального референдума в Италии 4 декабря.

Вывод относительно победы Трампа:

Следует ожидать начало третьей фазы с разворотом рынков на корреляцию, аналогичной бегству от риска.

Драйвером может послужить отход Трампа от примиряющей риторики и обещаний в отношении стимулов, готовность к торговым и валютным войнам или простое фиксирование прибыли при достижении доходностей ГКО США предела, исходя из текущих ожиданий.

Этот предел может быть достигнут при достижении 10-летками ГКО США доходности около 2,3%.

В отношении евро важно отслеживать ситуацию с референдумом Италии 4 декабря.

На предстоящей неделе:

1. Выступление Йеллен в Комитете Конгресса США, 17 ноября

Обещание Трампа перезапустить экономику и добиться роста ВВП США до 4%-5% за счет фискальных стимулов привели к росту ожиданий на цикл повышения ставок ФРС.

Рынки ожидают усиление ястребиных настроений ФРС и, в случае неизменной риторики Йеллен, разочарование может быть сильным.

В крайнем выступлении месяц назад Йеллен сменила риторику на крайне голубиную, заявив, что ФРС может допустить превышение целей по инфляции и рынку труда ради ускорения роста экономики США.

Сомнительно, что после победы Трампа Йеллен изменит точку зрения, хотя при значительных фискальных стимулах экономика США ускорит рост, что приведет к более быстрому и значительному повышению ставок, но ФРС не может строить политику исходя из предвыборных обещаний Трампа.

Также следует ожидать вопросы по закону Додда-Франка, который Трамп обещал отменить в предвыборной кампании, хотя, согласно крайним сообщениям, уже готов отказаться от этой идеи как минимум в полном объеме.

Йеллен никогда не отличалась четкими и ясными ответами на вопросы, вряд ли она будет способна на подвиги сейчас, учитываю полную неопределенность перспектив, в том числе и личных на посту главы ФРС.

Единственное, чего она точно захочет избежать: продолжения стремительного роста доходностей ГКО США, ибо текущая скорость падения ГКО может привести к выходу долгосрочных инвесторов из долговых бумаг США.

Наиболее вероятно, что ответы Йеллен будут напоминать бег петляющего зайца, что вряд ли будет способствовать росту доллара с учетом текущих ожиданий участников рынка.

2. Экономические данные

После чрезмерных взлетов и падений на уходящей неделе участники рынка постепенно начнут возвращаться к реальности, т.е. к фактическим показателям роста экономики.

Важными данными США на предстоящей неделе станут розничные продажи и инфляция цен потребителей.

По Еврозоне следует отследить индекс Германии ZEW, ВВП стран Еврозоны в 3 квартале и финальную оценку роста инфляции в октябре.

Британия окажется в центре внимания во вторник с данными по росту инфляции и докладом по инфляции Карни в парламенте Британии, в среду с отчетом по рынку труда, в четверг с публикацией розничных продаж.

Китай продолжает радовать рынки девальвацией юаня, невзирая на намерения Трампа объявить его «валютным манипулятором» с вытекающими из этого торговыми санкциями.

Утром понедельника следуют обратить внимание на блок данных Китая.

— США:

Вторник: розничные продажи, цены на импорт и экспорт, товарные запасы;

Среда: инфляция цен производителей, промышленное производство, ТИКСы;

Четверг: инфляция цен потребителей, Филадельфия, недельные заявки по безработице, закладки новых домов, разрешения на строительство.

— Еврозона:

Понедельник: инфляция Италии;

Вторник: индекс ZEW Германии, инфляция Франции, ВВП стран Еврозоны;

Четверг: инфляция стран Еврозоны;

Пятница: инфляция цен производителей Германии.

3. Выступления членов ЦБ

Особое внимание следует уделить выступлениям членов ЕЦБ.

После победы Трампа ЕЦБ и ВоЯ выступили с заявлениями об интервенциях при дальнейшем беспорядочном падении национальных валют.

В случае Японии угрозы об интервенциях никогда не удивляют, хотя на практике не имеют шанса реализоваться без одобрения Б7, но ЕЦБ впервые за всю историю заявил о возможном вмешательстве в валютный рынок при дальнейшем росте евро.

Создается впечатление, что многие лидеры и ЦБ мира приравнивают победу Трампа к отмене всех прежних соглашений с США, что усиливает вероятность валютных войн.

Драги на предстоящей неделе выступит дважды: в понедельник и пятницу, инвесторы будут внимательно изучать его выступление на предмет возможных интервенций и действий в декабре.

В среду пройдет промежуточное заседание ЕЦБ, после которого возможен инсайд СМИ о вариантах решений на заседании 8 декабря.

В четверг публикация протокола октябрьского заседания ЕЦБ, хотя вряд ли оттуда можно будет почерпнуть новую информацию.

Звездой недели станет выступление Йеллен, но также следует отследить выступление ярого голубя руководящего состава ФРС Брайнард.

Если Брайнард поменяла своё мнение в пользу повышения ставки до конца года: это придаст доллару импульс роста.

Многие члены ФРС уже высказались после победы Трампа, особых изменений риторики нет.

-------------------

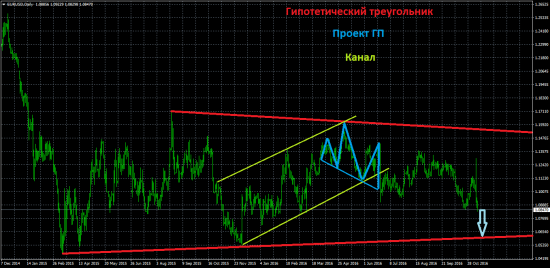

По ТА…

Индекс доллара продолжает своё движение в канале:

Учитывая уровни ГКО США истинное пробитие канала вверх сомнительно.

С учетом более ранних паттернов достижение низа треугольника возможно:

Но в текущий момент очевидна необходимость корректа евродоллара вверх, которая возможна в виде канального вульфа:

Или в виде минимального корректа после небольшого перелоя:

-------------------

Рубль

Победа Трампа принесла однодневный позитив для роста нефти и рубля.

Планы Трампа по выходу из соглашений о климате и переходе на альтернативные источники энергии несут долгосрочный позитив для роста нефти, но этот позитив по срокам длиннее каденции Трампа.

В краткосрочной перспективе рост сланцевой добычи в США негативен для роста нефти, а собственного позитива по соглашению ОПЕК на прошлой неделе не появилось, рост мировой добычи нефти в октябре только усилил негатив.

По ТА цели для нефти WTI находятся около 40, но нельзя исключать возврат к низу пробитого канала при общем корректе финансовых рынков:

Рубль пострадал на фоне распродаж ГКО РФ в рамках всеобщей мировой тенденции роста доходностей ГКО во всем мире.

По ТА долларрубль достиг верха канала и находится на развилке:

При закреплении выше канала целью долларрубля станет начало 70х:

-------------------

Выводы:

Участники рынка, уставшие от низких доходностей, воспользовались победой Трампа для разворота долговых рынков.

Но ситуация не изменилась, Трамп всё также означает неопределенность.

Принесет ли каденция Трампа рост экономики или закончится рецессией – на текущем этапе неизвестно.

Предвыборные обещания не всегда воплощаются в жизнь, и весь вопрос состоит в том, от каких намерений Трамп откажется, а каким будет суждено сбыться.

Если рассматривать «темную сторону» Трампа, то протекционизм приведет к торговым и валютным войнам, самонадеянно рассчитывать, что правительства других стран не введут пошлины в отношении США в ответ на действия Трампа.

Стимулирование роста экономики замечательная идея, но вопрос в цене, если фискальные стимулы будут финансироваться за счет дефицита бюджета, то только это увеличит госдолг США на треть.

Впрочем, Трамп уже начал отказываться от некоторых предвыборных обещаний.

Он согласился частично сохранить программу Obamacare и передумал полностью отменять закон Додда-Франка, изменятся только отдельные пункты закона, что лишь ненамного ослабит регулирование финансового сектора.

Перспектива отмены закона Додда-Франка принесла позитив для банковского сектора, с понедельника финансовый сектор начнет нисходящий коррект, что, в свою очередь, может запустить разворот на всех рынках.

Рынки после победы Трампа можно рассматривать в виде маятника, который будет раскачиваться на фоне надежд, слухов, страхов до тех пор, пока не наступит определенность в отношении перспектив.

Впрочем, судя по характеру Трампа, определенность вовсе может не наступить, маятник будет раскачиваться на протяжении всего его правления, рост рынков на надеждах будет сменять волна паники от очередного ужаса.

Но это станет известно после инаугурации Трампа 20 января 2017 года, а пока понятна необходимость корректа рынков в сторону, противоположную аппетиту к риску, т.е. туда же, куда было изначальное движение на понимании шансов роста победы Трампа при подсчете голосов.

С учетом маятника нельзя исключать, что каждая последующая волна может быть больше предыдущей.

Анализ ситуации для евро усложнен нарастающей истерией в отношении распада Еврозоны в результате многочисленных выборов в 2017 году.

Шансы на победу Марин Ле Пен выросли согласно опросам после Брексит и победы Трампа, а она собирается провести референдум по выходу Франции из ЕС/Еврозоны в случае победы на выборах президента Франции.

Но выборы во Франции пройдут весной 2017 года и вероятность проигрыша Марин Ле Пен во втором туре велика, а референдум Италии состоится 4 декабря этого года.

Премьер Италии Ренци обещал подать в отставку при проигрыше референдума, в этом случае в Италии пройдут досрочные выборы в парламент, на которых с наибольшей вероятностью победит Грилло, глава партии «5 звезд» и он тоже собирается провести референдум по выходу Италии из ЕС/Еврозоны.

Согласно опросам Ренци проиграет референдум, в этом случае падение евродоллара будет отвесным и сильным.

Единственный выход для Ренци: отменить своё обещание уйти в отставку при проигрыше референдума.

Это вариант имеет большие шансы, ибо Ренци понимает последствия своего неосторожного обещания и уже предпринимал попытки отказаться от него.

При объявлении Ренци о сохранении поста при любом результате референдума следует ожидать разворот евродоллара вверх, т.к. политические опасения по страху распада Еврозоны на время стихнут, а приток капитала в активы Италии будет позитивен для роста евро.

На предстоящей неделе логичен коррект на финансовых рынках, в том числе и восходящий по евродоллару.

Лакмусом для силы корректа евродоллара вверх станет понедельник, если перемены в риторике Трампа по предвыборным обещаниям приведут к закрытию рисковых позиций: у евродоллара будет шанс вернуться в 1.11 фигуру.

По ТА для значительного корректа евродоллара вверх необходимо закрыть дейли понедельника выше 1.0900.

-----------------

Моя тактика:

На выходные ушла в лонгах евродоллара со средним уровнем 1,0944.

Закрытие лонгов евродоллара и дальнейшие действия зависят от ФА, на котором будет восходящий коррект.

Если коррект евродоллара начнется на перемене отношения рынков к планам Трампа или, ещё лучше, на отказе Ренци уйти в отставку при провальном результате референдума: стратегия будет на удержании лонгов евродоллара с целью 1,11й и 1,13й фигур.

Если коррект евродоллара вверх будет чисто техническим, без подтверждения разворота по ФА и ТА, возможно закрытие лонгов евродоллара в верху 1.09й фигуры.

При первоначальном падении евродоллара в 1,07ю фигуру возможна доливка лонгов.

На уходящей неделе:

Победа Трампа

Республиканцы одержали сокрушительную победу во всех органах власти: Белом доме, нижней и верхней палатах Конгресса и, нет сомнений, что в конечном итоге они получат контроль и в Верховном суде.

СМИ шутят, что в крайний раз подобная ситуация была в 1928 году, а через год наступила Великая депрессия.

В каждой шутке есть доля правды, согласно статистике победа демократов не вызывала сильный рост фондовых рынков, но последующая взвешенная политика с сохранением ставок ФРС на низких уровнях приводила к отсутствию шоков на рынках, последующий рост экономики и фондового рынка США был долгосрочным.

В то время, как республиканцы в ходе предвыборной кампании обещают значительные стимулы и фондовый рынок демонстрирует сильный рост при их победе, но, впоследствии, стимулы оказываются не такими значительными, а ухудшение налогового законодательства приводит к падению экономики.

Также республиканцы ставят ястреба на пост главы ФРС, что приводит к значительному росту ставок и, в итоге, США оказывается в рецессии.

Конечно, Трампа трудно назвать традиционным республиканцем, как и политиком в принципе, но предвыборные обещания в отношении стимулов были предложены ближе к концу избирательной кампании, когда Трамп безнадежно проигрывал Клинтон, поэтому, с большей долей вероятности, Трамп последовал подсказке, предложенной советником из истинных республиканцев.

Влияние победы Трампа на финансовые рынки:

— Бегство от рисков, начавшееся в ходе подсчета голосов, усиливалось по мере роста шансов победы Трампа, закончилось спустя полтора-два часа после понимания, что республиканцы одержали победу во всех органах власти.

Первая фаза, всё было стандартно предварительному пониманию.

— Разворот на аппетит к риску, начавшийся после победной речи Трампа.

Основывался на трех китах: речь Трампа не была такой агрессивной, как предвыборные обещания, поэтому участники рынка начали верить только в лучшую часть обещаний, т.е. в финансовые стимулы новой администрации Белого дома, которые приведут к росту инфляции и экономики США, что, в свою очередь, заставит ФРС агрессивнее повышать ставки.

Вторая фаза, романтизм.

Увы, но инвесторы и трейдеры скептики, они не имеют ничего общего с романтизмом.

Если отслеживать корреляцию: попытки разворота рынков начались с ГКО США на пару часов ранее всех иных инструментов, включая фондовый, сырьевой и валютный рынки.

Единственный регулятор, который имеет возможность развернуть рынки при полной панике: ФРС.

Сброс ГКО на рынок, повышение предложения могло создать эффект продаж на росте и развернуть рынки при появлении информационных причин в виде речи Трампа без обещаний посадить Клинтон, разорвать все торговые соглашения, но с приоритетом на росте экономике, занятости, финансовых стимулов.

На текущей фазе рынки закрыли неделю, хотя первое фиксирование прибыли уже заметно по некоторым секторам: нефть упала на второй день, а в пятницу фиксирование прибыли прошло на промышленных металлах.

— Прекращение эйфории и отрезвление.

Третья фаза, неминуемая для рынков согласно законам логики, Трамп по-прежнему представляет неопределенность.

Даже если допустить, что из всех планов Трампа сбудутся только лучшие – эффект не будет моментальным.

По мановению палочки экономика США с завтрашнего дня не начнет расти на 4%-5%, необходимо согласовать стимулы с Конгрессом США, определиться с источником финансирования либо через рост дефицита бюджета (что увеличит госдолг США и может привести к снижению рейтинга) либо через сокращение других расходов.

После запуска финансового стимула пройдет время, прежде чем экономика США начнет рост.

На текущий момент рост доходностей ГКО США приведет к увеличению расходов по выплатам, рост курса доллара негативно повлияет на инфляцию и экспорт, текущая динамика нефти также говорит об отсутствии давления на инфляцию.

Резкий рост доходностей ГКО уже нанес ущерб пенсионным и страховым фондам всего мира.

Т.е. ущерб экономике уже нанесен, а позитив возможен только в будущем.

Естественно, нужно ждать реванш.

Когда следует ожидать обратное движение, которое будет соответствовать первой фазе по корреляции?

Необходимо следить за ГКО США, при текущей ситуации рост 10-леток ГКО США к 2,2%-2,3% может привести к фиксированию прибыли и развороту рынков.

Также не следует забывать, что текущий рост доходностей может быть опасным, долгосрочные инвесторы могут начать выход из ГКО США по аналогии с 2013 годом, что привет к аномальной корреляции: доллар будет падать на росте доходностей ГКО США.

Для ФРС чрезмерный рост доходностей также нежелателен, как и сильное падение, поэтому более вероятно, что ФРС продолжит настаивать на постепенном повышении ставок, что может также разочаровать рынки при текущих ожиданиях.

К евро отношение особое.

После победы Трампа большинство экспертов по моделированию дальнейшего развития ситуации заявили об изменении настроений электората в пользу отказа от глобализации.

По их мнению, Брексит и победа Трампа являются лишь началом фрагментации мира, следующим на очереди может стать распад ЕС и Еврозоны в результате многочисленных выборов в 2017 году.

С опасениями экспертов трудно не согласится, как и с изменением мнения электората.

Лично меня пробрала дрожь, когда глава Еврокомиссии Юнкер после победы Трампа выступил с речью о том, что «мы научим Трампа тому, что такое Европа и как она работает», и что «Трамп потеряет первые 2 года своей каденции, узнавая мир, которого он не знает».

Слова признанного алкоголика, некомпетентность которого привела к референдуму в Греции, а потом и Брексит, ведущие к накаленности ситуации между ЕС и США… вряд ли можно было высказаться хуже по итогам выборов президента США.

Лидеры ЕС пока ничего не сделали для перемены ситуации с настроениями в ЕС, они плывут в пробитой лодке, даже не пытаясь вычерпать из неё воду.

Конечно, и евро постигнет судьба коррекции в третьей фазе.

Но, в отличие от других инструментов, рост евро может быть слабее в том случае, если не нивелируются опасения по отставке премьера Ренци в результате провального референдума в Италии 4 декабря.

Вывод относительно победы Трампа:

Следует ожидать начало третьей фазы с разворотом рынков на корреляцию, аналогичной бегству от риска.

Драйвером может послужить отход Трампа от примиряющей риторики и обещаний в отношении стимулов, готовность к торговым и валютным войнам или простое фиксирование прибыли при достижении доходностей ГКО США предела, исходя из текущих ожиданий.

Этот предел может быть достигнут при достижении 10-летками ГКО США доходности около 2,3%.

В отношении евро важно отслеживать ситуацию с референдумом Италии 4 декабря.

На предстоящей неделе:

1. Выступление Йеллен в Комитете Конгресса США, 17 ноября

Обещание Трампа перезапустить экономику и добиться роста ВВП США до 4%-5% за счет фискальных стимулов привели к росту ожиданий на цикл повышения ставок ФРС.

Рынки ожидают усиление ястребиных настроений ФРС и, в случае неизменной риторики Йеллен, разочарование может быть сильным.

В крайнем выступлении месяц назад Йеллен сменила риторику на крайне голубиную, заявив, что ФРС может допустить превышение целей по инфляции и рынку труда ради ускорения роста экономики США.

Сомнительно, что после победы Трампа Йеллен изменит точку зрения, хотя при значительных фискальных стимулах экономика США ускорит рост, что приведет к более быстрому и значительному повышению ставок, но ФРС не может строить политику исходя из предвыборных обещаний Трампа.

Также следует ожидать вопросы по закону Додда-Франка, который Трамп обещал отменить в предвыборной кампании, хотя, согласно крайним сообщениям, уже готов отказаться от этой идеи как минимум в полном объеме.

Йеллен никогда не отличалась четкими и ясными ответами на вопросы, вряд ли она будет способна на подвиги сейчас, учитываю полную неопределенность перспектив, в том числе и личных на посту главы ФРС.

Единственное, чего она точно захочет избежать: продолжения стремительного роста доходностей ГКО США, ибо текущая скорость падения ГКО может привести к выходу долгосрочных инвесторов из долговых бумаг США.

Наиболее вероятно, что ответы Йеллен будут напоминать бег петляющего зайца, что вряд ли будет способствовать росту доллара с учетом текущих ожиданий участников рынка.

2. Экономические данные

После чрезмерных взлетов и падений на уходящей неделе участники рынка постепенно начнут возвращаться к реальности, т.е. к фактическим показателям роста экономики.

Важными данными США на предстоящей неделе станут розничные продажи и инфляция цен потребителей.

По Еврозоне следует отследить индекс Германии ZEW, ВВП стран Еврозоны в 3 квартале и финальную оценку роста инфляции в октябре.

Британия окажется в центре внимания во вторник с данными по росту инфляции и докладом по инфляции Карни в парламенте Британии, в среду с отчетом по рынку труда, в четверг с публикацией розничных продаж.

Китай продолжает радовать рынки девальвацией юаня, невзирая на намерения Трампа объявить его «валютным манипулятором» с вытекающими из этого торговыми санкциями.

Утром понедельника следуют обратить внимание на блок данных Китая.

— США:

Вторник: розничные продажи, цены на импорт и экспорт, товарные запасы;

Среда: инфляция цен производителей, промышленное производство, ТИКСы;

Четверг: инфляция цен потребителей, Филадельфия, недельные заявки по безработице, закладки новых домов, разрешения на строительство.

— Еврозона:

Понедельник: инфляция Италии;

Вторник: индекс ZEW Германии, инфляция Франции, ВВП стран Еврозоны;

Четверг: инфляция стран Еврозоны;

Пятница: инфляция цен производителей Германии.

3. Выступления членов ЦБ

Особое внимание следует уделить выступлениям членов ЕЦБ.

После победы Трампа ЕЦБ и ВоЯ выступили с заявлениями об интервенциях при дальнейшем беспорядочном падении национальных валют.

В случае Японии угрозы об интервенциях никогда не удивляют, хотя на практике не имеют шанса реализоваться без одобрения Б7, но ЕЦБ впервые за всю историю заявил о возможном вмешательстве в валютный рынок при дальнейшем росте евро.

Создается впечатление, что многие лидеры и ЦБ мира приравнивают победу Трампа к отмене всех прежних соглашений с США, что усиливает вероятность валютных войн.

Драги на предстоящей неделе выступит дважды: в понедельник и пятницу, инвесторы будут внимательно изучать его выступление на предмет возможных интервенций и действий в декабре.

В среду пройдет промежуточное заседание ЕЦБ, после которого возможен инсайд СМИ о вариантах решений на заседании 8 декабря.

В четверг публикация протокола октябрьского заседания ЕЦБ, хотя вряд ли оттуда можно будет почерпнуть новую информацию.

Звездой недели станет выступление Йеллен, но также следует отследить выступление ярого голубя руководящего состава ФРС Брайнард.

Если Брайнард поменяла своё мнение в пользу повышения ставки до конца года: это придаст доллару импульс роста.

Многие члены ФРС уже высказались после победы Трампа, особых изменений риторики нет.

-------------------

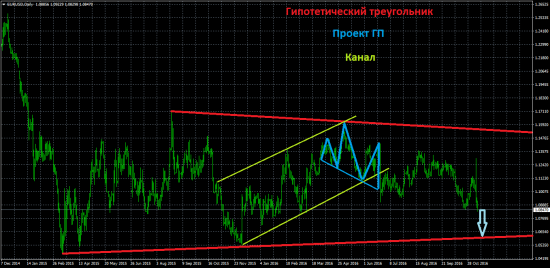

По ТА…

Индекс доллара продолжает своё движение в канале:

Учитывая уровни ГКО США истинное пробитие канала вверх сомнительно.

С учетом более ранних паттернов достижение низа треугольника возможно:

Но в текущий момент очевидна необходимость корректа евродоллара вверх, которая возможна в виде канального вульфа:

Или в виде минимального корректа после небольшого перелоя:

-------------------

Рубль

Победа Трампа принесла однодневный позитив для роста нефти и рубля.

Планы Трампа по выходу из соглашений о климате и переходе на альтернативные источники энергии несут долгосрочный позитив для роста нефти, но этот позитив по срокам длиннее каденции Трампа.

В краткосрочной перспективе рост сланцевой добычи в США негативен для роста нефти, а собственного позитива по соглашению ОПЕК на прошлой неделе не появилось, рост мировой добычи нефти в октябре только усилил негатив.

По ТА цели для нефти WTI находятся около 40, но нельзя исключать возврат к низу пробитого канала при общем корректе финансовых рынков:

Рубль пострадал на фоне распродаж ГКО РФ в рамках всеобщей мировой тенденции роста доходностей ГКО во всем мире.

По ТА долларрубль достиг верха канала и находится на развилке:

При закреплении выше канала целью долларрубля станет начало 70х:

-------------------

Выводы:

Участники рынка, уставшие от низких доходностей, воспользовались победой Трампа для разворота долговых рынков.

Но ситуация не изменилась, Трамп всё также означает неопределенность.

Принесет ли каденция Трампа рост экономики или закончится рецессией – на текущем этапе неизвестно.

Предвыборные обещания не всегда воплощаются в жизнь, и весь вопрос состоит в том, от каких намерений Трамп откажется, а каким будет суждено сбыться.

Если рассматривать «темную сторону» Трампа, то протекционизм приведет к торговым и валютным войнам, самонадеянно рассчитывать, что правительства других стран не введут пошлины в отношении США в ответ на действия Трампа.

Стимулирование роста экономики замечательная идея, но вопрос в цене, если фискальные стимулы будут финансироваться за счет дефицита бюджета, то только это увеличит госдолг США на треть.

Впрочем, Трамп уже начал отказываться от некоторых предвыборных обещаний.

Он согласился частично сохранить программу Obamacare и передумал полностью отменять закон Додда-Франка, изменятся только отдельные пункты закона, что лишь ненамного ослабит регулирование финансового сектора.

Перспектива отмены закона Додда-Франка принесла позитив для банковского сектора, с понедельника финансовый сектор начнет нисходящий коррект, что, в свою очередь, может запустить разворот на всех рынках.

Рынки после победы Трампа можно рассматривать в виде маятника, который будет раскачиваться на фоне надежд, слухов, страхов до тех пор, пока не наступит определенность в отношении перспектив.

Впрочем, судя по характеру Трампа, определенность вовсе может не наступить, маятник будет раскачиваться на протяжении всего его правления, рост рынков на надеждах будет сменять волна паники от очередного ужаса.

Но это станет известно после инаугурации Трампа 20 января 2017 года, а пока понятна необходимость корректа рынков в сторону, противоположную аппетиту к риску, т.е. туда же, куда было изначальное движение на понимании шансов роста победы Трампа при подсчете голосов.

С учетом маятника нельзя исключать, что каждая последующая волна может быть больше предыдущей.

Анализ ситуации для евро усложнен нарастающей истерией в отношении распада Еврозоны в результате многочисленных выборов в 2017 году.

Шансы на победу Марин Ле Пен выросли согласно опросам после Брексит и победы Трампа, а она собирается провести референдум по выходу Франции из ЕС/Еврозоны в случае победы на выборах президента Франции.

Но выборы во Франции пройдут весной 2017 года и вероятность проигрыша Марин Ле Пен во втором туре велика, а референдум Италии состоится 4 декабря этого года.

Премьер Италии Ренци обещал подать в отставку при проигрыше референдума, в этом случае в Италии пройдут досрочные выборы в парламент, на которых с наибольшей вероятностью победит Грилло, глава партии «5 звезд» и он тоже собирается провести референдум по выходу Италии из ЕС/Еврозоны.

Согласно опросам Ренци проиграет референдум, в этом случае падение евродоллара будет отвесным и сильным.

Единственный выход для Ренци: отменить своё обещание уйти в отставку при проигрыше референдума.

Это вариант имеет большие шансы, ибо Ренци понимает последствия своего неосторожного обещания и уже предпринимал попытки отказаться от него.

При объявлении Ренци о сохранении поста при любом результате референдума следует ожидать разворот евродоллара вверх, т.к. политические опасения по страху распада Еврозоны на время стихнут, а приток капитала в активы Италии будет позитивен для роста евро.

На предстоящей неделе логичен коррект на финансовых рынках, в том числе и восходящий по евродоллару.

Лакмусом для силы корректа евродоллара вверх станет понедельник, если перемены в риторике Трампа по предвыборным обещаниям приведут к закрытию рисковых позиций: у евродоллара будет шанс вернуться в 1.11 фигуру.

По ТА для значительного корректа евродоллара вверх необходимо закрыть дейли понедельника выше 1.0900.

-----------------

Моя тактика:

На выходные ушла в лонгах евродоллара со средним уровнем 1,0944.

Закрытие лонгов евродоллара и дальнейшие действия зависят от ФА, на котором будет восходящий коррект.

Если коррект евродоллара начнется на перемене отношения рынков к планам Трампа или, ещё лучше, на отказе Ренци уйти в отставку при провальном результате референдума: стратегия будет на удержании лонгов евродоллара с целью 1,11й и 1,13й фигур.

Если коррект евродоллара вверх будет чисто техническим, без подтверждения разворота по ФА и ТА, возможно закрытие лонгов евродоллара в верху 1.09й фигуры.

При первоначальном падении евродоллара в 1,07ю фигуру возможна доливка лонгов.

92 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

С Днём защитника Отечества!

23 февраля — это день, который традиционно ассоциируется с силой, ответственностью и готовностью принимать решения. В инвестиционной сфере...

13:00

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Никакие республиканцы там руку не прикладывали, это был «рычаг» на правительство, чтобы своего добиться.

И, да, отличная работа!

Разве?

Гэп везде вниз, спрэд расширен, по-моему и близко не пахнет благотворительностью)

Сначала он четко сказал: уйду в отставку при проигрыше референдума.

Потом пошел пошел страх после Брексит и с сентября Ренци начал медленно «плыть» аля «это не моя реформа, а Неаполитано», «я погорячился», но пока все СМИ ждут его отставку.

Я рассчитываю, что Ренци не Кэмерон и у него ума хватит отказаться от более ранних обещаний.

За поводом далеко ходить не нужно, просто следует сказать, что оппозиция использует референдум ради моей отставки, чтобы голосование было «чистым» — я отказываюсь уходить в отставку при любом результате референдума.

По крайней мере я этого жду от Ренци ещё до референдума, шансы неплохие.

Если нет: грош цена этой Европе, мозгов тогда нет совсем, так им и нужно.

Трамп вообще говорил, что нужна реструктуризация госдолга США, а это писец, если ещё заикнется.

Пока вариант маятника мне кажется наиболее подходящим для истории с Трампом.

Если ему сейчас пишут инструкции о требованиях к минфину США и прочим постам: что говорить, там ноль понимания как сие работает.

Да, есть договоренности в рамках Б7 и Б20.

Но первые реакции были странными, такое впечатление, что народ готов нарушать все предварительные договоренности, не дожидаясь пока Трамп вступит в должность.

Будет наблюдать за этим пчелиным роем

Это будет бегство из всех активов США до смены президента, это полный писец.

Я не завидую его советникам, слишком много нужно учесть из того, что не нужно говорить.

Не говоря о том, что нужно говорить.

Шанс того, что Трампа понесет — в наличии, нельзя исключать.

Это это будет конец и занавес, причем не ток США пострадают.

Омега производит обмен по выгодному курсу, но это не моя епархия, нужно обращаться по контактам на сайте

www.zerohedge.com/news/2016-11-12/dust-settles-goldman-qa-life-trumplandia

Да сейчас все выпускают обзоры, пересматривают прогнозы.

Кто-то оптимистичен, кто-то нет.

Но рейтинговые агентства заявили, что писец придет, если Трамп исполнит обещания, лучше на них ориентироваться

Неделька выдалась горячей.

Увидел таки вариант коррекции фонды с текущих до ФРС в декабре. Это соответствует и нефти вниз.

А что с золотом, как считаешь-коррекция на фонде не приведет к его росту?

ЕД после корректа на 1,06 (под ФРС?), как ты и писала, это конец волны Д, после чего Е на 1,14. Совпадает с твоими уровнями, просто чуть сроки сдвинулись.

Привет!)

Я тебя вспоминала с твоими уровнями по фонде по 2300 СиП, когда руку занесла над шортом СиПа по 2180, но так и не решилась, подумала нужно выждать пока выше 2200 высунется.

По рынкам это не конец эффекта Трампа, вообще слухи ходят, что банка помогли, было согласовано с его друзьями (ТЗ и плохо так думать))).

Будет ещё шок и трепет и рост золота, никуда не денемся.

Хотя конец падения золота у меня выходил по расчетам около 950+-, но посмотрим, явно не сейчас

Да пусть всколыхнет это болото, я ток за.

Если бы Трампа не было: нужно было его придумать.

Импичмент президенту США… долго мир плеваться будет после этого

Gingrich: I don't want to be Trump's secretary of State

Gingrich said he would prefer to work in Trump's White House doing strategic planning.

Весело будет.

Плюсы: наконец-то вырастет волатильность.

Минусы: с точкой входа промахнуться на несколько фиг как нефиг делать(

У меня схожая логика.

А вынос выше 2250 чуть позже, видимо.

Надо шортов поднабрать, а то вынесли на Трампе.

Пока вместо шорта фонды, взял лонг золота на отскок.

Хорошей тебе недели!

)

Тебе так и хочется на макушку дерева)

Судя по фьючам уже почти заложено 2 повышения ставки ФРС в ближайшие 2 года, т.е. одно заложено.

Но рефлекторная реакция должна быть в любом случае, хотя не думаю, что более 2 фигур.

У нас ещё много событий до заседания ФРС.

Это и референдум Италии, и корректировка предвыборных обещаний Трампа и заседание ЕЦБ.

Т.е. уровни могут измениться ещё много раз, тогда отработка будет иной.

)))

Да, тенденция настораживает.

С учетом, что я планирую проигрыш Марин Ле Пен

Я ток шорты, хотя это не новость)

и еще. в 2013 рост доходностей шел по каналу роста term premium. сейчас — фактически только inflation expectations. т.е. TP еще не начинала расти толком. может быть больно

В 2013 году рост доходностей шел на выходе инвесторов из ГКО, доллар не рос, он падал (аномалия), ФРС пришлось отложить сокращение Qe на год

одним словом крадут у себя необходимые в будущем инструменты. проведение проциклической денежной и бюджетной политики — это огромные риски для будущего. ничего из предложенного трампом сейчас сша не нужно

Он рухнул на речи Бернанке о начале сворачивания QE.

Аномалия состояла в том, что доллар падал на росте доходностей ГКО, т.е. на бегстве инвесторов из ГКО, которые не ожидали столь раннего сворачивания «бесконечной» программы QE-3 ФРС.

Именно с этого момента ФРС обуял шок и теперь стандартная мантра на «постепенном повышении ставки», ФРС пытается быть предупреждающей в риторике

У меня вопрос дилетантский (ну а какой еще, я в долговых рынках мало что понимаю).

Доходности ГКО растут по той причине, что американские трежерис сливают? Т.е. кто-то (страны?) продает облиги, цена их снижается, а доходность, соответственно, растет?

Т.е. получается, что держатели госдолга Америки сейчас теряют на этой просадке по облигам, так? Доходность растет для тех, кто их покупает по текущим ценам, а тот, кто держит — тот теряет пока что (и немало). И если этот процесс продолжится, то крупные инвесторы (или спекулянты, один хрен) могут начать так же скидывать трежерис с целью минимизации убытков, что приведет к их (трежерис) обвалу. Или все совсем не так?

PS Евра провалилась уже на 1.0818, от жеж падла. Тоже сижу в лонгах и после прочтения Вашего обзора (что-то я совсем не учел фактор истерики по поводу гипотетического распада ЕС) решил, что лонги держать буду, но усредняться уже точно — ну его нафиг.

Рост доходностей ГКО идет об руку с ростом инфляционных ожиданий.

Т.е. это пока позитивный рост на ожиданиях восстановления экономики США, роста ставок ФРС.

Краткосрочные спекулянты кормятся с этого на кэрри, им пофиг сам рост, их интересует спрэд между уже купленными ГКО стран Еврозоны, Японии и ГКО США.

А долгосрочные инвесторы сидят в минусах, в том числе пенсионные и страховые фонды, что может грозить банкротством.

Если рост продолжится: долгосрочные инвесторы могут начать распродавать ГКО, это приведет к падению доллара.

Весь вопрос есть ли там долгосрочные инвесторы, ибо в крайнее время все ЦБ мира скупают на корню ГКО (программа QE ФРС никуда не делась, реинвестирование), ЕЦБ, ВоЯ.

Дык вот мне и неясен момент — если присутствует «позитив, на ожиданиях восстановления экономики США» — то зачем тогда

распродавать облигации? А не, скажем, наоборот, их скупать.

Я тока лишь с ОФЗ дело имел. Там все просто: стоит облига, к примеру 99.0% от номинала; при распродаже её стоимость просаживается, к примеру, до 95.0%. Т.е. доходность выросла на 4% (держатели этой ОФЗ, соответственно, в минусе, а те, кто ее купит сейчас — в плюсе, потому что дешевле купить могут).

Ну а купонный доход вроде бы фиксированный по облигам. А как дела с трежерис обстоит — я не знаю. Просто не ясно: доходность ГКО растет на позитиве, но кто же тогда продает (обеспечивая рост доходности) и зачем?

При росте экономики и ставок — рост доходностей естественный процесс.

Понятие роста ВВП, ставок и доходностей связаны.

Ожидается рост инфляции, рост инфляции должен быть заложен в цене доходностей ГКО, никому не нужны ГКО, если они не учитывают рост инфляции, премия за риск

Т.е. выросли шансы повышения ставок, доходности облигаций тут же это отразили — ростом доходностей. Следовательно, мое изначальное предположение о том, что доходности растут из-за продаж, было неверно — они по другим причинам растут, ибо таково их имманентное свойство)

Thanx!

Так что, возможно фунт...

А золото я еще в пятницу купил)))

10 и 30 летки с утра продолжили рост, почти до цели добрались, интересно будет ли сегодня очередной сброс облигаций РФ…