SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

В ожидании возвращения крупного капитала на рынки. Обзор на предстоящую неделю от 28.08.2016

- 28 августа 2016, 23:50

- |

По ФА…

На уходящей неделе:

Джексон Хоул

Вступительная речь главы ФРС привела к шипообразному движению на рынках.

Изначально рынки отреагировали на главный посыл Йеллен ростом доллара:

Т.е. Йеллен считает, что экономические данные крайних месяцев добавили аргументы для повышения ставки ФРС.

С учетом, что после Брексит падение доллара происходило на фоне слабого отчета по росту ВВП США, падения производительности труда, низких розничных продаж, то рынок ожидал признания Джанет о замедлении экономики в крайние месяцы и, как следствие, пересмотр прогнозов относительно повышения ставок на понижение.

Оптимистическая оценка главы ФРС состояния экономики США и неизменная позиция относительно повышения ставки закономерно привели к росту доллара.

Но речь Йеллен априори не бывает однонаправленной, её рассуждения о том, что повышение ставки зависит от данных и не является заданным курсом, ибо способность ФРС предсказать путь ставок в перспективе ограничена, привели к закрытию лонгов доллара вторым шипом.

По итогу размышлений с перечитыванием текста выступления рынок решил, что спич главы ФРС ближе к ястребиному, и доллар ушел в рост.

Выступление заместителя Йеллен, Стэнли Фишера, привело к ускорению роста доллара.

Фишер отметил, что комментарии Йеллен соответствуют возможности повышения ставки ФРС на заседании 21 сентября и не исключил вероятности двукратного повышения ставки в этом году.

Основное требования для повышения ставки в сентябре: сильный отчет по рынку труда за август.

При подсчете мнений голосующего состава ФРС в этом году потенциально проголосовать за повышение ставки в сентябре готовы:

— Джордж

— Местер

— Дадли

— Фишер

— Йеллен

Конечно, мнение Йеллен рынкам известно только в переводе её заместителя, но потенциал роста доллара будет значительным при сильном отчете по рынку труда.

Рост рыночных ожиданий на повышение ставки ФРС по итогу пятницы был чрезмерным: выше 40% на заседании 21 сентября и около 65% на заседании 14 декабря.

Текущие уровни доллара не соответствуют этим ожиданиям и либо доллар продолжит рост, либо последующие данные США приведут к падению ожиданий.

В любом случае повышение ставки ФРС в сентябре или ноябре крайне маловероятно из-за приближения выборов президента США, но до 21 сентября рынки будут отыгрывать ожидания.

Выводы по выступлению Йеллен:

Без сомнения выступление Йеллен было более ястребиным, чем ожидали участники рынка, что приведет к росту доллара в краткосрочной перспективе.

Перевод Фишером выступления Йеллен укрепил позиции доллара, но мнение заместителя априори не имеет такой власти над рынком, как прямая речь главы ФРС.

Тем не менее, хаи по евродоллару оформлены как минимум до публикации отчета по рынку труда 2 сентября.

На предстоящей неделе:

1. Nonfarm Payrolls, 2 сентября

Заявление Фишера о том, что отчет по рынку труда за август станет сильным аргументом при принятии решения о повышении ставки ФРС 21 сентября, добавили значимости нонфармам.

При идеально сильных данных с ростом новых рабочих мест выше 200К, падением уровней безработицы на фоне роста зарплат можно ожидать падение евродоллара ниже 1.09 фигуры.

Но идеальные данные США редкость в крайнее время, поэтому важно правильно расставить приоритеты.

В крайнее время динамика долгового и фондового рынков США потеряла корреляцию, скорее всего это произошло по причине снижения инфляционных ожиданий, т.к. рост фактической инфляции замедлился.

Поэтому вторичная реакция рынка на рост зарплат и падение уровней безработицы будет более долгосрочной при условии околопрогнозного числа новых рабочих мест.

Члены ФРС постоянно повторяют, что рынок труда приблизился к полной занятости и ежемесячного роста новых рабочих мест более 100К хватит для ускорения роста рынка труда.

Конечно, при выходе нонфармов на уровне 100К доллар не вырастет.

Но при количестве рабочих мест чуть ниже прогноза в диапазоне 160-180К на фоне роста зарплат 2,7% по году и выше с падением уровней безработицы стоит ожидать рост доллара после первоначального шипа на падение.

Перед публикацией нонфармов не успеют выйти все косвенные данные, самые значимые, ISM сферы услуг и окончательный PMI сферы услуг США, будут опубликованы после отчета по рынку труда.

Предварительный индекс PMI сферы услуг указывает на падение занятости и создание количества новых рабочих мест чуть менее 130К.

PMI наиболее точен при условии отсутствия сильного временного найма, но в преддверии выборов в США можно ожидать всплеск временной занятости.

Ориентироваться придется по ADP и компоненте занятости в ISM и PMI промышленности, т.е., грубо говоря, играть в орлянку на нонфармах.

Но региональные индексы аналогично PMI указывают на снижение занятости в августе.

Вывод относительно нонфармов:

С учетом приближения рынка труда США к полной занятости реакция на сопутствующие данные во вторичной реакции будет более истинной и долгосрочной.

Т.е. при выходе околопрогнозных нонфармов или чуть ниже прогноза следует ожидать рост доллара вторым шипом при условии роста зарплат выше 2,7% год к году и падении уровней безработицы.

При сильных нонфармах с ростом новых рабочих мест выше 200К и сильными сопутствующими данными следует ожидать пробитие диапазона по евродоллару вниз с последующим перелоем 1,0900.

2. Экономические данные

Главными данными США на предстоящей неделе станут инфляция потребительских расходов (главный ориентир ФРС по инфляции), ADP, ISM промышленности, производительность и себестоимость труда во 2 квартале.

При пересмотре производительности труда на повышение в финальной оценке следует ожидать рост доллара, это станет долгосрочным позитивным фактором даже при публикации нонфармов немного ниже прогноза.

По Еврозоне следует обратить внимание на данные по росту инфляции в августе, т.к. они окажут решающее влияние на риторику Драги на заседании 8 сентября.

Также важны будут данные по рынку труда и PMI сектора промышленности стран Еврозоны.

По Британии во вторник будут опубликованы данные по кредитованию за июль и PMI промышленности в четверг.

В цене фунта учтено значительное падение экономики Британии после Брексит, выход данных лучше прогноза может поддержать фунт до обсуждения в парламенте Британии 5 сентября петиции относительного проведения повторного референдума, хотя крайние слухи указывают на отсутствие вероятности необходимости одобрения парламентом Британии инициализации статьи 50.

Китай также порадует рынки своими PMI утром четверга.

— США:

Понедельник: личные доходы и расходы, инфляция потребительских расходов;

Вторник: индекс потребительской уверенности по версии СВ;

Среда: ADP, PMI Чикаго, незавершенные сделки по продаже жилья;

Четверг: недельные заявки по безработице, производительность и себестоимость труда во 2 квартале, расходы на строительство, PMI и ISM промышленности;

Пятница: отчет по рынку труда, торговый баланс, фабричные заказы.

— Еврозона:

Вторник: индекс потребительской уверенности, инфляция Германии;

Среда: отчет по рынку труда Германии, инфляция и уровень безработицы Еврозоны;

Четверг: PMI промышленности стран Еврозоны;

Пятница: инфляция цен производителей.

3. Выступления членов ЦБ

Любые выступления членов ФРС будут иметь влияние на рынок.

Подтверждение вероятности повышения ставки в сентябре будет приводить к росту доллара, даже если не будет исходить от голосующего состава ФРС.

Но основное влияние окажут комментарии членов ФРС после публикации отчета по рынку труда в случае сильных данных или, как минимум, роста зарплат по году выше 2,7%.

С четверга начнется «неделя тишины» перед заседанием ЕЦБ, но члены ЕЦБ не придерживаются этого правила.

Данные по росту инфляции в Еврозоне за август скажут рынку больше о вероятной риторике Драги 8 сентября, чем любые выступления членов ЕЦБ.

Хотя и так понятно, что до декабря ЕЦБ не намерен обсуждать расширение стимулов и любое дальнейшее расширение может привести только к продлению программы QE на полгода.

4. Саммит Б20, 4-5 сентября

Закрытие предстоящей недели будет проходить с учетом саммита Б20 в выходные.

Согласно проекту коммюнике лидеры Б20 признают ослабление рисков после Брексит.

Но основное внимание будет направлено на переговоры Меркель и Олланда с Путиным и, как следствие, на перспективы отмены санкций против РФ в начале 2017 года.

Кулуарно будет обсуждаться сроки предстоящего повышения ставки ФРС, практически все страны мира, чьи валюты растут против доллара крайние месяцы, выступают за повышение ставки ФРС.

Но эти переговоры вряд ли будут широко освещены, хотя по отдельным комментариям можно будет понять их направленность.

После окончания саммита Б20 можно ожидать обвал фондовых рынков.

---------------

По ТА…

Индекс доллара развернулся вверх от низа канала:

Евродоллар пробил вниз канал:

При закреплении под каналом и сопротивлением минимальной целью евродоллара станет верх 1.10й фигуры.

По ТА необходим будет возврат евродоллара к низу канала, в идеальном варианте из диапазона 1,111Х-4Х:

Если в понедельник евродоллар закрепится под низом канала и сопротивлением, а потом до нонфармов вернется в середину-верх 1,12й: логичны продажи евродоллара.

Впрочем, если возврат в середину 1.12й будет в понедельник: всё равно продажи евродоллара логичны до пятницы, т.к. при текущем ФА перехай до пятницы крайне маловероятен.

---------------

Рубль:

На уходящей неделе общий информационный фон для нефти был позитивным.

Иран подтвердил своё участие на встрече ОПЕК в Алжире 26 сентября, в ближайшее время в Тегеран приедет генсек ОПЕК для проведения предварительных консультаций перед встречей.

Количество активных нефтяных вышек осталось неизменным согласно отчету Baker Hughes: 406 против 406 неделей ранее, это первое прекращение роста с июня.

Запасы нефти вышли выше ожиданий, но добыча нефти в США упала, что подтверждает остановку процесса расконсервации сланцевых нефтяных скважин.

Позитив для продолжения роста цен на нефть хрупкий, т.к. Иран ещё не увеличил добычу нефти к досанкционным уровням, что снижает вероятность заключения соглашения о замораживании добычи, но до саммита ОПЕК в ноябре есть время для этого.

Нечеткая позиция Саудовской Аравии, желание Ирака и Нигерии нарастить добычу нефти не дает уверенности в достижении соглашения в ноябре, но добыча нефти ОПЕК находится на исторически высоких уровнях и отсутствие действий этой осенью приведет к повторному падению нефти к лоям, а страны ОПЕК уже не могут этого допустить для собственного выживания.

Понятно, что на таких высоких уровнях добычи нефти соглашение о замораживании добычи не вызовет продолжительный рост цен на нефть, но поможет удержать цены в диапазоне как минимум.

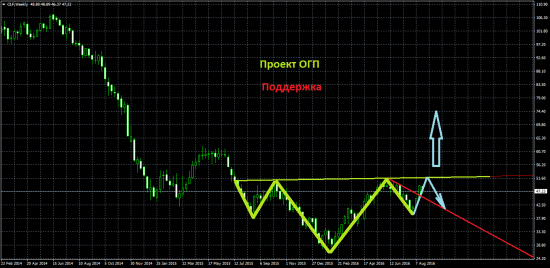

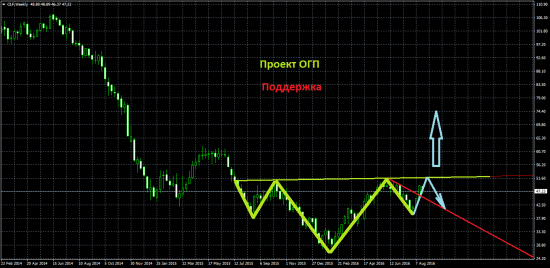

По ТА нефть должна достичь линию шеи проекта ОГП:

После чего возможно фиксирование прибыли по лонгам нефти с последующим падением.

Локально логично присматриваться к лонгам нефти при падении к поддержке:

Торговлю долларрублем стоит рассматривать через призму переговоров стран ОПЕК и производителей вне ОПЕК, а также через ТА по нефти.

Переговоры на саммите Б20 4-5 сентября окажут долгосрочное влияние на динамику рубля и активы РФ.

-----------------

Выводы:

После серии слабых данных США инвесторы выстраивали свои портфели с учетом смягчения позиции ФРС относительно перспектив повышения ставки.

Ястребиная риторика ФРС на Джексон Хоул привела к изменению позиций в пользу доллара, заявление Фишера о том, что августовские нонфармы станут ключевым фактором для возможного повышения ставки на заседании ФРС 21 сентября, приводит к пониманию, что сентябрьский тренд доллара зависит от публикации отчета по рынку труда США 2 сентября.

При публикации сильного отчета по рынку труда США следует ожидать масштабный рост доллара, евродоллар пробьет диапазон вниз с перелоем 1.091Х.

Слабые нонфармы приведут к снижению ожиданий на повышение ставки ФРС и к падению доллара (росту евродоллара).

Невзирая на крайне низкую вероятность повышения ставки на сентябрьском заседании ФРС в ближайшие три недели движения финансовых инструментов будут происходить вслед за изменением ожиданий, а факты отыграем 21 сентября.

Локально евродоллар сформировал вершину до 2 сентября, т.е. корректы евродоллара вверх рекомендуется использовать для открытия шортов с минимальной целью верха 1,10й фигуры.

Идеальным выглядит коррект евродоллара вверх от начала-середины 1,11й до середины-верха 1.12й.

-------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1288.

Возможно открытие лонгов евродоллара на втором счету от начала-середины 1.11й с целью корректа в середину 1.12й фигуры.

При понимании начала корректа по евродоллару вверх возможно закрытие шортов доллара с перезаходом в середине 1.12й или просто доливка шортов евродоллара на корректе вверх в середину 1.12й фигуры с минимальной целью верха 1,10й.

На уходящей неделе:

Джексон Хоул

Вступительная речь главы ФРС привела к шипообразному движению на рынках.

Изначально рынки отреагировали на главный посыл Йеллен ростом доллара:

«Indeed, in light of the continued solid performance of the labor market and our outlook for economic activity and inflation, I believe the case for an increase in the federal funds rate has strengthened in recent months.»

Т.е. Йеллен считает, что экономические данные крайних месяцев добавили аргументы для повышения ставки ФРС.

С учетом, что после Брексит падение доллара происходило на фоне слабого отчета по росту ВВП США, падения производительности труда, низких розничных продаж, то рынок ожидал признания Джанет о замедлении экономики в крайние месяцы и, как следствие, пересмотр прогнозов относительно повышения ставок на понижение.

Оптимистическая оценка главы ФРС состояния экономики США и неизменная позиция относительно повышения ставки закономерно привели к росту доллара.

Но речь Йеллен априори не бывает однонаправленной, её рассуждения о том, что повышение ставки зависит от данных и не является заданным курсом, ибо способность ФРС предсказать путь ставок в перспективе ограничена, привели к закрытию лонгов доллара вторым шипом.

По итогу размышлений с перечитыванием текста выступления рынок решил, что спич главы ФРС ближе к ястребиному, и доллар ушел в рост.

Выступление заместителя Йеллен, Стэнли Фишера, привело к ускорению роста доллара.

Фишер отметил, что комментарии Йеллен соответствуют возможности повышения ставки ФРС на заседании 21 сентября и не исключил вероятности двукратного повышения ставки в этом году.

Основное требования для повышения ставки в сентябре: сильный отчет по рынку труда за август.

При подсчете мнений голосующего состава ФРС в этом году потенциально проголосовать за повышение ставки в сентябре готовы:

— Джордж

— Местер

— Дадли

— Фишер

— Йеллен

Конечно, мнение Йеллен рынкам известно только в переводе её заместителя, но потенциал роста доллара будет значительным при сильном отчете по рынку труда.

Рост рыночных ожиданий на повышение ставки ФРС по итогу пятницы был чрезмерным: выше 40% на заседании 21 сентября и около 65% на заседании 14 декабря.

Текущие уровни доллара не соответствуют этим ожиданиям и либо доллар продолжит рост, либо последующие данные США приведут к падению ожиданий.

В любом случае повышение ставки ФРС в сентябре или ноябре крайне маловероятно из-за приближения выборов президента США, но до 21 сентября рынки будут отыгрывать ожидания.

Выводы по выступлению Йеллен:

Без сомнения выступление Йеллен было более ястребиным, чем ожидали участники рынка, что приведет к росту доллара в краткосрочной перспективе.

Перевод Фишером выступления Йеллен укрепил позиции доллара, но мнение заместителя априори не имеет такой власти над рынком, как прямая речь главы ФРС.

Тем не менее, хаи по евродоллару оформлены как минимум до публикации отчета по рынку труда 2 сентября.

На предстоящей неделе:

1. Nonfarm Payrolls, 2 сентября

Заявление Фишера о том, что отчет по рынку труда за август станет сильным аргументом при принятии решения о повышении ставки ФРС 21 сентября, добавили значимости нонфармам.

При идеально сильных данных с ростом новых рабочих мест выше 200К, падением уровней безработицы на фоне роста зарплат можно ожидать падение евродоллара ниже 1.09 фигуры.

Но идеальные данные США редкость в крайнее время, поэтому важно правильно расставить приоритеты.

В крайнее время динамика долгового и фондового рынков США потеряла корреляцию, скорее всего это произошло по причине снижения инфляционных ожиданий, т.к. рост фактической инфляции замедлился.

Поэтому вторичная реакция рынка на рост зарплат и падение уровней безработицы будет более долгосрочной при условии околопрогнозного числа новых рабочих мест.

Члены ФРС постоянно повторяют, что рынок труда приблизился к полной занятости и ежемесячного роста новых рабочих мест более 100К хватит для ускорения роста рынка труда.

Конечно, при выходе нонфармов на уровне 100К доллар не вырастет.

Но при количестве рабочих мест чуть ниже прогноза в диапазоне 160-180К на фоне роста зарплат 2,7% по году и выше с падением уровней безработицы стоит ожидать рост доллара после первоначального шипа на падение.

Перед публикацией нонфармов не успеют выйти все косвенные данные, самые значимые, ISM сферы услуг и окончательный PMI сферы услуг США, будут опубликованы после отчета по рынку труда.

Предварительный индекс PMI сферы услуг указывает на падение занятости и создание количества новых рабочих мест чуть менее 130К.

PMI наиболее точен при условии отсутствия сильного временного найма, но в преддверии выборов в США можно ожидать всплеск временной занятости.

Ориентироваться придется по ADP и компоненте занятости в ISM и PMI промышленности, т.е., грубо говоря, играть в орлянку на нонфармах.

Но региональные индексы аналогично PMI указывают на снижение занятости в августе.

Вывод относительно нонфармов:

С учетом приближения рынка труда США к полной занятости реакция на сопутствующие данные во вторичной реакции будет более истинной и долгосрочной.

Т.е. при выходе околопрогнозных нонфармов или чуть ниже прогноза следует ожидать рост доллара вторым шипом при условии роста зарплат выше 2,7% год к году и падении уровней безработицы.

При сильных нонфармах с ростом новых рабочих мест выше 200К и сильными сопутствующими данными следует ожидать пробитие диапазона по евродоллару вниз с последующим перелоем 1,0900.

2. Экономические данные

Главными данными США на предстоящей неделе станут инфляция потребительских расходов (главный ориентир ФРС по инфляции), ADP, ISM промышленности, производительность и себестоимость труда во 2 квартале.

При пересмотре производительности труда на повышение в финальной оценке следует ожидать рост доллара, это станет долгосрочным позитивным фактором даже при публикации нонфармов немного ниже прогноза.

По Еврозоне следует обратить внимание на данные по росту инфляции в августе, т.к. они окажут решающее влияние на риторику Драги на заседании 8 сентября.

Также важны будут данные по рынку труда и PMI сектора промышленности стран Еврозоны.

По Британии во вторник будут опубликованы данные по кредитованию за июль и PMI промышленности в четверг.

В цене фунта учтено значительное падение экономики Британии после Брексит, выход данных лучше прогноза может поддержать фунт до обсуждения в парламенте Британии 5 сентября петиции относительного проведения повторного референдума, хотя крайние слухи указывают на отсутствие вероятности необходимости одобрения парламентом Британии инициализации статьи 50.

Китай также порадует рынки своими PMI утром четверга.

— США:

Понедельник: личные доходы и расходы, инфляция потребительских расходов;

Вторник: индекс потребительской уверенности по версии СВ;

Среда: ADP, PMI Чикаго, незавершенные сделки по продаже жилья;

Четверг: недельные заявки по безработице, производительность и себестоимость труда во 2 квартале, расходы на строительство, PMI и ISM промышленности;

Пятница: отчет по рынку труда, торговый баланс, фабричные заказы.

— Еврозона:

Вторник: индекс потребительской уверенности, инфляция Германии;

Среда: отчет по рынку труда Германии, инфляция и уровень безработицы Еврозоны;

Четверг: PMI промышленности стран Еврозоны;

Пятница: инфляция цен производителей.

3. Выступления членов ЦБ

Любые выступления членов ФРС будут иметь влияние на рынок.

Подтверждение вероятности повышения ставки в сентябре будет приводить к росту доллара, даже если не будет исходить от голосующего состава ФРС.

Но основное влияние окажут комментарии членов ФРС после публикации отчета по рынку труда в случае сильных данных или, как минимум, роста зарплат по году выше 2,7%.

С четверга начнется «неделя тишины» перед заседанием ЕЦБ, но члены ЕЦБ не придерживаются этого правила.

Данные по росту инфляции в Еврозоне за август скажут рынку больше о вероятной риторике Драги 8 сентября, чем любые выступления членов ЕЦБ.

Хотя и так понятно, что до декабря ЕЦБ не намерен обсуждать расширение стимулов и любое дальнейшее расширение может привести только к продлению программы QE на полгода.

4. Саммит Б20, 4-5 сентября

Закрытие предстоящей недели будет проходить с учетом саммита Б20 в выходные.

Согласно проекту коммюнике лидеры Б20 признают ослабление рисков после Брексит.

Но основное внимание будет направлено на переговоры Меркель и Олланда с Путиным и, как следствие, на перспективы отмены санкций против РФ в начале 2017 года.

Кулуарно будет обсуждаться сроки предстоящего повышения ставки ФРС, практически все страны мира, чьи валюты растут против доллара крайние месяцы, выступают за повышение ставки ФРС.

Но эти переговоры вряд ли будут широко освещены, хотя по отдельным комментариям можно будет понять их направленность.

После окончания саммита Б20 можно ожидать обвал фондовых рынков.

---------------

По ТА…

Индекс доллара развернулся вверх от низа канала:

Евродоллар пробил вниз канал:

При закреплении под каналом и сопротивлением минимальной целью евродоллара станет верх 1.10й фигуры.

По ТА необходим будет возврат евродоллара к низу канала, в идеальном варианте из диапазона 1,111Х-4Х:

Если в понедельник евродоллар закрепится под низом канала и сопротивлением, а потом до нонфармов вернется в середину-верх 1,12й: логичны продажи евродоллара.

Впрочем, если возврат в середину 1.12й будет в понедельник: всё равно продажи евродоллара логичны до пятницы, т.к. при текущем ФА перехай до пятницы крайне маловероятен.

---------------

Рубль:

На уходящей неделе общий информационный фон для нефти был позитивным.

Иран подтвердил своё участие на встрече ОПЕК в Алжире 26 сентября, в ближайшее время в Тегеран приедет генсек ОПЕК для проведения предварительных консультаций перед встречей.

Количество активных нефтяных вышек осталось неизменным согласно отчету Baker Hughes: 406 против 406 неделей ранее, это первое прекращение роста с июня.

Запасы нефти вышли выше ожиданий, но добыча нефти в США упала, что подтверждает остановку процесса расконсервации сланцевых нефтяных скважин.

Позитив для продолжения роста цен на нефть хрупкий, т.к. Иран ещё не увеличил добычу нефти к досанкционным уровням, что снижает вероятность заключения соглашения о замораживании добычи, но до саммита ОПЕК в ноябре есть время для этого.

Нечеткая позиция Саудовской Аравии, желание Ирака и Нигерии нарастить добычу нефти не дает уверенности в достижении соглашения в ноябре, но добыча нефти ОПЕК находится на исторически высоких уровнях и отсутствие действий этой осенью приведет к повторному падению нефти к лоям, а страны ОПЕК уже не могут этого допустить для собственного выживания.

Понятно, что на таких высоких уровнях добычи нефти соглашение о замораживании добычи не вызовет продолжительный рост цен на нефть, но поможет удержать цены в диапазоне как минимум.

По ТА нефть должна достичь линию шеи проекта ОГП:

После чего возможно фиксирование прибыли по лонгам нефти с последующим падением.

Локально логично присматриваться к лонгам нефти при падении к поддержке:

Торговлю долларрублем стоит рассматривать через призму переговоров стран ОПЕК и производителей вне ОПЕК, а также через ТА по нефти.

Переговоры на саммите Б20 4-5 сентября окажут долгосрочное влияние на динамику рубля и активы РФ.

-----------------

Выводы:

После серии слабых данных США инвесторы выстраивали свои портфели с учетом смягчения позиции ФРС относительно перспектив повышения ставки.

Ястребиная риторика ФРС на Джексон Хоул привела к изменению позиций в пользу доллара, заявление Фишера о том, что августовские нонфармы станут ключевым фактором для возможного повышения ставки на заседании ФРС 21 сентября, приводит к пониманию, что сентябрьский тренд доллара зависит от публикации отчета по рынку труда США 2 сентября.

При публикации сильного отчета по рынку труда США следует ожидать масштабный рост доллара, евродоллар пробьет диапазон вниз с перелоем 1.091Х.

Слабые нонфармы приведут к снижению ожиданий на повышение ставки ФРС и к падению доллара (росту евродоллара).

Невзирая на крайне низкую вероятность повышения ставки на сентябрьском заседании ФРС в ближайшие три недели движения финансовых инструментов будут происходить вслед за изменением ожиданий, а факты отыграем 21 сентября.

Локально евродоллар сформировал вершину до 2 сентября, т.е. корректы евродоллара вверх рекомендуется использовать для открытия шортов с минимальной целью верха 1,10й фигуры.

Идеальным выглядит коррект евродоллара вверх от начала-середины 1,11й до середины-верха 1.12й.

-------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1288.

Возможно открытие лонгов евродоллара на втором счету от начала-середины 1.11й с целью корректа в середину 1.12й фигуры.

При понимании начала корректа по евродоллару вверх возможно закрытие шортов доллара с перезаходом в середине 1.12й или просто доливка шортов евродоллара на корректе вверх в середину 1.12й фигуры с минимальной целью верха 1,10й.

52 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

GBP/USD: "Падающая звезда" засверкала над руинами тренда

«Старый джентльмен» пробил линию восходящего тренда и уровня поддержки 1.3508. В настоящий момент цена протестировала точку пересечения этих...

22:12

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

)))

После 21 сентября ток)

Хотя постепенно может начать прибывать после 5го сентября)

Когда топик пишет Kitten.

Готы тоже нервно дышат,

Когда топик она пишет.

Всю неделю ЕЦБ

Будет просто не в себе.

Ну, а мы не будем спать,

Будем новый топик ждать!

)))

Спасибо)

Аплодирую стоя!)))

Слишком, но спасибо!)

-Я еще и крестиком вышивать умею."

© Трое из Простоквашино.

Спасибо!

Обзор толковый и позволяет привязать торговлю на новостях к волнам Эллиота. Очень важная часть системы.

Лика, а как связана G-20 и обвал фонды по ФА?

FYI: С 30 августа ретроградный Меркурий до 22 сентября.

До Б20 обычно поддерживают рынки.

Если признают риски Брексит ослабевшими: поддержка стран Б20 уйдет, впереди ФРС с рисками (если ток нонфармы не выйдут провальными), из-за ФРС юань упадет, да и вообще фонда слишком высоко.

Не вижу повода не падать)

Привет, солнышко!

Рада видеть тебя!

«Люди готовы хранить деньги в банках, но если эти деньги не будут приносить доход, то можно ждать массового оттока депозитов.»

Думается деньги скоро поймут, что в штатах им будет лучше.))

Спасибо за обзор.

Дойче банку сложно, да в общем как и всем нормальным банкам и фондам при отрицательных ставках.

Середина 103й по ТА, дальше смотреть нужно, нонфармы сильно повлияют.

Благодарю!)

Да, обратная, или перевернутая или инверсная.

Т.е. когда голова снизу, а всё остальное вверх)

Там понижающаяся линия, откройте дейли, проведите сопротивление, зачем кому-то верить на слово

это какой-то новый взгляд когда ГИПы (я про нефть)заканчиваются отбивкой от линии шеи в обратном направлении…

Ну, для пока нет пробития шеи: ГиП только проект, подтвердят: поговорим иначе)