Воронов Дмитрий

Что вчера произошло?

- 12 июня 2020, 12:34

- |

Всем привет!

Поздравляю всех с праздником и желаю хорошо отдохнуть в эти длинные выходные.

Ребята, мне очень стыдно за вопрос, и тем не менее, подскажите, пожалуйста, что вчера стало причиной столь крупного падения фонды в США? Все новости перешерстил, но креме невнятного «роста опасений инвесторов» ничего не нашёл.

Я понимаю, что мы живём в эпоху гиперволатильности, но минус 5,5% по S&P500 на простых опасениях не припомню.

Заранее благодарю за комментарии.

- комментировать

- 7.4К | ★4

- Комментарии ( 134 )

С днюхой, Евгений!

- 10 июня 2020, 09:42

- |

Всем привет!

Хочу поздравить с днём рождения одного из самых популярных резидентов Смарт-Лаба, Евгения Черных!

Да, Евгений очень неоднозначно воспринимается в кругах Смарт-Лаба (помню как Евгений показывал котировки на мониторе столовой вилкой, это было очень весело). В то же время, чего не отнимешь у Евгения — оптимизма и энергетики. Наверное именно по этой причине количество поклонников его аналитики растёт с каждым днём.

Поэтому искренне поздравляю Евгения с днём рождения и желаю здоровья и дальнейших успехов на профессиональном и личном поприще!

С праздником!

Российские эмитенты: Русская Аквакультура

- 07 июня 2020, 18:58

- |

Здравствуйте, друзья!

Обычно я посвящаю свои обзоры американским эмитентам. Это не означает, что меня не интересуют российские компании. Дело в том, что по российским эмитентам аналитики достаточно много, в силу чего претендовать хотя бы на «пять копеек» очень сложно. Особенно мне нравятся обзоры Владимира Литвинова, которые я считаю образцом аналитики как по форме, так и по содержанию.

Поэтому, несмотря на то, что у меня есть российская часть инвестиционного портфеля, до последнего времени я воздерживался от публикации своей аналитики по отечественным эмитентам, полагая, что в этом направлении мне добавить нечего. В то же время, динамический метод оценки конкурентоспособности компаний, который я использую для принятия инвестиционных решений, помог мне сформулировать одну инвестиционную идею, которая, как я надеюсь, будет интересна коллегам.

Сразу же предупреждаю, что эта идея находится на грани инвестирования и спекуляций и относится к третьему эшелону российских эмитентов, в силу чего содержит в себе соответствующие риски.

( Читать дальше )

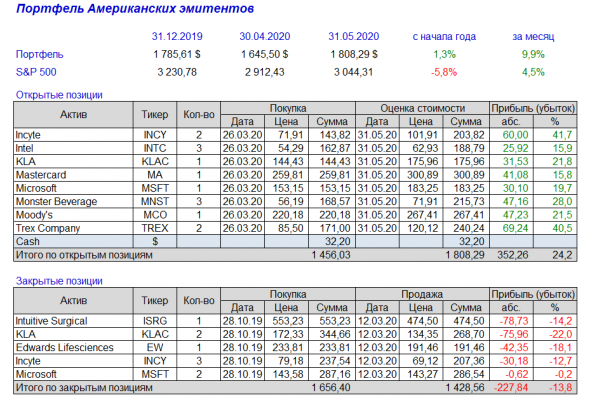

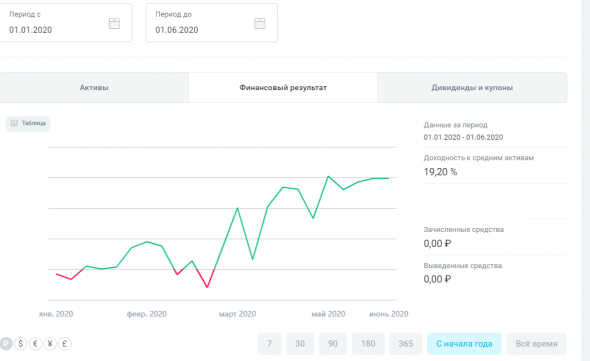

Американские эмитенты: отчет за май 2020 г.

- 01 июня 2020, 13:26

- |

Всем привет!

Завершился очередной месяц, в силу чего пришло время оценить доходность моего портфеля американских эмитентов.

Прежде всего радует то, что портфель находится в зеленой зоне по сравнению с началом года. Отмечу, что в таблице указана долларовая доходность. Если учесть девальвацию рубля, имевшую место с начала года, то рублёвая доходность портфеля за пять месяцев 2020 г. составит более 19%.

( Читать дальше )

Американские эмитенты: свет в конце тоннеля

- 24 мая 2020, 17:44

- |

Здравствуйте, друзья!

Коронавирусная статистика с очевидностью свидетельствует о том, что пик эпидемии пройден и свет в конце тоннеля становится всё ярче. Исключение составляет Латинская Америка, но страны этого региона оказывают не столь существенное влияние на мировую экономику и поэтому можно подводить некоторые предварительные итоги прошедшего апокалипсиса, с точки зрения его влияния на мой портфель американских эмитентов.

Для этого я проанализировал доходность инвестиционного портфеля, рекомендованного мной 19.02.2019 г.: https://smart-lab.ru/blog/523197.php#comment9452092 (это был мой первый пост на Смарт-Лабе, поэтому не судите строго). Не анализирую более ранние портфели, поскольку не публиковал их в публичном поле и ссылаться на них некорректно. А мои более поздние инвестиционные идеи по американскому рынку оценивать пока рано.

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности то есть сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости (подробнее о методе см. здесь: http://moderncompetition.ru/general/upload/articles/p46-64.pdf). При этом, в целях снижения рисков рассматриваю к покупке только компании с капитализацией более 2 млрд. $. Количество эмитентов в портфеле – от 6 до 8 с равными долями.

( Читать дальше )

Баффет уже не тот

- 21 мая 2020, 08:10

- |

Доброе утро, друзья!

Обратил внимание на любопытную заметку на Ленте (https://lenta.ru/news/2020/05/21/fotoeuro/). Цитирую:

«Немецкая компания Wilhelm Schulz находится под следствием по обвинению в мошенничестве, она обманула легендарного американского инвестора Уоррена Баффета на сотни миллионов евро. Он заплатил в четыре раза больше за семейный бизнес по производству нержавеющей стали, потому что фирма подделала финансовые документы в фотошопе.

В феврале 2017 года подразделение Berkshire Hathaway Баффета заплатило 800 миллионов евро, чтобы купить семейное предприятие из Германии Wilhelm Schulz. Однако после анонимного сообщения в мае того же года компания Баффета начала сомневаться в подлинности предоставленных документов. Оказалось, что это не процветающий бизнес, а компания на грани банкротства» (конец цитаты).

Это что же получается Баффет и его легендарная Berkshire Hathaway совершили сделку почти на миллиард долларов, не перепроверив отчетность через фискальные органы и публичные базы данных? А в самой компании они бывали или только по скайпу проводили переговоры?

( Читать дальше )

Индекс полной доходности S&P 500

- 20 мая 2020, 21:09

- |

Добрый день, Коллеги!

Подскажите, пожалуйста, где можно посмотреть Индекс полной доходности S&P 500 (брутто)?

Попытался посмотреть S&P 500 Growth Total Return (SPXGTR https://ru.investing.com/indices/sp-500-growth-total-return), но меня смущают его значения: с начала года по 19.05.20 изменение составляет +0,3%, в то время как изменение номинального индекса S&P 500 за аналогичный период составило -9,5%.

Индекс полной доходности, конечно, же должен быть больше номинального индекса, но дивидендная доходность в штатах около 2% в год и разница не должна быть такой большой.

Буду рад ссылке или совету, где можно получить более точные данные.

Заранее благодарю.

Американские эмитенты: отчет Applied Materials

- 17 мая 2020, 14:56

- |

Добрый день, друзья!

Завершается сезон отчетностей за 1 квартал 2020 г. на фондовом рынке США. 14 мая после закрытия рынка опубликовала свои финансовые результаты компания Applied Materials (AMAT), за которой я наблюдаю как за одним из наиболее конкурентоспособных американских эмитентов.

Applied Materials – крупнейший разработчик оборудования для производства полупроводниковых чипов, дисплеев и органических светодиодов (подробно я анализировал компанию здесь: https://smart-lab.ru/blog/617013.php).

Финансовые результаты эмитента за квартал по моей оценке достаточно сильные: прирост выручки к АППГ составил 12% (несмотря на карантинные ограничения), рентабельность продаж превысила 19%, а коэффициент текущей ликвидности составил 2,7х.

С отчетностью эмитента можно ознакомиться здесь: https://www.sec.gov/Archives/edgar/data/6951/000000695120000020/exhibit991q22020earnin.htm

( Читать дальше )

Американские эмитенты: взрыв мозга

- 10 мая 2020, 19:10

- |

Добрый день, друзья!

До сегодняшнего дня я полагал, что абсурд отрицательных цен на нефтяные фьючерсы есть следствие торговли на рынках с высокими рисками, и в сферу финансового анализа он не проникнет. Похоже, что я ошибался – чрезмерная волатильность порождает абсурд даже в фундаментальных показателях компаний.

На прошедшей неделе (5 мая 2020 г.) опубликовала финансовый отчёт медицинская компания Incyte (INCY), находящаяся в моём портфеле американских эмитентов.

Один из главных критериев отбора эмитентов в мой портфель — высокая рентабельность продаж. До последнего времени Incyte полностью соответствовала этому критерию, показывая в 2019 году рентабельность на уровне 19-21%.

А вот по итогам 1 квартала 2019 г. рентабельность продаж компании составила МИНУС 127 % (!!!). Вдумайтесь, не «жалкие» минус 20-30% как это происходит у убыточных компаний, которые уверенно катятся к банкротству.

( Читать дальше )

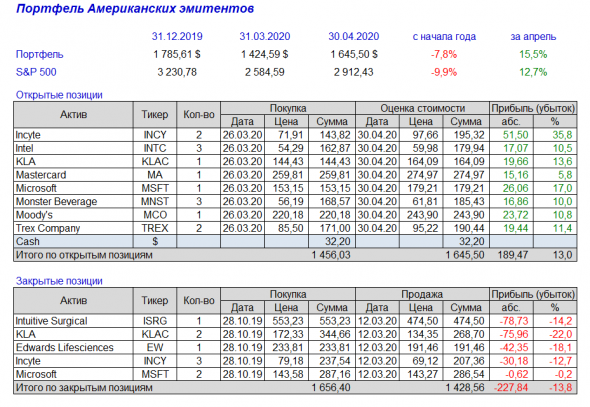

Американские эмитенты: отчет за апрель 2020 г.

- 03 мая 2020, 18:37

- |

За апрель 2020 года портфель показал неплохую динамику и вырос на 15,5%. Однако, последствия мартовского обвала из-за пандемии COVID-19 по-прежнему держат годовую доходность в красной зоне.

В то же время, и за апрель, и за период с начала года доходность моего американского портфеля выше, чем динамика индекса S&P500, что подтверждает эффективность применяемой методики отбора эмитентов.

Полагаю что триллионы, вкачиваемые ФРС в экономику, будут толкать фондовые рынки вверх. Поэтому надеюсь, что по итогам года доходность будет положительной.

P. S. Полным ходом идёт сезон отчетностей в США. Экспресс-анализ отчетов наиболее конкурентоспособных американских эмитентов можно найти в моём сообществе ВКонтакте.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс