Воронов Дмитрий

Американские эмитенты # 15 (отчет за 12-18 августа 2019 г.)

- 19 августа 2019, 09:03

- |

Добрый день, Коллеги!

Несмотря на ежедневные твиты Трампа, делающими бесполезным фундаментальный и технический анализ, мы продолжаем мониторинг котировок, входящих в портфель наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/555527.php).

Прошедшая неделя на американском рынке была особенно турбулентной. Похоже, что уже теряет смысл анализ факторов указанной волатильности, каждый день от словесных интервенций из белого дома рынки кидает «то в жар, то в холод». Тем не менее мы сохраняем уверенность в том, что даже худой мир лучше доброй ссоры и поэтому США договорятся с Китаем, что вызовет дальнейший рост котировок.

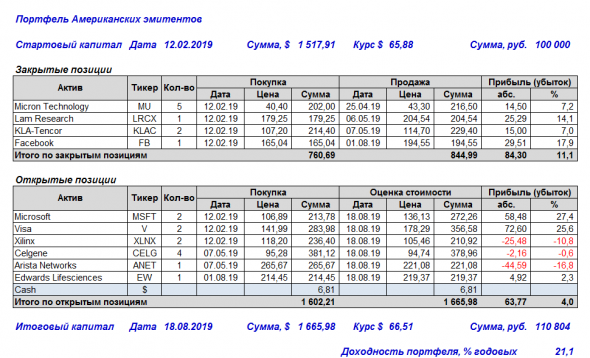

За неделю индекс S&P500 потерял 1,0%. Вслед за индексом просел на 0,5% и наш портфель. При этом его накопленная доходность в рублях на текущий момент составляет 21,1 % годовых.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

⚡️Молния: новая отсрочка санкций для Huawei

- 17 августа 2019, 08:53

- |

По информации агентства Reuters ожидается, что Министерство торговли США ещё на 90 дней продлит временную генеральную лицензию для Huawei, позволяющую осуществлять закупки у американских компаний (ранее установленный срок лицензии истекал в 19 августа).

Более того, по информации источников ожидается, что президент США Дональд Трамп и президент Китая Си Цзиньпин обсудят Huawei в телефонном разговоре в эти выходные.

Если указанная информация подтвердится, то это станет мощным сигналом того, что США существенно снижают степень эскалации американо-китайского торгового конфликта.На этих новостях следует ждать мощного ралли американских эмитентов в понедельник. Особый рост можно прогнозировать в отношении крупнейших поставщиков Huawei: Qualcomm, Intel, Micron Technology и Xilinx.

Конкурс внутридневных прогнозов

- 16 августа 2019, 13:57

- |

На данный момент (около 14:00 мск) рынки ведут себя спокойно: нефть, фьючерсы на S&P500 и основные европейские индексы подрастают примерно на 1%.

Как Вы полагаете, есть ли шанс, что сегодня мы день закроем в повышательном тренде, или через пару часов опять жахнет очередная словесная интервенция из-за океана?

Автору самого точного прогноза – приз (книга пророчеств Нострадамуса).

Прошу делать ставки (прогнозы), коллеги...

General Electric - очередной гвоздь в гроб великой компании

- 15 августа 2019, 19:55

- |

Лишь несколько лет назад лучшие учебники по стратегическому менеджменту рассказывали о компании General Electric (GE) как об одном из самых успешных кейсов эффективной диверсификации и инновационного маркетинга. Поэтому даже немного грустно наблюдать как умирает компания, основанная Томасом Эдисоном.

Несколько часов назад опубликован 175-страничный отчет (автор – Harry Markopolos), в котором раскрываются мошеннические схемы General Electric на сумму 38 млрд. USD (http://fm.cnbc.com/applications/cnbc.com/resources/editorialfiles/2019/8/15/2019_08_15_GE_Whistleblower_Report.pdf). Если верить авторам расследования, то масштаб злоупотреблений в General Electric не меньше, чем в знаменитом деле Enron.

На этих новостях акции компании падают сегодня более чем на 10%. С учетом того, что в последнее время дела General Electric и без того шли не лучшим образом (см. график котировок ниже), можно с высокой вероятностью предполагать скорое банкротство некогда великой компании (особенно в условиях текущей турбулентности).

Похоже, что эффективные менеджеры существуют не только в России…

Опять понеслась

- 15 августа 2019, 13:19

- |

https://www.reuters.com/article/us-usa-trade-china/china-says-has-to-take-counter-measures-to-latest-u-s-tariffs-idUSKCN1V50UZ?feedType=RSS&feedName=businessNews&utm_source=feedburner&utm_medium=feed&utm_campaign=Feed%3A+reuters%2FbusinessNews+%28Business+News%29

Американские эмитенты # 14 (отчет за 5-11 августа 2019 г.)

- 11 августа 2019, 16:11

- |

Добрый день, Коллеги!

Несмотря на волатильность на мировых фондовых рынках, мы продолжаем мониторинг отчетностей компаний, входящих в портфель наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/551778.php).

На прошедшей неделе была опубликована отчетность TransDigm Group (TDG) за 2 квартал 2019 г. (по летоисчислению компании – 3 квартал её фискального года). Финансовые показатели компании выглядят достаточно сильными: рентабельность продаж составляет 9 %, рост выручки к АППГ составил 69% (!!!), а коэффициент текущей ликвидности – 3,9х (более подробно с отчетностью можно ознакомиться здесь: https://transdigmgroupinc.gcs-web.com/static-files/4e042e0b-a3fa-445e-b3ab-30f87f2c88a1).

Столь сильный рост выручки побудил руководство компании объявить специальный дивиденд в размере 30$ на акцию, после чего котировки взлетели с 460 до 550 $ (почти на 20%). С одной стороны, это подтверждает наши прогнозы по TransDigm Group. С другой, – за взлетом неминуемо последует обратный гэп после прохождения дивидендной отсечки. Кроме того, очень сильно смущает снижение операционной эффективности эмитента: за последние 5 кварталов рентабельность продаж всегда была выше 20%, а в текущем квартале опустилась до 9%. На фоне отрицательного собственного капитала компании это дает основания полагать, что котировки ценных бумаг компании достигли своих максимумов и далее будут только снижаться. Поэтому мы исключаем TransDigm Group из списка дальнейшего наблюдения.

( Читать дальше )

Американские эмитенты # 13 (отчет за 29 июля-04 августа 2019 г.)

- 04 августа 2019, 15:04

- |

Добрый день, Коллеги!

С одной стороны, может показаться, что рассуждать о покупке акций в текущей турбулентной ситуации не имеет смысла. В то же время, существенная коррекция фондовых рынков в настоящее время не нужна никому (в первую очередь – Трампу, которого не поймут избиратели, если их портфели акций начнут обесцениваться).

Исходя из этого мы уверены, что в ближайшие дни либо появятся хорошие новости об американо-китайских переговорах, либо председатель ФРС выступит с разъяснениями о том, что он имел в виду совсем не то, чего испугались рынки, либо будет организовано иное позитивное событие, которое остановит панику на фондовых рынках.

Поэтому мы продолжаем удерживать портфель американских эмитентов и активно проводим его актуализацию у учетом отчетов за 2 квартал 2019 г. Сегодня мы подводим итоги минувшей недели и, прежде всего, кратко напомним как отчитались интересующие нас эмитенты (в порядке хронологии публикации отчетности).

( Читать дальше )

Американские эмитенты: отчеты Abiomed, MSCI и Arista Networks

- 02 августа 2019, 09:35

- |

Добрый день, Коллеги!

Несмотря на очередную эскалацию твиттера Трампа, вновь повлекшую вчера падение индекса S&P500, мы продолжаем мониторинг отчетностей компаний, входящих в портфель наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/551778.php).

Вчера отчитались некоторые из компаний, которые мы в своё время взяли на заметку, поэтому сегодня мы рады представить Вам краткую оценку их финансовых показателей за отчетный квартал.

Первой по хронологии отчиталась Abiomed (ABMD). Финансовые показатели компании выглядят неплохо: рентабельность продаж за квартал составила 43 %, рост выручки к АППГ превысил 15%, а коэффициент текущей ликвидности – 6,8х.

Более подробно с отчетностью компании можно ознакомиться здесь:

https://www.sec.gov/cgi-bin/viewer?action=view&cik=815094&accession_number=0001564590-19-027945&xbrl_type=v

В целом можно было бы ожидать положительную реакцию рынка на столь высокую операционную эффективность и уровень ликвидности эмитента. Однако, перед открытием сессии появилась информация о начавшемся расследовании против Abiomed по поводу нарушения его должностными лицами законодательства о ценных бумагах.

( Читать дальше )

Американские эмитенты: отчетность Vertex Pharmaceuticals

- 01 августа 2019, 09:02

- |

Добрый день, Коллеги!

Несмотря на невнятные действия ФРС, приведшие вчера к снижению индекса S&P500, мы продолжаем мониторинг отчетностей компаний, входящих в портфель наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/551778.php).

Вчера после закрытия рынка была опубликована отчетность Vertex Pharmaceuticals (VRTX) за 2 квартал 2019 г. Финансовые показатели компании выглядят достаточно сильными: рентабельность продаж превышает 28 %, рост выручки к АППГ составил 25% (более подробно с отчетностью компании можно ознакомиться здесь: https://www.sec.gov/Archives/edgar/data/875320/000087532019000031/ex-991_q22019.htm).

В целом Vertex Pharmaceuticals отчиталась чуть лучше, чем ожидания аналитиков. Поэтому мы продолжаем наблюдать за компанией в качестве одного из кандидатов в наш портфель, ожидая существенных новостных поводов для покупки (более подробно см. здесь:

( Читать дальше )

Американские эмитенты: отчетность Celgene и Mastercard

- 31 июля 2019, 07:33

- |

Добрый день, Коллеги!

Вчера отчитались некоторые из компаний, которые мы в своё время взяли на заметку в качестве наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/551778.php). Поэтому сегодня мы рады представить Вам краткий обзор их финансовых показателей за отчетный квартал.

В первую очередь (в порядке хронологии публикации отчетности), расскажем о Celgene (CELG), основным видом деятельности которой является разработка терапевтических средств для лечения рака и иммунологических заболеваний.

Отчетность за 2 квартал 2019 г. показала отличную динамику финансовых показателей эмитента: рентабельность продаж составила 36 %, рост выручки к АППГ превысил 15%, а коэффициент текущей ликвидности – 3,4х.

Более подробно с отчетностью компании можно ознакомиться здесь:

https://www.sec.gov/cgi-bin/viewer?action=view&cik=816284&accession_number=0000816284-19-000039&xbrl_type=v

Компания отчиталась в соответствии с ожиданиями аналитиков, и мы продолжаем удерживать её акции в нашем портфеле в надежде на рост при прояснении ситуации о слиянии с

( Читать дальше )

теги блога Воронов Дмитрий

- Akamai Technologies

- Applied Materials

- Arista Networks

- Atkore

- bitcoin

- Celgene

- China Mobile

- Crocs

- GameStop

- Incyte

- Intel

- Intuit

- IPO

- IPO 2023

- IPO 2024

- KLA

- Mail.ru Group

- P/E

- ResMed

- Robinhood

- S&P500

- S&P500 фьючерс

- Tesla

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- америка инвестиции

- американские акции

- американские эмитенты

- американский рынок

- Астра

- банки

- Белуга Групп

- брокеры

- ВВП

- водка

- вопрос

- геополитика

- Делимобиль

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- Екатеринбург

- Займер

- золото

- инвестидеи

- интел

- инфляция

- инфляция в России

- итоги дня

- Китай

- китайский фондовый рынок

- КЛВЗ Кристалл

- комиссии

- Комон

- коронавирус

- Коэффициент Грэма

- красный октябрь

- кредиты

- медь

- ММВБ

- МосБиржа

- Московская биржа

- натуральный газ

- нефть

- обзор рынка

- облигаци ЕЗ

- Облигации

- опционы

- прогноз по акциям

- прогнозы

- процентная ставка

- Русская Аквакультура

- Самолет

- Северо-Западное Пароходство

- смартлаб

- совкомбанк

- ставка ФРС США

- Сургутнефтегаз

- США

- тесла

- торговые сигналы

- трейдинг

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- ЭсЭфАй

- Яндекс