spydell

Что ожидать в пятницу от Банка России?

- 21 октября 2025, 09:56

- |

Банк России за последние два года минимум в 6 из 10 раз оказывался жестче самых отъявленных пессимистов за исключением одного раза в декабре прошлого год с тем самым историческим разворотом.

Сейчас денежный рынок закладывает 16.5%, с начала октября кривая процентная ставок сместилась в среднем на 0.4 п.п по всему диапазону в область 16.3-16.4%.

Рынок ОФЗ не показателен в последние годы, но с 13 октября произошел существенный рост облигаций со снижение доходности на 0.8-2 п.п по краткосрочным ОФЗ до года, что частично смешивается с более умеренной риторикой представителей ЦБ относительно перспектив ДКП и восстановительным импульсом на фондовом рынке после 1.5 месяца забвения и погружения на дно.

В целом, денежные и долговые рынки вполне заложили в цены сценарий 16.5% и не будет откровением снижением до 16%, однако, рынок много чего ожидал последние два года и всякий раз пролетал (последний раз на сентябрьском заседании, когда ожидания сводились к 2 п.п и более ритмичному снижению к концу года к 14-15%).

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 2 )

В попытке поиска новых денег

- 14 октября 2025, 09:19

- |

В последние годы в обществе растет потребность в поиске новых денег, но почти никто не понимает, каковы концептуальные характеристики денег и почему крипта никогда не сможет ими стать, по крайней мере, в нынешней конфигурации.

В условиях кризиса доверия происходит «бегство в ликвидность», обычно в фиатные деньги. Однако, если кризис затрагивает сами фиатные деньги, то поиск ликвидности смещается в альтернативные активы.

Криптовалюты предлагают глобальный, круглосуточный и трансграничный рынок с высокой (хотя и крайне волатильной) ликвидностью, не привязанный к какой-либо национальной юрисдикции, что многими считается, как достаточный набор характеристик для квинтэссенции суррогата денег, но это не так.

▪️Платежная функция крайне сомнительна – низкая скорость, неудобство, отсутствие гарантий, концентрация хакинга, фишинга и мошенничества, высокие комиссии на мелких платежах.

В отличие от мгновенной системы оплаты в реальной экономике, в крипте подтверждение платежа может занимать 1-60 минут в зависимости от протокола, загруженности сети и внутренних особенностей с невозможностью оспаривания платежа, если реквизиты были ошибочными или был сбой в оплате, тогда как в традиционной банковской системе все это решается.

( Читать дальше )

Почему рынок крипты долгосрочно имеет тенденцию к падению?

- 13 октября 2025, 10:50

- |

Прежде всего потому, что в крипте нет и быть не может внутренней ценности.

▪️Неограниченная эмиссия криптоскама. Практически каждую неделю биржи эмитируют очередной скам, который размывает ликвидность на рынке, т.е. в условиях ограниченных финансовых ресурсов фокус концентрации ликвидности распределяется по всему спектру цифрового мусора.

Здесь работает фундаментальный принцип, когда неограниченное предложение криптоскама, ограничивающиеся исключительно жадностью и упоростотью эмитентов, «напарывается» на крайне ограниченный спрос, генерируемый в реальной экономике.

Идея очень проста. Эмитировать скам очень просто и в любом количестве, а гененировать бабло в реальной экономике очень сложно и чем интенсивнее продуцируется криптоскам, тем ниже концентрация ликвидности на один токен (дефицитные живые деньги размазываются тонким слоем по всему многообразию этого дурдома).

▪️Неограниченное расширение предложения в рамках эмитированных токенов.

Очень наивно заблуждение, что якобы ограниченное предложение BTC создает ценность актива, ничего подобного – это наведенные галлюцинации.

( Читать дальше )

Смерть крипторынка

- 11 октября 2025, 21:09

- |

11 октября произошло редчайшее событие, точнее сказать уникальное, — в том смысле, что раньше ничего подобного не было даже близко.

Рынок крипты был уничтожен – обвал рынка составил 22.5% или около 1 трлн (в денежном выражении максимальная утилизация в истории), в процентном отношении последний раз подобное было 9 ноября 2022, в абсолютном выражении близко было 19 мая 2021.

Однако, за вычетом высококапитализированной крипты (BTC, ETH, BNB, SOL, TRX), разгром был тотальным: XRP (57%), AVAX (-70%), LINK (-65%), LTC (-60%), ADA (-66%), DOT (-77%!) и даже инфраструктурный TON был уничтожен на 80%!

В группе низко и среднекапитализированной альты разгром составлял в среднем свыше 80%, где распределение было от 70% до 92%: SUI (-83%), DOGE (-63%), WIFU (-92%) и т.д, в группе трешкоинов и скамкоинов обвал достигал 90-99%, т.е. тотальное обнуление, где отличился ATOM (-99%).

В целом, обвал рынка составил более 5 раз (-80%), если вычесть токены с капитализацией свыше 3 млрд и в 6-8 раз рухнули в группе концентрации наибольшего дерьма, поэтому общий показатель в 23% вводит в заблуждение – все намного хуже.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 72 )

Крупнейшая афера тысячелетия?

- 07 октября 2025, 09:59

- |

Цена вопроса 35 трлн, именно настолько «надрочена» избыточная капитализация американского рынка от ожиданий первичных, вторичных и третичных эффектов от потенциального применения ИИ, причем никто вообще не понимает и самое печальное, что даже понять не пытается, что вообще происходит.

Да, LLMs – это удивительное изобретение, которое позволяет «оживлять» мертвецов (с очень правдоподобной симуляцией голоса, анимацией лица и движений), создавать удивительные дипфейки, что открывает фантастические возможности в мошенничестве, генерировать бесконечные потоки мемасиков и контента, не отличимого от человеческого бреда в социальных сетях, писать душещипательные поздравительные открытки для друзей, с которыми не хочется разговаривать, и, конечно же, помогать школьникам и студентам списывать домашние задания на качественно новом, доселе невиданном технологическом уровне.

LLMs способны создавать миллионы рецептов несъедобных блюд, сочинять бездарные стихи в промышленных масштабах и убедительно доказывать в интернете, что земля плоская, используя для этого тысячи безупречно сгенерированных псевдонаучных статей.

( Читать дальше )

Экономика России в августе

- 02 октября 2025, 11:28

- |

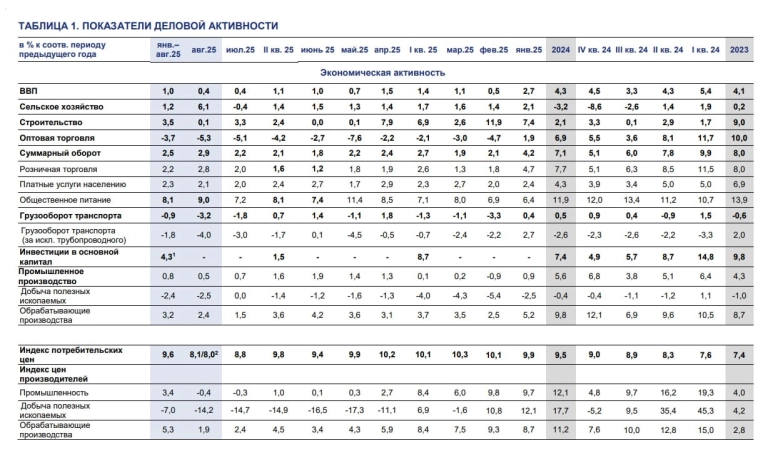

Индекс выпуска товаров и услуг по базовым видам экономической деятельности вырос на 0.22% г/г в августе после 0.27% г/г в июле, за 3м +0.6%, за 6м +0.8%,с начала года рост на 0.8% г/г.

Если оценивать с исключением сезонного эффекта, с начала года прирост минимальный в пределах 0.5% (последние 3м к 4кв24), с середины 2025 динамика в пределах статистической погрешность, т.е. формально стагнация.

Минэкономразвития оценивает рост ВВП на 0.4% г/г в августе после 0.4% г/г в июле, тогда как в 1кв25 +1.4% г/г, в 2кв25 +1.1% г/г, а за 8м25 рост составил 1% г/г, в значительной степени сформированный в сен-дек.24, тогда как по расчетам Росстата в 1П25 ВВП в минусе на 0.2% к 4кв24, а в июле-августе динамика не улучшилась.

▪️Объем строительства замедлился до 0.1% г/г после +3.3% в июле, но динамика остается очень волатильной. Основной импульс роста был сформирован в 1кв25 (+6.9% г/г), в 2кв25 уже +2.4% г/г и в среднем 2.2% в июле-августе, а с начала года рост составил 3.5% г/г vs 2.1% в 2024 и 9% в 2023.

( Читать дальше )

Влияние санкций на инфляцию и структуру издержек

- 29 сентября 2025, 12:26

- |

Скорость смягчения ДКП Банка России зависит от множества внутренних и внешних процессов, на которые Банк России не может никак влиять.

Санкции – экзогенный фактор, но сильно влияющий на структуру издержек в экономике.

Каналы воздействий санкций достаточно универсальны и не зависят от страны, на которую накладывают санкции, однако глубина воздействия сильно отличается.

Какие основные каналы воздействий санкций с точки зрения провоцирования инфляционных рисков?

▪️Валютный канал является одним из наиболее мощных и сложных механизмов инфляционной трансмиссии. Его воздействие нелинейно и зависит от конкретной структуры введенных санкций.

• Экспортные санкции и заморозка активов приводят к сокращению притока иностранной валюты, что в свою очередь провоцирует девальвация национальной валюты, оказывая влияние на стоимость импорта. Эффект переноса обменного курса на инфляцию зависит от уровня зависимости экономики от импорта и способности к импортозамещению.

• Импортные санкции: удивительно, но санкции, ограничивающие возможность страны импортировать товары, могут оказывать противоположное влияние на обменный курс – именно так было в середине 2022, когда резко сократился импорт в России на фоне высокого по тем временам экспорта. Сокращая импорт, страна уменьшает спрос на иностранную валюту.

( Читать дальше )

Проверка на прочность

- 17 сентября 2025, 08:13

- |

Либо Пауэлл держит удар и выступает профессиональным монетаристом, либо Пауэлл – дерьмо собачье, конъюнктурщик, прогнувшись под политическим давлением и личной вендеттой с персональным автографом от Трампа.

Поражение будет еще сильнее, если Пауэлл капитулирует на угрозах, по всей видимости, самого тупого, некомпетентного и слабого президента в истории США.

Да, с высокой вероятностью Пауэллу прямо или косвенно обещали «тяжелые разбирательства» сразу после мая 2026 и длительные судебные тяжбы, вероятно, даже с арестом под предлогом «коррупционного шухера» на многомиллиардной стройке ФРС – грубо говоря, разновидность паяльника в задницу.

Если полностью изолировать фактор политики, а смотреть взвешенно и объективно, баланс рисков усиливаются на двух сторонах мандата ФРС – интенсивно деградирует рынок труда (в том числе на фоне рекордного пересмотра занятости на 0.9 млн рабочих мест) при ускорении инфляции (основная концентрация тарифного воздействия будет зимой 2025/2026).

( Читать дальше )

Оценка нейтральной ставки в России

- 05 сентября 2025, 10:42

- |

Еще один термин, активно применяемый Банком России в решениях по ДКП и при коммуникациях с рынком – нейтральная ставка (ранее описывал разрыв выпуска).

Нейтральная ставка определяется как ставка, не оказывающая ни сдерживающего, ни стимулирующего воздействия на инфляцию.

Важно отметить, что это очередная ненаблюдаемая величина, поэтому ее невозможно непосредственно измерить, а можно лишь приблизительно оценить на основе набора наблюдаемых экономических показателей и их динамики.

Опишу концепцию нейтральной ставки, как ее видит Банк России в соответствии с официальным документом (выделяя важное и с минимальными изменениями):

Различают долгосрочные и краткосрочные значения нейтральной ставки. Краткосрочные ставки под воздействием циклических факторов колеблются вокруг своих долгосрочных аналогов, значения которых определяются структурными факторами.

Оценки долгосрочных равновесных ставок соответствуют ситуации, когда экономика находится на траектории устойчивого долгосрочного роста, инфляция – на цели, а инфляционные ожидания заякорены, – тогда, при поддержании ключевой ставки на уровне долгосрочной нейтральной ставки, экономика будет расти своими потенциальными темпами, а инфляция останется на цели.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- DeepSeek

- eurrub

- first republic bank

- IMOEX

- M2

- NASDAQ

- nvidia

- S&P500

- S@P500

- spydell

- ubs group ag

- акции

- акции США

- банки

- бизнес

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- денежная масса России

- денежно-кредитная политика

- деньги

- Дефицит бюджета

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- ИИ

- импорт

- инаугурация Трампа

- инвестиции

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- ликвидность

- М2

- М2 РФ

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- пошлины США

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- Торговые войны

- торговый баланс

- Трамп

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- юань

- юань рубль

- Яндекс