Finindie

Результат российского рынка акций за 6 месяцев

- 22 апреля 2022, 13:34

- |

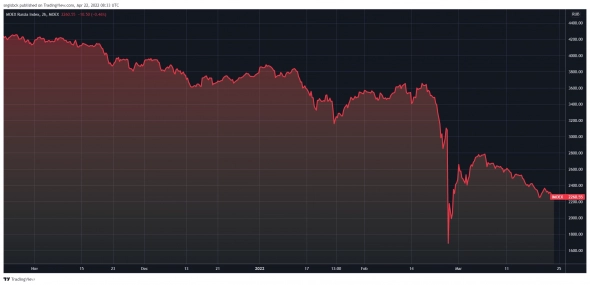

Полгода назад — в конце октября 2021 года — российский рынок акций находился на своих исторических максимумах. На рынке царил оптимизм, связанный с выходом из коронавирусного кризиса. ВВП страны за 2021 вырос на 4,7% — такого результата не было уже давно. Компании заработали очень много денег, и планировали заплатить рекордные дивиденды.

Сегодня всё совершенно по-другому, и рынок акций за полгода упал на 47%. Движение капитала парализовано, нерезиденты сидят взаперти, а дивиденды готовы платить только самые смелые и отчаянные — все остальные отменяют сейчас предыдущие решения, объясняя это тем, что сейчас — не время зарабатывать, надо сохранять бизнес всеми силами.

Я решил посмотреть на полугодовой результат отдельных компаний, результаты которых идут в расчёт индекса Мосбиржи. Я решил сгруппировать их по секторам экономики. Я делаю это не из праздного интереса — практически все эти компании есть в моём пенсионном портфеле.

( Читать дальше )

- комментировать

- 5.1К | ★4

- Комментарии ( 12 )

Илон Маск, Twitter и ядовитые пилюли

- 18 апреля 2022, 12:15

- |

Возможно, вы уже слышали, что Илон Маск — самый богатый человек на планете с состоянием около 220 миллиардов долларов — раскрыл информацию о своём владении долей компании Twitter, равной 9,2%. Это огромная доля, стоимость его акций $TWTR составляет примерно $3 млрд. Илон вмиг стал крупнейшим акционером компании (мы не считаем Vanguard — просто потому что это коллективные деньги американских пенсионеров, а не какой-то частный фонд).

Маску этого оказалось мало, и он опубликовал официальное предложение о выкупе всех акций компании с рынка по $54 — это примерно на 35% выше, чем цена его изначальной покупки.

Казалось бы, акционерам Twitter радоваться надо! +35% на ровном месте, и можно по хорошей цене продать акции не самой успешной в финансовом отношении компании. Но в пятницу состоялось заседание совета директоров, на котором было принято очень редкое решение, у которого в мире корпоративных финансов есть громкое название — Poison Pill (ядовитая пилюля).

( Читать дальше )

Поставьте 2FA на Госуслугах - это архиважно

- 17 апреля 2022, 11:35

- |

Ситуация произошла ещё в середине февраля. Сидел вечером за компьютером, и вдруг пришло письмо о том, что сформирована запрошенная справка о перечне бюро, в которых хранится моя кредитная история. Я удивился, т.к. никаких заявок не оставлял. Сразу же появились плохие предчувствия. Заглянул в одно бюро из тех, которые фигурировали в справке. Увидел там неутешительную информацию: кредитный рейтинг 712 (ранее был 800+) и странный показатель: «Наличие отказов: 58%».

Скачал отчёт по кредитной истории, и увидел там две попытки взять микрокредит на 10'000₽ в МФО в сентябре и в ноябре 2021 года с отказом в выдаче, а также запрос кредитной истории от МТС-Банка, с которым я никогда никаких дел не вёл. Стало очевидно, что меня взломали на Госуслугах.

Пошёл в Госуслуги, и на страничке Профиль -> Безопасность -> Действия в системе увидел, что у меня здесь проходной двор! Есть входы с IP из Кировской области, из Уфы, и откуда только нет. На вкладке «Моб. приложения» увидел, что я залогинен помимо своего устройства ещё и с некоего iPhone SE, и еще пары устройств. И всё берёт своё начало в сентябре 2021.

( Читать дальше )

- комментировать

- 13.6К |

- Комментарии ( 46 )

Антихрупкий Тинькофф

- 14 апреля 2022, 15:48

- |

Если Тинькофф Групп выкарабкается из всего этого дерьма без блокирующих санкций со стороны США, ЕС, Великобритании, то я могу позволить себе смелое заявление: компания будет бенефициаром текущего кризиса. Насколько это возможно для банка — быть бенефициаром финансового и экономического кризиса в стране. Не лучше экспортеров удобрений, но лучше, чем финсектор в среднем — ну вы поняли. Сейчас объясню свою позицию:

▪️ На горизонте 1 месяца возможен шестой пакет санкций, в том числе, против ещё каких-нибудь российских банков. На ум приходят РСХБ, Газпромбанк (госучастие) и, может быть, МКБ — просто за компанию и потому что крупный по активам (найдут какое-нибудь кредитование ВПК как у Альфы).

▪️ Вероятность Тинькофф попасть в SDN-лист США и получить asset freeze в UK/EU — невысокая. Несмотря на популярность среди физлиц, у компании очень скромные активы (скромное 14 место, 1,2 трлн активов — в 33 раза меньше Сбера и в 16 раз меньше ВТБ), а судя по санкционным пресс-релизам там смотрят на величину и состав активов.

▪️ Снижает вероятность попадания под санкции и структура владения — банк с прошлого года не имеет четко выраженного «хозяина». Олег Тиньков избавился от части акций, и теперь владеет хоть и крупной, но не контролирующей долей. Компания как бы ничья, «народная». Огромное количество иностранного капитала в структуре владения.

▪️ Если Тинькофф санкции обойдут стороной, то медленно но верно он продолжит консолидировать клиентов-физлиц, уходящих от банков под санкциями. Сейчас кажется, что ничего страшного нет, и можно продолжать пользоваться услугами Сбера, ВТБ, Альфа или Открытия. Но с течением времени то здесь, то там в обслуживании будут появляться ограничения (не оплатить подписку, не сделать SWIFT, не получить какую-то услугу). Да тупо приложение не скачать! А под боком удобный онлайн-банк, так зачем страдать.

▪️ У Тинькофф ставка на молодую аудиторию. Всё чаще встречаю подростков, расплачивающихся Junior'ом. Все без исключения знакомые люди в возрасте до 25 лет — клиенты Тинькофф. Этот аргумент вам может показаться наивным и глупым, но мы — миллениалы, зумеры — повзрослели, и у нас появились деньги. И нас нельзя недооценивать. Тот, кто владеет молодой аудиторией — владеет будущим.

( Читать дальше )

Заморожено 117000 долларов. Собрал бинго

- 13 апреля 2022, 12:06

- |

Вокруг меня всегда было много хейта и злорадства, и я уверен, что от прочтения этого поста несколько десятков пользователей Смарт-Лаба получат удовольствие. Не вижу причин в этом удовольствии им отказывать.

Я провёл ревизию портфеля. В итоге выделил целых 7 категорий заблокированных активов. У каждой категории своя уникальная комбинация причин и контрагентов. Разморозка одной категории необязательно повлечёт за собой разморозку другой. Мне почти удалось собрать «бинго» — есть редкие категории, которые не были представлены в моём портфеле (например, немецкие акции за евро или бумаги с внебиржевой секции СПБ Биржи). А все основные я собрал.

( Читать дальше )

Главный индикатор предстоящего кризиса - сработает ли на этот раз?

- 04 апреля 2022, 19:10

- |

Государственные облигации США являются самым надёжным инструментом для инвестиций в современном мире и точкой отсчёта в системе координат инвестиционных рисков. Это констатация факта, как бы вы к нему ни относились, и как бы много вы ни слушали в телевизоре, что американскому госдолгу скоро наступит конец. У Гольдманов, Морганов и прочих рептилоидов Первый канал не настроен, так что они продолжают дико скупать американский госдолг. Да что там рептилоиды — даже пресловутый замороженный золотовалютный резерв (точнее, долларовая его часть) лежит преимущественно в виде американских гособлигаций.

Доходность этих гособлигаций может служить индикатором настроения самых крупных мировых инвесторов. Как это работает: объясняю на пальцах.

Чем дальше дата погашения облигации, тем больше доходности она даёт. Здесь всё понятно на интуитивном уровне: если ты даёшь деньги в долг на больший срок (например, на 10 лет), то ты берёшь на себя больше риска, чем если бы ты дал деньги в долг на небольшой срок (например, на 2 года). А значит, ты рассчитываешь на большую доходность, когда даёшь свои деньги надолго. Так оно и есть

( Читать дальше )

AT&T - что делать с акциями?

- 31 марта 2022, 16:16

- |

О том, что AT&T планирует важное корпоративное событие, известно уже примерно полгода. Компания планирует отделить от себя WarnerMedia — entertainment-сегмент, занимавшийся производством фильмов, телеканалами (к примеру, CNN), а также стриминговой платформой HBO. Этот кусок бизнеса должен слиться с другой публичной компанией — Discovery. В результате должен образоваться новый медиа-холдинг Warner Bros. Discovery.

Так вот — это всё должно произойти уже 5 апреля. И я, если честно, как-то запоздал с реакцией. Вот что я вижу:

▪️ У меня на данный момент 42 акции AT&T, которые даже с учётом высоких дивидендов показывают сейчас результат -8%. Что, впрочем, не так важно — AT&T занимает скромные 0,65% в портфеле американских акций;

▪️ Акции в данный момент разделены между двумя брокерами: 16 штук у Тинькофф (торги открыты), 26 штук у Открытия-Палаты (торги недоступны);

▪️ Корпоративный сайт AT&T для инвесторов с российского IP не открывается: Access Denied. В общем-то без разницы, но осадочек неприятный остался;

▪️ Судя по информации о корп. событии, инвесторы получат примерно по 0,24 акции $WBD за каждую акцию $T;

▪️ Зная, что российские депозитарии не поддерживают дробные акции, и на практике чаще всего происходит округление к ближайшему целому, я могу рассчитывать на 4 акции в Тинькофф и на 6 акций в Открытии-Палате;

▪️ Ввиду того, что мосты с Euroclear по-прежнему разведены, я не ожидаю начисления акций до устаканивания ситуации (могут пройти годы);

▪️ При этом, на цене оставшихся акций $T данное корп. событие отразится сразу же: она снизится пропорционально выделяемой доле.

( Читать дальше )

Российский Lehman Brothers: УНИВЕР КАПИТАЛ. Продолжение

- 30 марта 2022, 10:26

- |

Сегодня я расскажу о том, как развивается эта история (спойлер: по худшему сценарию).

В попытке разобраться в ситуации мне помогли материалы Forbes и один из пострадавших клиентов «Универа» — за что им спасибо.

24 марта (на следующий день после публикации предыдущего поста) стало известно, что Национальный Клиринговый Центр (НКЦ, является частью Мосбиржи) продолжил продавать активы клиентов брокера «Универ Капитал». Как и ожидалось, после российских гособлигаций (ОФЗ) под нож пошли еврооблигации.

( Читать дальше )

Яндекс

- 29 марта 2022, 16:12

- |

Сегодня после длительного перерыва возобновились торги акциями компаний с иностранным происхождением: Яндекс, VK, Х5 Ритейл, Тинькофф, Полиметалл, Глобалтранс, Озон, Фикс Прайс.

В октябре 2018 года прошла информация, что Сбербанк хочет купить контрольный пакет акций Яндекса, и акции компании упали более чем на 20%. Я тогда покупал акции по 1800-2000₽.

В октябре 2019 года депутат Горелкин внёс в Думу законопроект о запрете иностранцам владеть крупными пакетами акций в компаниях, связанных со значимыми интернет-ресурсами. Акции Яндекса рухнули более чем на 20% за день. Я немного подождал, и купил акции по 2070₽.

В марте 2020 года случился ковид, и в принципе все акции рухнули. Акции Яндекса не стали исключением, упав на 26% от пиковых значений. Я тогда тоже недолго думая докупил немного акций по 2540₽.

В 2020-2021 годах тоже было множество разных потрясений и испытаний, я продолжал покупать. Я покупал дорого, рынок российских акций наполнялся оптимизмом, а мой план не предполагал длительных выжиданий. Так что средняя цена выросла до 3600₽.

( Читать дальше )

Судьба БПИФ с иностранными активами от ВТБ

- 22 марта 2022, 11:35

- |

Очень многие долгосрочные инвесторы хотя бы часть своего портфеля держали (и продолжают держать) в БПИФ от управляющей компании «ВТБ Капитал Управление активами». Оно и понятно — фонды были хорошие, комиссии — одни из самых низких на рынке. Несмотря на свою очень упоротую стратегию по ручному копированию (сэмплированию) индексов акций, я тоже нахожусь с вами в одной лодке. У меня тоже куплен фонд от ВТБ на евробонды — VTBU. Я покупал его в своё время на $1000, текущая стоимость неизвестна — базовый актив (еврооблигации российских компаний) не торгуется уже почти месяц.

И всех нас интересовала судьба фондов после попадания управляющей компании под блокирующие санкции. Мне виделось всего два варианта развития событий:

1). Продажа активов, составляющих фонд, с последующим закрытием БПИФ и распределением вырученных при продаже денежных средств среди держателей паёв.

2). Передача полномочий по управлению фондами другой управляющей компании.

Вчера на сайте УК «ВТБ Капитал Управление активами» опубликованы официальные документы, свидетельствующие о том, что пошли по второму пути. Фондами с иностранными активами внутри будет управлять УК «РСХБ Управление Активами». Что это за фонды? Давайте я для вас их перечислю:

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс