Северсталь

Северсталь!

Важный период у бумаги.

Оставить без внимания не могла.

⠀

Северсталь — вторая по выпуску стали металлургическая компания в РФ. Собственные горнорудные активы на 130% обеспечивают CHMF железной рудой и на 80% коксующимся углем. В результате у CHMF самая высокая операционная маржа в отрасли: 34,5%.

⠀

У компании устойчивый баланс: отношение долга к капиталу на приемлемом уровне 75%, чистый долг / EBITDA 0,52х (норма <2х), операционная прибыль превышает процентные расходы в 33 раза.

⠀

Доля продукции с высокой добавленной стоимостью (листовая и рулонная сталь, арматура, металлоконструкции и изделия) в общем объеме производства 43%. Компания стремится к её увеличению, реконструируя и создавая новые мощности. Для этого CHMF реализует амбициозную инвестпрограмму, которая обеспечит рост EBITDA на 10-15% ежегодно до 2025 г.

⠀

Сильные операционные показатели, а также ралли цен на сталь и железную руду обеспечат Северстали высокие финансовые результаты в 1-м полугодии 2021 г. Однако многие позитивные факторы уже в цене и в отличие от прошлых лет, сегодня бумаги CHMF нельзя назвать недооцененными.

⠀

Исходя из прогноза FCF-2021 в размере ₽120 млрд (Х2 к 2021 году), компания торгуется с форвардным P/FCF 12,3х. Это недорого по сравнению с западными аналогами, но немало для российского рынка, где прямо сейчас можно купить акции некоторых “блю чипс” значительно дешевле.

⠀

Рост котировок в долгосрочном периоде возможен по мере завершения инвестпрограмм и увеличения выпуска продукции, на что может потребоваться время.

⠀

В кратно- и среднесрочной перспективе на котировки Северстали может оказать давление снижение цен на сталь в Китае (поставщик № 1 в мире) и в Европе, которые потеряли с апрельских максимумов ~22% и 11% соответственно.

⠀

Кроме этого, настораживает административный фактор: правительство “неровно” дышит к высоким доходам частного бизнеса в стране, и металлурги не исключение. Это вылилось проверкой ФАС с перспективой наложения на #CHMF оборотного штрафа ($820 млн), угрозой введения прогрессивного налога на прибыль и добровольно-принудительными скидками на стальную продукцию в размере 25-30% для инфраструктурных объектов.

⠀

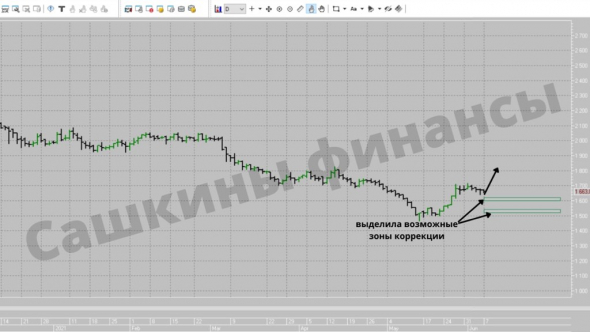

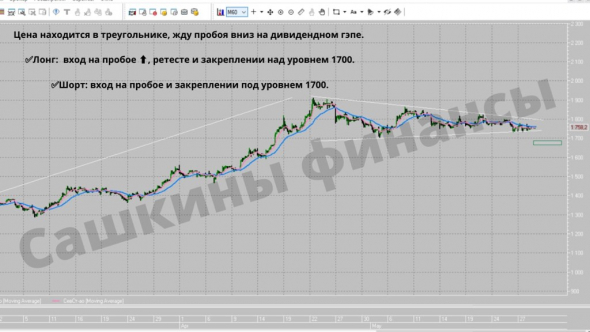

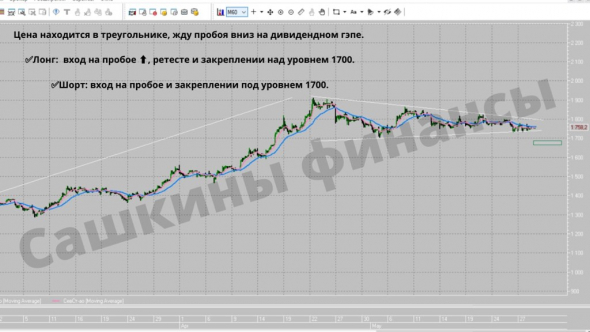

Сегодня бумаги

CHMF будут торговаться уже без финальных и промежуточных дивидендов в размере 83,04р (36,27+46,77). Дивгеп небольшой (4,1%) и обычно бумаги Северстали такие разрывы закрывают очень быстро.

⠀

В отсутствие негатива на мировом и российском фондовых рынках и удержания котировок стали на текущих уровнях, акции имеют шанс на закрытие постдивидендного гэпа, или большей его части.

⠀

В случае продолжения снижение цен на сталь на фоне увеличения предложения со стороны китайских металлургов, а также дальнейшего давления российских властей, можно ожидать снижение котировок в диапазон 1580-1610!

Авто-репост. Читать в блоге

>>>