Александр Кашин

Пенсионный портфель май 2023

- 31 мая 2023, 19:50

- |

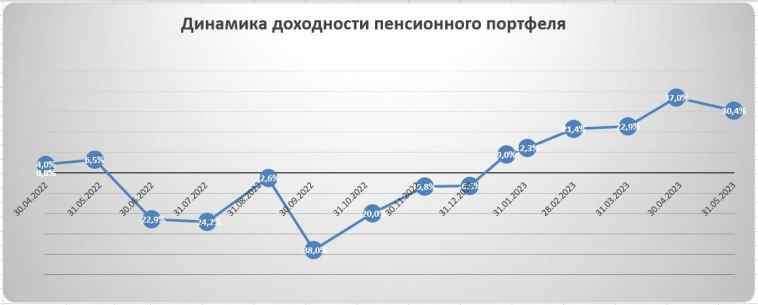

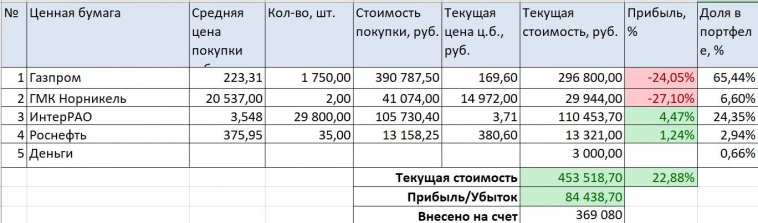

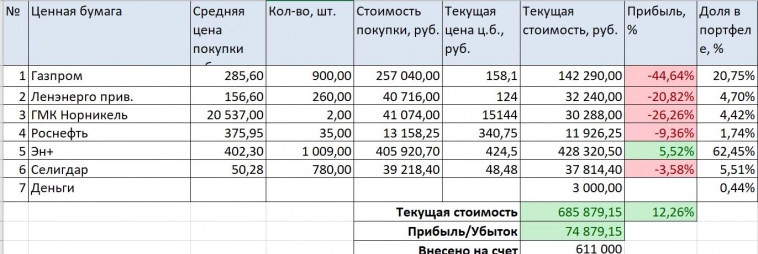

Портфелю 1 год и 2 мес. В мае индекс Мосбиржи вырос, доходность же моего портфеля снизилась вследствие падения акций Газпрома из-за невыплаты ожидавшихся рынком дивидендов.

В мае поступили дивиденды от БСП, я их вывел. Новых взносов не было.

( Читать дальше )

- комментировать

- 793

- Комментарии ( 0 )

Пенсионный портфель. Апрель 2023. Продажа ИнтерРАО и покупка БСП

- 28 апреля 2023, 22:43

- |

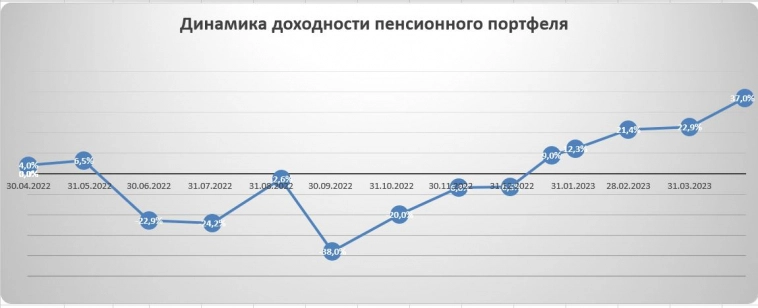

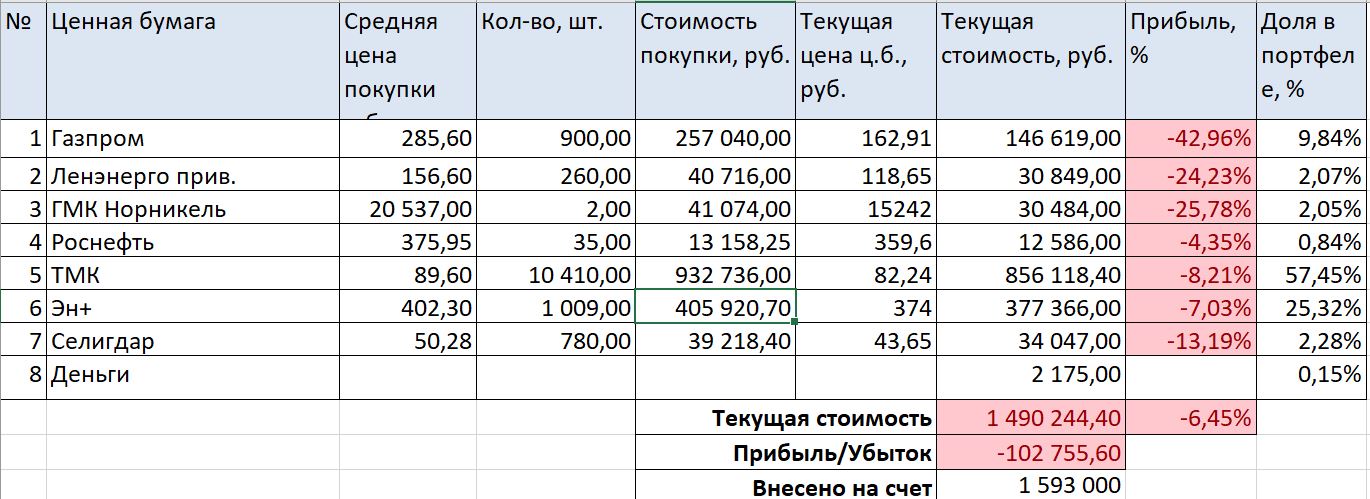

Пенсионному портфелю 1 год 1 мес. В апреле наш рынок стоял на месте и даже немного снизился. Мой портфель немного подрос. Взносов не было.

У меня оставалась небольшая сумма в акциях Роснефти: продал ее на росте, так как наращивать данную бумагу пока не планирую. Вместо нее я купил еще одну акцию ГМК Норникель.

Текущий портфель портфель представлен ниже. Цены вчерашние: они автоматически обновляются, лень подтягивать на день поста, разница небольшая. Решил структуру портфеля публиковать в середине поста, а не в начале, чтобы пролистывали и больше читали.

( Читать дальше )

Мечел и Газпром. Падение акций в феврале 2022. Психологический разбор ошибок

- 06 апреля 2023, 18:19

- |

В этой статье разберем мои правильные действия и ошибки осенью 2021 — феврале 2022 с точки зрения психологии и извлечем уроки. Если вы будете их применять, то сохраните свой капитал и улучшите доходность. Психология — это 80% успеха в инвестициях. Постигнуть рынок можно лишь узнав самого себя.

Мечел пр.Начнем мы с Мечела прив. В его акциях я сидел давно, порядка 3-х лет, со 100 руб. В этот период был и длительный боковик, сопровождающийся плохими производственными новостями, и падение акций на 40%. Все это я выдержал, высидел. Однако измотал он нервы порядком, было ощущение, что его менеджменту стабильно не везет и у него ничего не получается. К тому же из-за высокого долга Мечел продал крупнейшее Эльгинское месторождение угля, как раз перед ростом цен на уголь — вот неудача. И неожиданно в 2021 цены на металл и уголь резко пошли вверх, а Мечел стал получать сверхприбыль. Акции Мечела резко выросли со 100 до 300 руб. осенью 2021, моя прибыль составляла 200%.

Урок 1. Высиживай идею, не продавай быстро.

( Читать дальше )

Пенсионный портфель март 2023. Продажа Гонконгских акций. Покупка ИнтерРАО

- 31 марта 2023, 19:53

- |

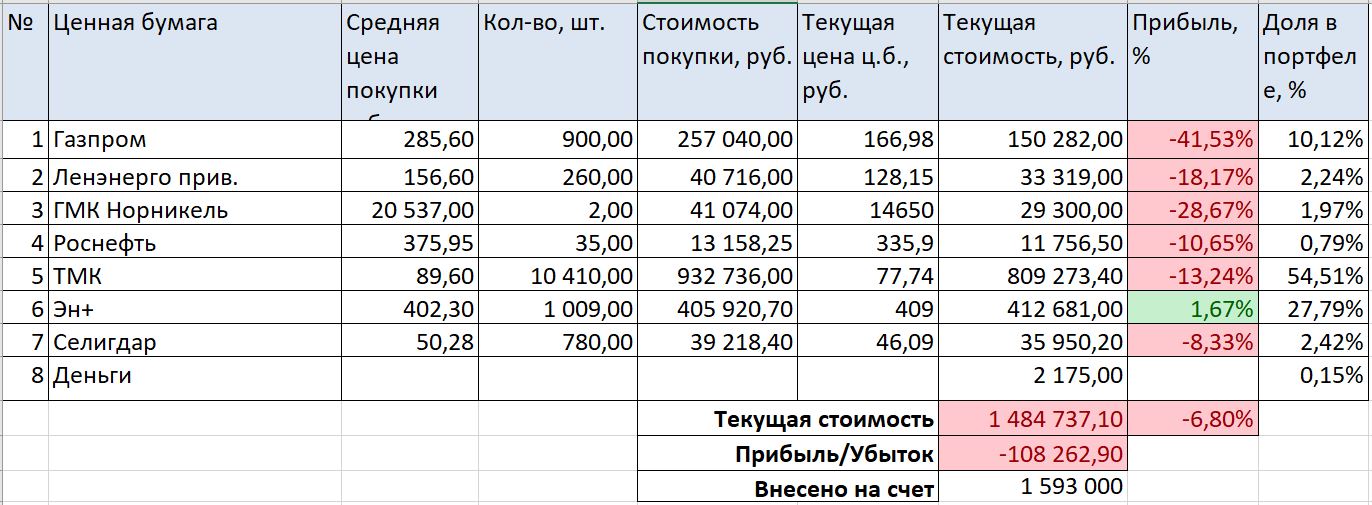

Портфелю 1 год. За прошедший месяц индекс Мосбиржи подрос, и мой портфель тоже.

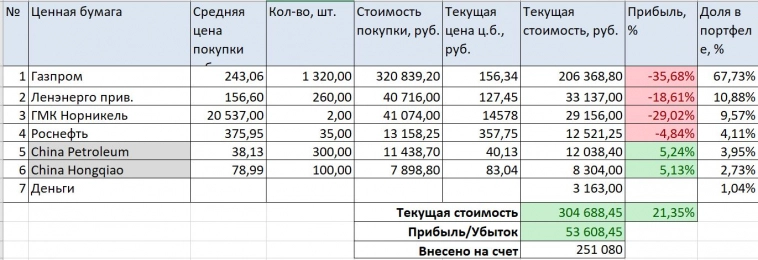

Операции в портфелеВ марте мне повезло: Тиньков вдруг разблокировал гонконгские акции и я их с облегчением продал. А те, кто инвестировал через указанного брокера в американские акции, еще видимо ждут. Больше в иностранщину: ни-ни.

На вырученные средства, а также небольшие доп. взносы я докупил немного Газпрома. Считаю его перспективной и откровенной акцией, цена которой 220, а дивиденды 20-25 руб. Моя средняя цена стала ниже, и это хорошо.

Внес новые деньги в портфель и купил ИнтерРАО. Причина — отличные дивиденды, почти 8%, и уже скоро.

Портфель понемногу растет. Поясню, почему часть бумаг красная, а доходность портфеля — зеленая. Потому что я вынимал из него деньги.

( Читать дальше )

Пенсионный портфель февраль 2023. Конец истории с гонконгскими акциями

- 28 февраля 2023, 21:57

- |

Пенсионному портфелю 11 мес. За прошедший период индекс Мосбиржи почти не изменился. Мой портфель немного подрос.

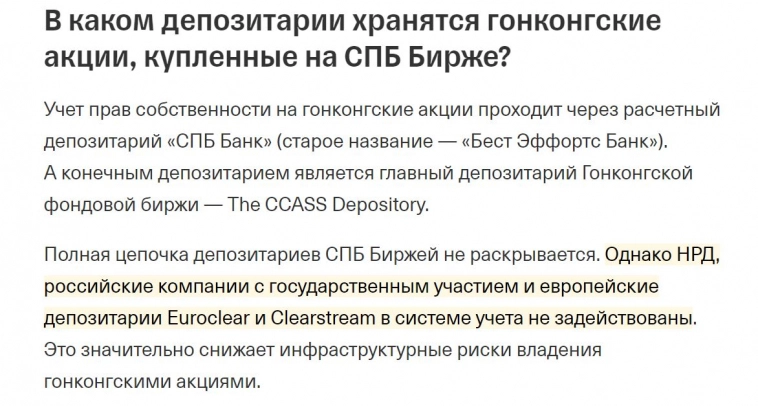

В феврале решил я поэкспериментировать, поддавшись рекламе, и купил через брокера Тиньков гонконгские акции. Ведь что утверждала реклама:

( Читать дальше )

Пенсионный портфель январь 2023. Продажа ТМК и вывод средств

- 01 февраля 2023, 20:24

- |

Пенсионному портфелю 11 мес. Напоминаю, что прошлый проект — портфель на ИИС, я вел 7 лет: с 2015 по 2022, сейчас акции в нем заморожены в НРД. В январе 2023 рынок мосбиржи вырос немного, и мой портфель тоже. Я продал ТМК и вывел деньги, подробнее ниже.

Акции ТМК покупались мною под дивиденды. Но их покупка не была долгосрочным проектом, а изначально планировалась для вывода средств из пенсионного портфеля. Просто деньги оказались в том брокере, в котором велся пенсионный портфель. В целом я закрываю ими плечо в другом — основном портфеле, почти закрыл. Получив дивиденды по ТМК первый раз дивиденды — осенью, я подумал: отличная бумага! А потом ТМК решил заплатить их второй раз уже в январе 2023, — вообще супер. Но дожидаться их получения я не стал, потому что бумага очень волатильная (имеющий уши да услышит). В общем продал по 96 руб., почти на пике, и вывел 982 тыс. руб. Покупал я акции где то по 91 руб. + осенние дивиденды.

( Читать дальше )

4 вида инвесторов на рынке: фундаменталист, накопитель, спекуль, рисковик

- 09 января 2023, 18:52

- |

Image by pch.vector on Freepik

Image by pch.vector on FreepikВсе слышали, что зарабатывать на бирже просто, но не все знают как, поэтому часто оставляют там все, что принесли. Давайте же разберем стратегии, которые применяют успешные и не очень инвесторы.

ФундаменталистыЭто крепкие парни — профессионалы, которые разобрались, как работают бизнесы компаний и сколько они стоят по справедливости. Если видят, что на бирже акции стоят дешево, то покупают, рассчитывая, что со временем справедливость восторжествует и они получат гешефт.

Уверенные в своих силах, фундаменталисты строят концентрированные портфели из 1-5 акций: а зачем диверсифицировать, если знаешь как оценивать бизнес, если разобрался..

( Читать дальше )

Пенсионный портфель декабрь 2022

- 01 января 2023, 13:00

- |

Пенсионному портфелю 10 месяцев. Еще год не прошел, поэтому сравнивать с индексом Мосбиржи рано. Да и в целом сравнение с индексом и результатами других людей — плохая процедура, которая многих инвесторов приводит к избыточной активности на рынке, плечам и, как следствие, маржинколам. Лучше всего себя не сравнивать с другими, потому что каждый индивидуален и имеет свою судьбу. Если уж хотите сравнивать, то себя — с собой прошлым, стали ли вы лучше. А по рынку — если доходность положительная, дивиденды платят — то хорошо, и не важно, обыграли ли вы индекс или нет.

Главное — чтобы положительная доходность была, и подольше, желательно годами, и ошибок больших не сделать. Тогда акции, которые в целом обыгрывают инфляцию на длительных промежутках времени, сделают свое дело и в вашем портфеле.

Вкладывать ли в индексный портфель или выбирать акции — определяется не только доходностью, но и целями инвестирования. Хотите побольше дивидендов — выбирайте дивидендные акции, а индекс вам, как правило, даст меньшую дивидендную доходность. Хотите более быстрый рост капитала — концентрируйте портфель в 3-5 недооцененных акциях или акциях роста.

( Читать дальше )

Пенсионный портфель ноябрь 2022

- 04 декабря 2022, 12:09

- |

Портфелю 9 мес. В ноябре 2022 индекс Мосбиржи остался на месте. Внес в портфель дополнительные средства, закрыл плечо и купил Эн+.

В прошлом месяце я писал про свой долг по НДФЛ перед налоговой. Пришлось продать объект недвижимости, чтобы его погасить. Жалко, но приходится расплачиваться за азарт.

Также с остатка денег погасил плечо в пенсионном портфеле (140 тыс. руб.) и купил акции Эн+. Думаю, что акция весьма перспективная.

Про доходность пока сложно что-то сказать, потому что я сначала вынимал средства из портфеля, потом вносил обратно. Доходность портфеля можно будет узнать только когда пройдет хотя бы год — по ср. геометрической формуле процентов. Распределение акций в портфеле такое:

( Читать дальше )

О том, как налоговая доначислила НДФЛ с 1 декабря

- 18 ноября 2022, 18:37

- |

https://morguefile.com/p/982522

https://morguefile.com/p/982522Как известно, с 2021 года введена прогрессивная ставка НДФЛ: с доходов, превышающих 5 млн. руб. за год, нужно уплачивать налог 15%. Мало кто ожидал, что несмотря на то, что все налоги были уплачены брокерами в течение года, ФНС будет суммировать все доходы за 2021 год (зарплату + дивиденды + доходы от продажи акций), и выставлять инвесторам дополнительный налог, который подлежит уплате до 1 декабря 2022. Рассмотрим историю вопроса и соответствует ли закону такая практика.

Что говорит ст. 225 НК РФОна говорит о том, что НДФЛ начисляется с суммы налоговых баз.

1. Сумма налога при применении налоговой ставки, установленной пунктом 1 статьи 224 настоящего Кодекса, исчисляется в следующем порядке:

( Читать дальше )

теги блога Александр Кашин

- 100$

- ebitda

- ETF

- FXMM

- Mosaic

- Nasdaq 100

- QQQ

- REIT

- S&P500

- S&P500 фьючерс

- активное инвестирование

- активные инвестиции

- акции

- акции США

- апартаменты

- Арсагера

- АФК Система

- башнефть

- богатство

- валютная переоценка

- вебинар

- ВТБ

- выкуп акций

- Газпром

- делистинг

- денежный поток

- десятикратники

- дивиденды

- долгосрочная идея

- Заработок

- золото

- ЗПИФ недвижимости

- иис

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- индексные инвестиции

- индексный портфель

- иностранные акции

- инфляция

- ИПК

- ипотека

- итоги года

- итоги месяца

- Книги

- кризис

- криптовалюта

- Мечел

- миноритарии

- Миноритарные акционеры

- МКБ

- мрск

- МРСК Центра и Приволжья

- налоги

- налоговые льготы

- Налогообложение на рынке ценных бумаг

- начинающий инвестор

- НДФЛ

- недвижимость

- нкнх

- НПФ

- Облигации

- обучение инвестициям

- ОМС

- основы инвестирования

- оффтоп

- падение акций

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- пенсионный портфель

- Пенсия

- Пик

- пифы

- портфель инвестора

- привилегированные акции

- протек

- психология

- психология инвестора

- распределение активов

- рецензия

- Роснефть

- российские акции

- русал

- сбербанк

- спекуляции

- стопы

- трейдинг

- усреднение цены

- Финансовая грамотность

- финансовая пирамида

- финансовый анализ

- финансовый план

- ФСК Россети

- фундаментальный анализ

- Шадрин

- экономические циклы