boomin

Главное на рынке облигаций на 19.08.2024

- 19 августа 2024, 13:46

- |

- «Простая еда» зарегистрировала дебютный выпуск облигаций серии 001P-01 на Московской бирже. Ценные бумаги включены в Третий уровень и Сектор роста. НКР в августе присвоило эмитенту кредитный рейтинг на уровне BB.ru, прогноз — «стабильный».

- МФК «Быстроденьги» планирует начать размещение облигаций серии 002Р-07 22 августа. Регистрационный номер — 4B02-07-00487-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Выпуск предназначен для квалифицированных инвесторов и будет размещен по закрытой подписке. Поручителем выступит МКК «Турбозайм». Ориентир ставки 1-го купона — 24-25% годовых. Купоны ежемесячные. По выпуску предусмотрены ковенанты: бумаги можно будет предъявить к досрочному погашению в случае распределения между участниками эмитента более 75% годовой чистой прибыли, если капитал компании до принятия такого решения или в результате такого решения имеет значение 500 млн рублей и менее; а также если эмитент нарушит срок раскрытия бухгалтерской (финансовой) отчетности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 16.08.2024

- 19 августа 2024, 11:41

- |

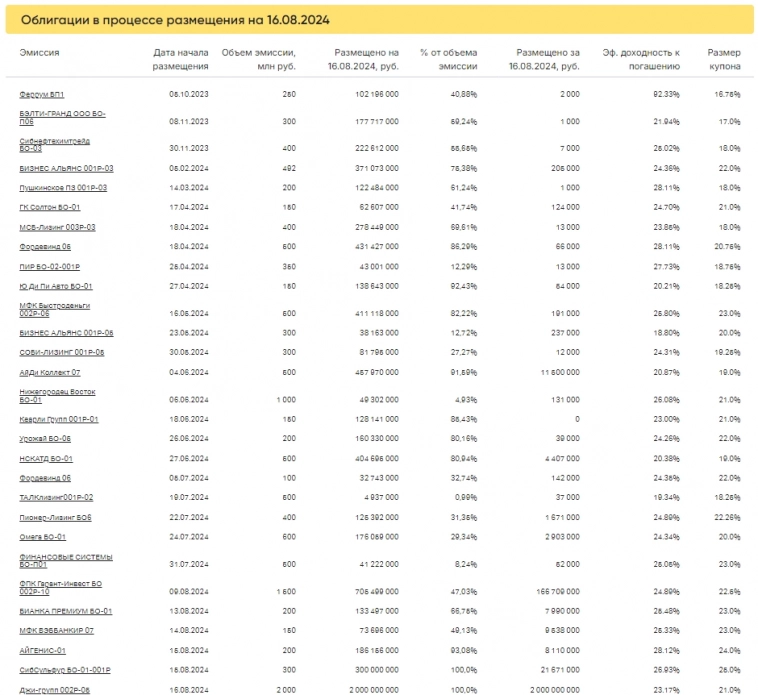

Коротко о торгах на первичном рынке

16 стартовало размещение трехлетних облигаций Джи-групп 002P-05. Выпуск объемом 2 млрд рублей был полностью размещен в первый день торгов за 1 354 сделки, средняя заявка 1 млн 477, 1 тыс. рублей.

Завершилось размещение выпуска СибСульфур БО-01-001P объемом 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 444 выпускам составил 1208,2 млн рублей, средневзвешенная доходность — 19,42%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Производитель средств детской гигиены ООО «Нэппи Клаб» готовится к выходу на Биржу

- 16 августа 2024, 12:48

- |

ООО «Нэппи Клаб» реализует товары под собственным брендом NappyClub для беременных женщин и родителей с 2017 года. Эмитент готовится к размещению — выпуск находится на регистрации. Расскажем коротко и емко о новичке облигационного рынка.

Чем занимается эмитент?

ООО «Нэппи Клаб» успешно развивается на рынке более 6 лет и реализует товары под собственным брендом NappyClub для беременных женщин и родителей детей до трех лет: детская и женская гигиена, косметика и бытовая химия, детская одежда, посуда и игрушки. Также компания предлагает информационные и образовательные онлайн продукты, и другие сопроводительные услуги для целевой аудитории.

Уникальная бизнес-модель:

ООО «Нэппи Клаб» предоставляет потребителям качественные товары, обходясь без содержания производственных цехов и закупа оборудования. Продукция производится на контрактной основе заводами Китая и России по технологическим картам эмитента, который контролирует качество изделий.

ООО «Нэппи Клаб» использует исключительно онлайн каналы продаж: собственные сайт и приложение, маркетплейсы. Благодаря экономии на аренде помещений и оборудования, отсутствию оффлайн ритейла с отсрочками и дорогой логистикой, компания реализует товары по ценам на 5-15% ниже, чем у конкурентов.

( Читать дальше )

Главное на рынке облигаций на 16.08.2024

- 16 августа 2024, 12:12

- |

- Сегодня, 16 августа, «Джи-групп» начинает размещение трехлетних облигаций серии 002Р-05 объемом 2 млрд рублей. Регистрационный номер — 4B02-05-10609-P-001P. Бумаги включены во Второй уровень котировального списка и предназначены для квалифицированных инвесторов. Ставка купона переменная: КС + 3% годовых. Купоны ежемесячные. Организаторы — БКС КИБ, Газпромбанк и ИБ «Синара». «Эксперт РА» в мае 2024 г. повысил кредитный рейтинг эмитенту до уровня ruA- со стабильным прогнозом.

- АКРА подтвердило кредитный рейтинг «Сибирского КХП» на уровне BB(RU), прогноз по рейтингу — «стабильный».

- АКРАподтвердило кредитный рейтинг «Частная пивоварня «Афанасий» на уровне BBB(ru), прогноз «стабильный».

- НРА подтвердило кредитный рейтинг «Реиннольц» на уровне «BB-.ru» и изменило прогноз с «развивающегося» на «стабильный».

( Читать дальше )

Итоги торгов за 15.08.2024

- 16 августа 2024, 12:03

- |

Коротко о торгах на первичном рынке

15 августа стартовало размещение трех выпусков.

Полуторагодичный выпуск облигаций АЙГЕНИС-01 объемом 200 млн рублей был размещен на 178 млн 046 тыс. рублей (89,02% от общего объема эмиссии).

Выпуск СибСульфур БО-01-001P объемом 300 млн рублей был размещен на 278 млн 329 тыс. рублей (92,78% от общего объема эмиссии).

Пятилетние облигации С-ПРИНТ 001Р-02 объемом 150 млн рублей был полностью размещен за 692 сделки, средняя заявка 216, 7 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 441 выпуску составил 1822,2 млн рублей, средневзвешенная доходность — 18,87%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

ООО «Транс-миссия» подвело итоги безотзывной оферты по выпуску БО-01

- 15 августа 2024, 12:39

- |

В эту среду, 14 августа 2024 года, эмитент выкупил облигации, предъявленные инвесторами к приобретению в рамках плановой безотзывной оферты по выпуску ТаксовичкоФ-БО-01. Владельцы облигаций предъявили 1 136 бумаг, заявки были исполнены в полном объеме.

В процессе реализации плановой безотзывной оферты по выпуску ТаксовичкоФ-БО-01 (RU000A104K11, № 4B02-01-00447-R от 17.02.22) эмитент решил поднять ставку купонного дохода с 16% до 22,75%. Новая ставка будет действовать до конца срока обращения выпуска — 27 января 2026 года.

Также с 4 октября 2024 года, в 32-й купонный период, ООО «Транс-миссия» начнет выплачивать владельцам облигаций амортизацию — погашать по 2% от номинальной стоимости бумаг до 44 купонного периода включительно. С 45 по 47 купонные периоды амортизация составит 3% от номинала. В дату окончания 48 к. п. компания погасит остаточную стоимость номинала — 65%.

В рамках текущей оферты, запланированной на этапе размещения выпуска, инвесторы могли предъявить бумаги к приобретению с 30 июля по 5 августа 2024 года. Оферта являлась безотзывной, поэтому эмитент был обязан выкупить все поданные бумаги, выплатив их номинальную стоимость и накопленный купонный доход.

( Читать дальше )

Главное на рынке облигаций на 15.08.2023

- 15 августа 2024, 12:25

- |

- Сегодня, 15 августа, «С-Принт» начинает размещение пятилетних облигаций серии 001P-02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00778-R-001P. Бумаги включены в Третий уровень котировального списка. Ставка купона установлена на уровне 23% годовых на весь срок обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 5% от номинала будет погашено в даты окончания 7-14-го купонов и по 10% от номинала — в даты завершения 15-20-го купонов. Кроме того, предусмотрена возможность досрочного погашения по усмотрению эмитента (call-опцион) в дату окончания 12-го купонного периода. Организатор — ИК «Ива Партнерс». НРА в январе 2024 г. присвоило эмитенту кредитный рейтинг на уровне В+(ru) со стабильным прогнозом.

- Сегодня, 15 августа, «ИК «Айгенис» начинает размещение биржевых облигаций серии БО-01 со сроком обращения 1,5 года объемом 200 млн рублей. Регистрационный номер — 4B02-01-00103-L. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Ставка квартальных купонов установлена на уровне 24% годовых до погашения. Организатор — ИК «Диалот».

( Читать дальше )

Итоги торгов за 14.08.2024

- 15 августа 2024, 09:53

- |

Коротко о торгах на первичном рынке

14 августа стартовало размещение трех выпусков.

ГК Самолет БО-П15 объемом 5 млрд рублей был полностью размещен за 18 433 сделки, средняя заявка 271 252, 6 рублей.

МФК ВЭББАНКИР 07 объемом 150 млн рублей был размещен на 54 млн 714 тыс. рублей (36,48% от общего объема эмиссии).

По техническим причинам началось размещение БИАНКА ПРЕМИУМ БО-01 объемом 200 млн рублей, выпуск был размещен на 115 млн 496 тыс. (57,75% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 445 выпускам составил 1103,2 млн рублей, средневзвешенная доходность — 19,24%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

«Фабрика ФАВОРИТ» запускает дополнительный бренд для нового направления снеков

- 15 августа 2024, 08:39

- |

Эмитент продолжает расширять ассортимент. Согласно озвученной ранее стратегии, компания выпускает сыры и выводит дополнительный бренд для растущего рынка снеков.

В 2024 году ООО «Фабрика ФАВОРИТ» сконцентрировало внимание на направлении снековых сыров. Ранее мы рассказывалио том, что компания презентовала хрустящую моцареллу двух видов под торговой маркой «Сыроварня FAVORIT».

К концу первого полугодия эмитент выпустил еще ряд снековых новинок под данным брендом: сыр чечил палочки сливочные и копченые, сыр чечил спагетти сливочные, а также с паприкой и чесноком. «Фабрика ФАВОРИТ» отработала технологии производства и утвердила упаковку для позиций. Дебютные отгрузки запланированы в текущем месяце.

Отдельно отметим, что для направления снековых сыров эмитент выводит на рынок дополнительную торговую марку «Cheese quick». На сегодняшний день представлены пять позиций: хрустящая моцарелла двух видов и три разновидности сыра чечил спагетти.

( Читать дальше )

ФПК «Гарант-Инвест»: аналитическое покрытие по итогам I полугодия 2024 года

- 15 августа 2024, 05:11

- |

На прошлой неделе стартовало размещение десятого выпуска АО «Коммерческая недвижимость ФПК «Гарант-Инвест». Аналитики Инвестиционного банка «Синара» подготовили обзор по итогам работы девелопера в 2024 г. и дали сравнительную оценку доходности новой эмиссии в своей рейтинговой категории.

Эмитент с 9 августа проводит размещение облигаций серии 002Р-10 сроком обращения два года. Ставка ежемесячных купонов определяется как ключевая ставка Банка России на каждый день купонного периода плюс премия в размере 450 б. п. Новый выпуск доступен в системе Boomerangс кешбэком 0,5%.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал