boomin

Harry Lime: «Лучше попытаться предотвратить проблему, чем впоследствии искать пути её решения»

- 28 апреля 2021, 08:17

- |

19 апреля была зарегистрирована «Ассоциация Владельцев Облигаций» — единственная в России организация, деятельность которой направлена на защиту частных инвесторов. За подробностями мы обратились к одному из ее основателей — Илье Винокурову, больше известному среди инвестиционного сообщества как Harry Lime. Сэр Гарри, как почтительно окрестили его коллеги, — гуру облигационного рынка, квалифицированный инвестор с многолетним опытом инвестирования в ценные бумаги. Илья поделился с нами планами Ассоциации, которая будет не на словах, а на деле защищать финансовые вложения физлиц и вести диалог от их имени с другими участниками рынка.

— Что натолкнуло вас на идею создания подобной организации?

В настоящее время мы видим полное отсутствие представления интересов инвесторов-физических лиц на рынке ценных бумаг, а необходимость в этом растет с каждым днем. Статистика показывает, что именно они сейчас составляют значительную долю на российском рынке облигаций.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Коротко о главном на 27.04.2021

- 27 апреля 2021, 09:56

- |

Ставки вниз:

- ГК «Самолет» установила ставку 19-20-го купонов облигаций серии 01 в размере 10,3% годовых.

- ПЮДМ установил ставку купона по выпуску серии БО-П01на уровне 13% годовых. Новая ставка будет действовать с июня 2021 г. (37-й купон) по май 2022 г. (48-й купон) включительно. По условиям эмиссии выпуска инвесторы имеют право предъявить бумаги к выкупу. Срок предъявления заявок: с 30 апреля по 14 мая. Дата выкупа бумаг — 19 мая.

- «ДЭНИ КОЛЛ» допустил техдефолт по выплате 10-го купона облигаций серии КО-П02. Объем неисполненных обязательств составил 103 704 рубля. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» осуществил купонные выплаты

- 27 апреля 2021, 07:58

- |

Инвесторы получили перечисленный эмитентом купонный доход в размере 12,5% годовых по двум выпускам коммерческих облигаций.

Выпуск коммерческих облигаций серии КО-П002-01 (4CDE-01-00381-R-002P) объемом 50 млн рублей был размещен эмитентом по закрытой подписке в декабре 2020 года сроком на пять лет. По выпуску предусмотрены 60 ежемесячных купонов.

( Читать дальше )

Началось размещение третьего выпуска коммерческих облигаций Мосгорломбарда

- 27 апреля 2021, 07:36

- |

26 апреля 2021 года началось размещение выпуска коммерческих облигаций компнии серии КО-03. Оно продолжится по 09 июня 2021 года включительно.

Эмиссия коммерческих облигаций КО-03 носит целевой характер. Привлеченные средства пойдут на финансирование сделки M&A по приобретению действующей ломбардной сети, открытие новых объектов и рост портфеля ломбардных займов.

( Читать дальше )

«ПЮДМ» обнародовал новый размер ставки по 1-му выпуску

- 27 апреля 2021, 06:04

- |

В преддверии плановой оферты в компании приняли решение снизить действующую ставку по купону с 15% до 13% годовых. Новая ставка будет действовать с июня 2021 г. (37-й купон) по май 2022 г. (48-й купон) включительно.

Начало размещения дебютного займа ООО «ПЮДМ» объемом 190 млн руб. в номинале 50 тыс. руб. состоялось в мае 2018 г. Срок обращения бумаг — 5 лет (60 купонных периодов по 30 дней каждый), выплата купона проводится ежемесячно. В обращение поступили бумаги на общую сумму 116,4 млн руб., после чего в компании решили приостановить размещение, посчитав объем привлеченных средств достаточным для пополнения оборотных средств.

( Читать дальше )

Высокий сезон для инвесторов

- 26 апреля 2021, 13:56

- |

«Глобал Факторинг Нетворк Рус» является эмитентом коммерческих облигаций с 2018 года. Компания имеет рейтинг кредитоспособности Эксперт РА на уровне «ruВ» со стабильным прогнозом. В период «высокого сезона» на рынке факторинга эмитент решил поделиться дополнительной доходностью с инвесторами и увеличил кешбэк при инвестициях в облигации серии КО-П06 и КО-П002-02.

Чтобы уведомить о желании приобрести облигации, заполните форму в системе Boomerang.

В течение дня вам позвонит наш менеджер. Он ответит на все интересующие вас вопросы о компании и ее деятельности, а также поможет в подготовке необходимых для заключения сделки документов.

| Выпуск | ГлобалФакторинг-КО-П06 |

( Читать дальше )

Коротко о главном на 26.04.2021

- 26 апреля 2021, 07:37

- |

Планы на новые выпуски:

- «Транс-Миссия» (бренд «Таксовичкоф») подала заявление о регистрации выпуска БО-П02. Планируется Третий уровень листинга. Параметры выпуска будут объявлены позднее.

- «ВсеИнструменты.ру» подал заявление о регистрации выпуска БО-04. Планируется Третий уровень листинга. Параметры выпуска будут объявлены позднее.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

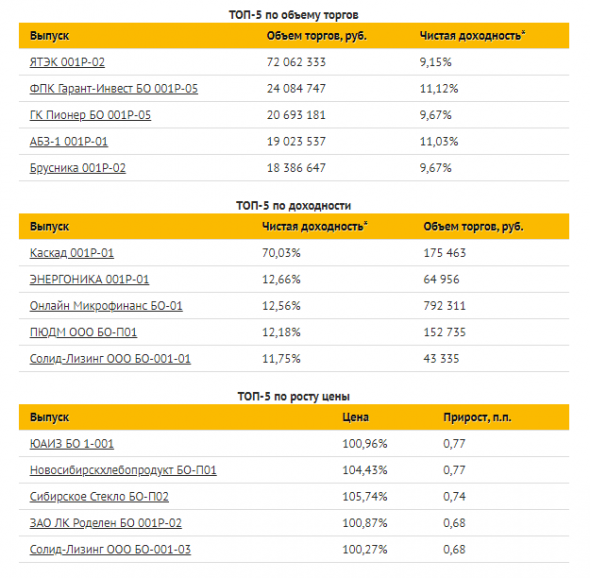

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Cbonds едет в Екатеринбург

- 23 апреля 2021, 11:55

- |

4 июня 2021 г. в Екатеринбурге состоится конференция Cbonds «Инструменты финансового рынка для корпораций и компаний МСП».

Российский финансовый рынок активно развивается и привлекает как новых инвесторов, количество которых на Московской бирже уже превысило 11 миллионов, так и новых эмитентов. При этом, если раньше такие инструменты как выпуск облигаций или проведение IPO были доступны только крупнейшим корпорациям, то сейчас этим инструментом могут пользоваться и компании среднего, а иногда даже малого бизнеса. За 2020 год компаниями малого и среднего бизнеса было размещено более 80 выпусков облигаций, значительная часть этих компаний базируется в регионах России.

Подробнее о том, как пользоваться инструментами российского финансового рынка, профессиональные участники рынка расскажут в ходе планируемой конференции: о процедуре подготовки выпуска для размещения на рынке публичных заимствований, юридических аспектах и требованиях к эмитентам МСП, получении кредитного рейтинга и о многом другом.

( Читать дальше )

Коротко о главном на 23.04.2021

- 23 апреля 2021, 08:24

- |

Новый выпуск, итоги оферты и размещения:

- «Литана» зарегистрировала выпуск облигаций серии 001Р на Московской бирже. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР. Присвоенный регистрационный номер — 4B02-01-00028-L-001P.

- Совет директоров «Дэни Колл» рекомендовал гендиректору провести собрание владельцев облигаций и увеличить срок обращения выпуска БО-01 на этот раз не до семи, а до четырех лет с момента размещения. Кроме того, на собрании владельцам облигаций могут предложить отказаться от права требовать досрочного погашения в случае возникновения указанного права.

- МФК «КарМани» объявила итоги оферты по облигациям серии БО-001-01: владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло.

- «ЭкономЛизинг» завершил размещение трехлетних облигаций серии 001Р-03 объемом 200 млн рублей за один день торгов. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР.

( Читать дальше )

СДЭК открывает новый офис и расширяет склад в Челябинске

- 23 апреля 2021, 07:22

- |

Логистическая компания СДЭК открывает новый пункт выдачи заказов с современной клиентской зоной, а также увеличивает площадь челябинского склада в 2,5 раза.

Новый офис расположился на Комсомольском проспекте, 10-г недалеко от центра Челябинска. Среди особенностей офиса можно назвать современную и комфортную зону ожидания и выдачи заказов.

Компания также расширила площадь челябинского склада, теперь его размеры — 2 200 м2. Склад оборудован современной системой видеонаблюдения, что гарантирует безопасность движения грузов. В перспективе на имеющихся площадях будет организован склад фулфилмента.

Алексей Коробков, директор Челябинского филиала СДЭК:

«В то время, когда многие компании столкнулись с трудностями, СДЭК продолжал расти и развиваться. В среднем обороты филиала увеличиваются на 40%. Поэтому в определенный момент мы приняли решение, что расширение склада важно для своевременной обработки грузов. Кроме того, мы полностью перестроили клиентскую зону для комфорта и удобства посетителей ПВЗ, которые приходят отправлять и получать посылки».

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал