boomin

Июльские итоги торгов: разгоняемся потихоньку

- 02 августа 2021, 10:29

- |

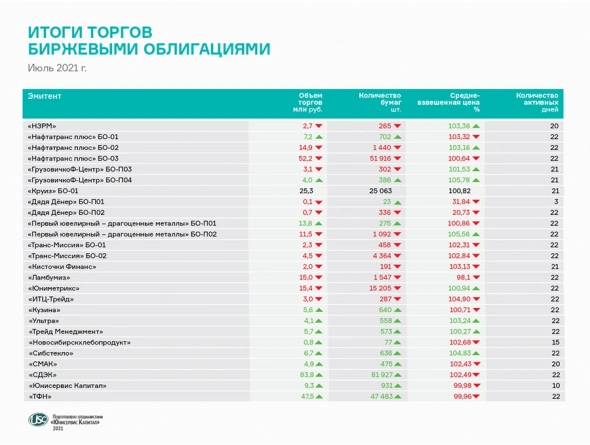

В июле на Московской бирже состоялось 22 торговых сессии, за которые 26 выпусков наших эмитентов сформировали оборот на уровне 346,2 млн руб., что на 52,7 млн руб. больше, чем месяцем ранее.

Падение котировок в июле несколько замедлилось: потеряли в цене 16 выпусков, 9 эмиссий показали положительную динамику и еще одна серия облигаций торговалась впервые.

Список лидеров в этом месяце не преподнес сюрпризов: самый значительный рост средневзвешенной цены снова продемонстрировали бумаги второго выпуска ООО «ПЮДМ», по торговому обороту на первом месте по-прежнему выпуск ООО «СДЭК-Глобал», набравший за месяц более 80 млн руб., а самым дорогим остается 4-я серия сервиса «Грузовичкоф».

Что касается аутсайдеров, то сильнее всех ожидаемо просели обе эмиссии «Дяди Дёнера». Перейдем к подробностям.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Московская биржа разработала руководство для компаний по лучшим ESG-практикам

- 02 августа 2021, 10:25

- |

«Руководство для эмитента: как соответствовать лучшим практикам устойчивого развития» предназначено для компаний, которые стремятся следовать принципам устойчивого развития и быть прозрачными для своих клиентов, контрагентов и инвесторов.

В подготовке руководства принимали участие специалисты Московской биржи, Deloitte, Environmental Resources Management, Ernst & Young, KPMG, PwC, Ассоциация PRI.

«Тема ответственного инвестирования становится все более значимой для финансового рынка. Инвесторы и регуляторы требуют от эмитентов в дополнение к финансовой отчетности раскрытия информации об их ESG-стратегии и управлении рисками устойчивого развития», — прокомментировал Юрий Денисов, председатель правления Московской биржи.

( Читать дальше )

Коротко о главном на 02.08.2021

- 02 августа 2021, 10:21

- |

Новая программа и итоги размещения:

- «ПРОМОМЕД ДМ» завершил размещение трехлетних облигаций серии 001P-02 объемом 1,5 млрд рублей за один день торгов. Ставка купона установлена на уровне 9,45% годовых, купоны полугодовые. Московская биржа включила ценные бумаги в Сектор Рынка инноваций и инвестиций. По выпуску предусмотрено поручительство от ООО «Биохимик» и ковенанты.

- Московская биржа зарегистрировала программу облигаций «Мираторг финанс» серии 001Р объемом до 100 млрд рублей включительно или эквивалент этой суммы в иностранной валюте. Присвоенный регистрационный номер — 4-36276-R-001P-02E.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

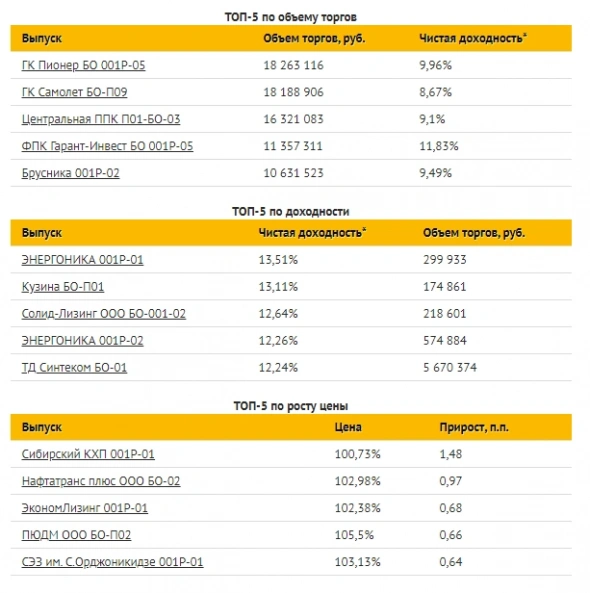

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Роман Гольдман: «Для меня любые финансовые инструменты – это именно инструменты. Они нужны для определенного случая, в определенный момент и за определенные деньги»

- 30 июля 2021, 14:05

- |

27 июля на СПБ бирже состоялось размещение дебютного выпуска ПАО УК «Голдман Групп». Его инвесторы ждали: весь выпуск объемом 1 млрд рублей был раскуплен за первый день торгов. Эмитент не новичок на фондовом рынке и давно завевал репутацию ответственного заемщика, привлекая инвестиции через дочерние компании. «Голдман Групп» отличает новаторский подход во всем: там, где другие видят ограничения, он находит колоссальные возможности — будь то строительство уникальной станции, превращающей отходы свинокомплекса в газ, или использование технологий, которые доказывают, что пищевое производство в промышленных масштабах возможно без использования консервантов и различных химических добавок. Российский холдинг открыл частным инвесторам, проявляющим интерес к сегменту ВДО, новую торговую площадку — Санкт-Петербургскую биржу. По горячим следам мы побеседовали с основателем и генеральным директором «Голдман Групп» Романом Гольдманом и узнали, что делает его компанию по-настоящему уникальной, и каким он видит ее будущее.

( Читать дальше )

Коротко о главном на 30.07.2021

- 30 июля 2021, 10:52

- |

Начало и завершение размещений и ставка купона:

- Сегодня «ПРОМОМЕД ДМ» начинает размещение трехлетних облигаций серии 001P-02 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,45% годовых, купоны полугодовые. Номинальная стоимость одной облигации — 1 000 рублей. Цена размещения — 100% от номинала. Московская биржа включила ценные бумаги в Сектор Рынка инноваций и инвестиций. По выпуску предусмотрено поручительство от ООО «Биохимик» и ковенанты.

- «ХимТэк» 5 августа начнет размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Кузина» установила ставку 25-48-го купонов по облигациям серии БО-П01 на уровне 15% годовых. До этого ставка была установлена на том же уровне.

( Читать дальше )

«Нафтатранс плюс» увеличивает маржинальность и объемы по перевозкам нефтепродуктов

- 29 июля 2021, 14:28

- |

ООО ТК «Нафтатранс плюс» рефинансирует текущие банковские кредиты с целью снижения операционных рисков; повышает маржинальность, увеличивая объемы закупаемого топлива на Бирже и исключая мелких посредников; расширяет автопарк и планирует запустить на нескольких АЗС бесконтактные автомойки и зарядки для электромобилей.

На АЗС под брендом NAFTA24 на Б. Хмельницкого, 126, начавшей работу в конце июня и ставшей уже четвертой под местным брендом, планируется несколько новинок — в ближайшее время запуск бесконтактной автомойки, предоплата по оборудованию для которой уже осуществлена; помимо основных видов топлива, к концу 2021 года на АЗС будет представлено газомоторное топливо в рамках крупного совместного проекта с «Газпром газомоторное топливо».

( Читать дальше )

«Кузина» сохранила ставку купонного дохода на прежнем уровне

- 29 июля 2021, 11:16

- |

В преддверии оферты ООО «Кузина» осуществило пересмотр ставки купонного дохода по своему облигационному выпуску и приняло решение оставить ее без изменений.

Напомним, что на момент размещения облигационного выпуска ООО «Кузина» (серия БО-П01, ISIN: RU000A100TL1, данные госрегистрации № 4B02-01-00480-R-001P от 10.09.2019) ставка купона составляла 15%, при ключевой ставке Банка России на уровне 7% годовых.

С 23.07.2021 года ключевая ставка Банка России составляет 6,5% годовых. В этих условиях решение не изменять ставку купона и оставить ее на уровне 15% является логичным и оправданным.

( Читать дальше )

Коротко о главном на 29.07.2021

- 29 июля 2021, 09:38

- |

Начало размещений, финальный ориентир и биржевой фонд на высокодоходные облигации:

- Сегодня «ТД СИНТЕКОМ» начинает размещение выпуска облигаций серии БО-01 объемом 100 млн рублей. Срок обращения — 3,5 года. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения. По выпуску предусмотрена амортизация.

- «ПРОМОМЕД ДМ» 30 июля начнет размещение трехлетних облигаций серии 001P-02. Финальный ориентир ставки купона установлен на уровне 9,45% годовых, купоны полугодовые. Объем размещения увеличен и составит 1,5 млрд рублей.

- «КарМани» принял решение о внесении вклада в имущество в размере 79 млн рублей в целях осуществления текущей деятельности и увеличения размеров чистых активов.

- Московская биржа начала торги биржевым паевым инвестиционным фондом (БПИФ) «Райффайзен – Высокодоходные облигации» под управлением «Райффайзен Капитал». Торговый код – RCHY.

( Читать дальше )

«Голдман Групп» завершил размещение дебютного выпуска на СПБ бирже за один день торгов

- 29 июля 2021, 06:33

- |

27 июля 2021 года на Санкт-Петербургской бирже произошло первое за последние три года открытое размещение корпоративных облигаций — первопроходцем стал российский холдинг «Голдман Групп». Предыдущие размещения облигаций на этой площадке были ориентированы на клубные сделки. Организаторами выступили «Фридом Финанс» и «Юнисервис Капитал».

«Это знаковое событие для всего инвестиционного рынка, теперь инструмент выпуска облигаций стал еще доступнее как для эмитентов, так и для инвесторов. За последнее время все больше компаний привлекают инвестиции таким путем, уменьшив долю банковских кредитов. Это хороший инструмент для развития бизнеса во время нынешнего состояния экономики, благодаря которому эмитенты получают доступ к длинным деньгам и могут выстраивать свою долгосрочную стратегию развития. Также необходимо отметить, что стимулирование несырьевой экономики в нашей стране позволяет отечественным компаниям выходить на международный рынок, увеличивая количество рабочих мест в России» — отметил генеральный директор «Юнисервис Капитал» Алексей Антипин.

( Читать дальше )

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» осуществил плановые купонные выплаты за июль 2021

- 28 июля 2021, 13:04

- |

Инвесторы получили перечисленный эмитентом купонный доход в размере 12,5% годовых по двум выпускам коммерческих облигаций.

Выпуск коммерческих облигаций серии КО-П002-01 (4CDE-01-00381-R-002P) объемом 50 млн рублей был размещен эмитентом по закрытой подписке в декабре 2020 года сроком на пять лет. По выпуску предусмотрены 60 ежемесячных купонов.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал