Инвестировать Просто

⛔️Красный четверг 22 августа на Московской бирже

- 22 августа 2024, 19:04

- |

Начинали за здравие, а после обеда скатились до нового годового минимума — это вкратце о движении фондового рынка. Продавцы на сегодняшних торгах победили, что подтолкнуло индекс Московской биржи вниз на 📉-1,53% до 2 725,75 пункта.

Новабев вернулась к торгам после небольшой паузы, связанной с изменениями в уставной капитал. Как итог этого мероприятия количество бумаг выросло в 8 раз а цена бумаг просела на 📉-84,6%. На фоне этого маневра инвесторы забыли об отчетности, которая была опубликована сегодня. Выручка компании выросла на 19% год к году до 57,1 млрд. рублей, а чистая прибыль г/г сократилась на 34% до 2 млрд. рублей.

МТС по итогам 2 квартала показала рост выручки до 170,9 млрд. рублей и это хорошо, но вот с чистой прибылью всё очень сложно. Она упала г/г почти в 2 раза до 7,2 млрд. рублей. На прибыль давит большой долг и произошла переоценка финансовых активов. Материнская компания выкачивает всю прибыль на дивиденды, а может быть стоило снижать долговые обязательства. Бумаги полетели вниз на 📉-3,8%.

( Читать дальше )

- комментировать

- 862

- Комментарии ( 0 )

Покупаю флоатеры на 20 000 рублей / Инвестиционный марафон #80

- 22 августа 2024, 14:46

- |

На полученные от обмена заблокированными активами деньги покупаю флоатеры с кредитным рейтингом АА. Все выпуски облигаций доступны неквалифицированным инвесторам.

5 худших компаний индекса Московской биржи за 9 месяцев

- 22 августа 2024, 07:19

- |

Фондовый рынок с начала этого года продолжает находиться под давлением как внешним, выраженном в санкциях, ограничениях, квотах и заморозках, так различными внутренними информационными повестками.

Каждая компания справляется как может, но даже среди лучших и достойных включения в самый главный бэнчмарк страны есть компании, которое сильно сбавили с начала года. И, возможно, стоит более внимательно присмотреться к ним.

1. Мечел 📉-62%

Мечел — горнодобывающая и металлургическая компания. В состав группы входят около 20 промышленных предприятий: производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии.

Сильный мировой спад цен на уголь, большой долг, отрицательные чистые активы и прекращение выплаты дивидендов (еще с 2021 года) негативно влияют на желание инвесторов держать эту компанию.

2. Сегежа 📉-45%

Сегежа Групп — один из крупнейших российских лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Компания является крупнейшим лесопользователем в Европейской части России.

( Читать дальше )

❗️Индекс Московской биржи зацепил новый минимум - 2 745 пунктов

- 21 августа 2024, 19:05

- |

К счастью, этот новый уровень был только протестирован мимоходом. Оттуда оттолкнулись и отскочили назад к точке А — к уровню открытия торговой сессии. За день индекс Московской биржи показал символический минус 📉-0,01% до 2 768,14 пункта.

Движение немного странное, куда там еще падать??? Падать некуда, падать не надо… Может быть биржа закроет возможность коротких позиций? Наш Президент дал задание удвоить фондовый рынок, а не провалить его за последние полгода на 12%.

Рынок вверх сегодня тянул нефтяной сектор: Татнефть 📈+2,4% и Лукойл 📈+2,1%. Первые не так давно объявили об очередных почти рекордных дивидендах, а вторые немного восстановили десятипроцентную просадку последней декады. Да и цена не нефть слегка подросла.

Совет директоров Делимобиль рекомендовал выплатить дивиденды за 1 полугодие. Размер дивидендов составил 1 рубль на одну акцию, что даже ниже нашего недавнего скромного прогноза. Дата закрытия реестра — 7 октября. При дивхододности, равной 0,4%, акции теряют 📉-4,1%. Начало дивидендной истории положено.

( Читать дальше )

23% на облигациях общепита. Простая еда на размещении

- 21 августа 2024, 07:49

- |

Когда с каждого утюга и чайника м слышим о флоатерах, то невольно обращаешь внимание на простые классические облигации с высокой фиксированной доходностью. Сегодня разберем облигации общепита из Республика Марий Эл.

Простая еда занимается приготовлением упакованной продукции общественного питания на собственном производстве в Йошкар-Оле и её реализацией через собственную сеть общественного питания в Йошкар-Оле, Чебоксарах и Казани. Эта сеть на конец 2 квартала 2024 года насчитывает 47 точек.

Предприятие существует только 7 лет, но активы уже превышают 670 млн. рублей. Простая еда не такая уже и простая...

👀Что там по выпуску?

🥐Дата размещения — 23.08.2024г.

🥐Дата погашения — 20.08.2027г.

🥐Объем размещения — 200 000 000 рублей со стандартным номиналом в 1 000 рублей.

💰Размер купона — 23% годовых, купон фиксированный на весь период выпуска облигаций.

🥐Периодичность выплаты купона — один раз в квартал, начиная с 22.11.2024г.

🥐Эмитент оставляет за собой право, но не обязательство, досрочного погашения выпуска в 4 и 8 купон.

( Читать дальше )

🔥Опять эти горки. Итоги 20 августа на Московской бирже

- 20 августа 2024, 19:05

- |

Первую половину дня даже не хотелось открывать график движения рынка, чтобы не портить себе настроение, потому что рынок прошелся вниз до уровня 2 750 пунктов. После очередного обновления годовых минимумов индекс Московской биржи развернулся и ближе к закрытию основной торговой сессии даже показался рост, но в сухом остатке мы видим 📉-0,26% и 2 768,42 пункта.

Европлан 📉-2,0% хорошо отчитался за 1 полугодие по МСФО. Лизинговый портфель вырос на 12% до 256,7 млрд. рублей с начала года. Чистая прибыль год к году показала рост на 25,3% до 8,8 млрд. рублей. Руководство компании скорректировало свой же годовой прогноз по чистой прибыли до 16 млрд. рублей. Компания будет рекомендовать совету директоров рассмотреть выплату дивидендов за 9 месяцев 2024 года в размере 25 рублей на одну акцию.

Газпром и азербайджанский SOCAR договорились о расширении сотрудничества в рамках проекта Север-Юг, который, скорее всего, будет частью газового маршрута из России в Иран. Осталось дело за малым — договориться о цене за газ. Акции компании корректируются на 📉-0,6%.

( Читать дальше )

Новое дно фондового рынка. Итоги 19 августа на Московской бирже

- 19 августа 2024, 19:00

- |

Понедельник на Московской бирже стартовал с негативного сценария развития рынка: продавцы продолжили давить на рынок акций, который без сопротивлений показал новый годовой минимум. Индекс Московской биржи упал на 📉-1,86% до 2 775,64 пункта. В последний раз рынок на этом уровне находился в июне 2023 года.

Аналитики считают, что наш рынок находится под давлением как ухудшением ситуации на мировых рынках, так и продолжающимся ростом инфляции, а также на внутреннем информационном поле.

Делимобиль 📉-2,3% отчитался за 1 полугодие ростом выручки на 46% до 12,7 млрд. рублей, а также ростом автопарка на 36% за год до 29,5 тыс. автомобилей. EBITDA за указанный период выросла на 10% до 2,9 млрд. рублей. При этом чистая прибыль сократилась на 32% до 523 млн. рублей. Также компания заключила опцион на покупку 30% доли чешской фирмы в каршеринговой компании Ди-Мобилити Казахстан.

Компания заявила о намерении выплатить дивиденды на 1 полугодие. Согласно дивидендной политике компания направляет на выплату до 50% от чистой прибыли по МСФО. Исходя из нынешней чистой прибыли инвесторов могут ждать 1,5 рубля дивидендов на одну акцию (или 0,6% дивидендной доходности).

( Читать дальше )

Высокая ключевая ставка - друг банков и враг фондового рынка

- 19 августа 2024, 12:40

- |

Рынок сбережений разогрет и продолжает расти рекордными темпами, ведь ставки по вкладам напрямую зависят от ключевой ставки, которая уже с конца 2023 года стала относительно высокой. Очередной недавний рост ключевой ставки на 2% подкинул дровишек в депозитную топку.

По оценке Центробанка, средняя максимальная ставка в топ-10 банков в первой декаде августа составила 17,28% годовых. Банки предлагают максимальные ставки по вкладам на срок в 6 месяцев.

По данным Агентства по страхованию вкладов, общий объем подлежащих страхованию средств на банковских вкладах увеличился за первое полугодие 2024 года на 13,5% почти до 68 трлн. рублей.

При этом объем срочных вкладов физлиц вырос на 10,6% до 49,4 трлн. рублей, а наибольший рост показали вклады в диапазоне от 3 млн. до 10 млн. рублей — на 16,4% по сумме и на 22,4% по количеству вкладчиков.

Средний размер вклада на 1 июля 2024 года составил 338 тыс. рублей.

При всей радужности ситуации а банковской сфере фондовый рынок продолжает проигрывать вкладам. С начала года основной индекс Московской биржи сократился на 📉-9,5%, а индекс государственных облигаций потерял 📉-13%.

( Читать дальше )

Календарь инвестора на неделю

- 19 августа 2024, 07:28

- |

Неделя отчетов и советов директоров по дивидендам у эмитентов.

19 августа — Совет директоров по дивидендам ТНС Энерго Кубань;

20 августа — Отчет по МСФО за 2 квартал от Тинькофф;

20 августа — Отчет по МСФО за 1 полугодие от Европлан;

20 августа — Совет директоров по дивидендам НКХП;

21 августа — Отчет по МСФО за 1 полугодие от Циан;

21 августа — Отчет по МСФО за 1 полугодие от Займер;

21 августа — Совет директоров по дивидендам Инарктика;

22 августа — Отчет по МСФО за 1 полугодие от Ренессанс Страхование;

22 августа — Возобновление торгов акциями Новабев;

22 августа — Итоги 2 квартала от МТС;

22 августа — Отчет по МСФО за 1 полугодие от КарМани;

23 августа — Отчет по МСФО за 1 полугодие от Норникель.

Всем успешной инвестиционной недели 💼

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

( Читать дальше )

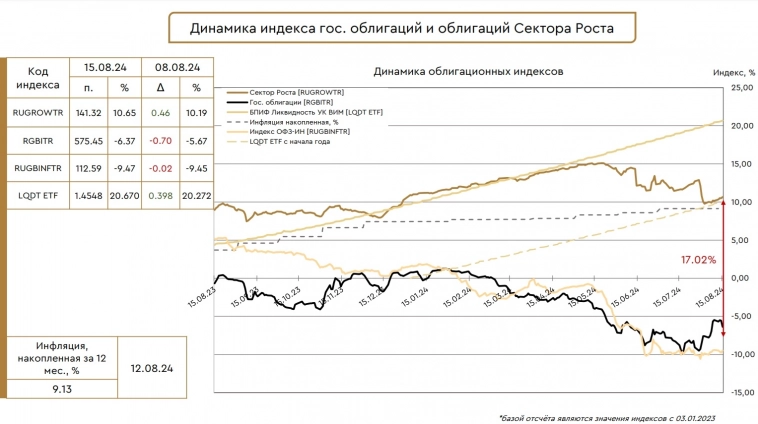

Индекс ОФЗ VS Индекс облигаций сектора роста

- 18 августа 2024, 17:15

- |

Без слез на индекс государственных облигаций смотреть невозможно. Сектор роста с мая 2024 тоже сильно сдал свои позиции.

Куда уходит основной поток денег от частных инвесторов? В фонды денежного рынка, которые на данный момент показывают одну из лучших доходностей. LQDT в данном случае использован для примера, на его место можно поставить фонд денежного рынка от вашего любимого брокера и картинка существенно не изменится.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс