Евгений Онегин

Инвесторы в режиме ожидания по рублю

- 05 декабря 2016, 13:15

- |

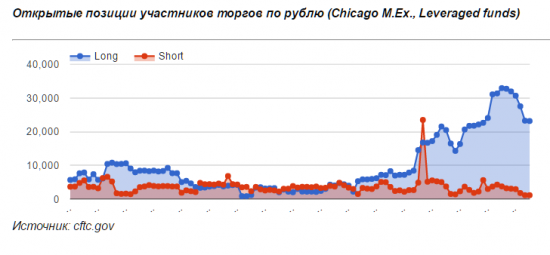

Некоммерческие участники торгов отказываются продавать рубли вот уже вторую неделю, таким образом, пока не веря в его ослабление.

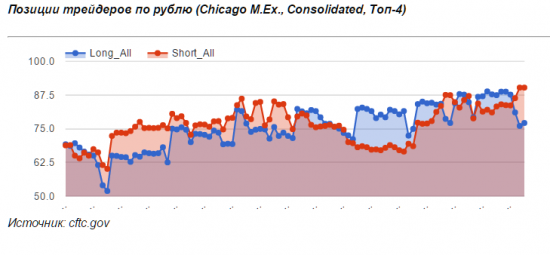

А вот 4 крупнейших трейдера по рублю ставят на его падение. 3-я неделя подряд, когда коротких позиций у них открыто больше, чем длинных.

( Читать дальше )

- комментировать

- 3

- Комментарии ( 0 )

Нефть. Отчет COT

- 03 декабря 2016, 10:36

- |

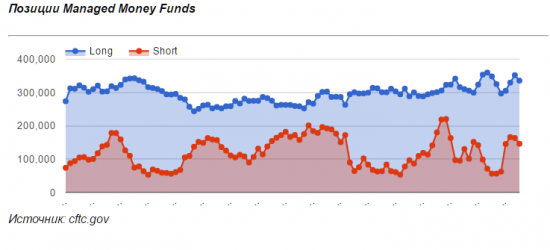

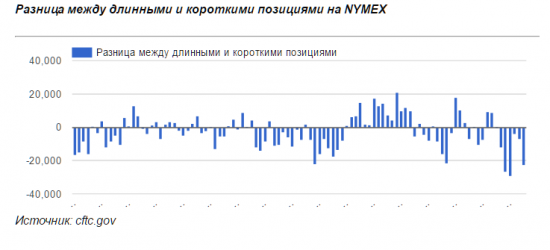

В преддверии заседания ОПЕК спекулянты предпочитали закрывать свои длинные позиции по нефти. Так за день до встречи хедж-фонды держали на руках 335,2 тыс. контрактов на рост «черного золота», уменьшив за неделю их количество на 16 тыс. контрактов.

Короткие позиции тоже подверглись сокращению на 17 тыс. контрактов. Таким образом, можно предположить, что участники рынка не были уверены, как же закончится встреча.

С другой стороны выросла разница между «лонгами» и «шортами» — по состоянию на 29 ноября она составляла 23,1 тыс. контрактов, увеличившись за неделю на 15,6 тыс. Тем самым, все-таки большинство не верило в сделку.

( Читать дальше )

Убытки банковского сектора Китая могут достичь 7% ВВП

- 02 декабря 2016, 16:24

- |

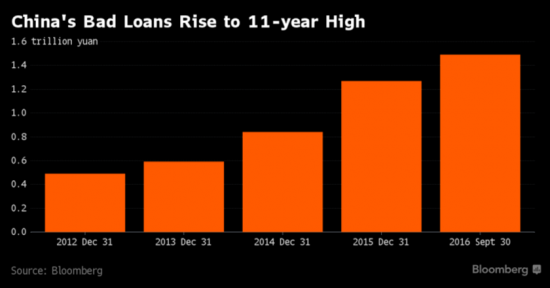

Согласно прогнозу Международного валютного фонда объем просроченной задолженности перед банками Китая может достичь 8,2 трлн. юаней (1,3 трлн. долларов).

Фонд считает, что потенциальные убытки могут приблизиться к 7% ВВП Поднебесной. По состоянию на 30 сентября общая сумма «плохих долгов» достигла 11-летнего максимума в 1,5 трлн. юаней.

В прошлом месяце аналитики Goldman Sachs заявили, что корпоративный долг Китая растет темпами опережающими Японский пузырь.

Пока у банков достаточно резервов для покрытия просрочки. Также кредитные организации сделали множество шагов для снижения уровня плохих долгов. Они были либо проданы, либо списаны, либо секьюритизированы. И согласно последнему стресс-тестированию 5-ти крупнейших банков страны они способны выдержать более двух шоковых лет, сообщил представитель PineBridge Investments агентству Bloomberg.

Резюме

( Читать дальше )

Экономика страны нашла свое дно

- 02 декабря 2016, 14:28

- |

Экономика страны перестала падать. Стоило только снять главу Минэкономразвития, как было найдено дно. Согласно ежемесячному обзору Центрального банка снижение ВВП прекратилось в октябре текущего года.

«По сравнению с предыдущим кварталом с учетом коррекции на сезонность, по оценкам Банка России, снижение ВВП прекратилось, что позволяет говорить о наличии предпосылок для постепенного восстановления экономической активности, которое продолжилось в октябре 2016 года», говорит ЦБ.

Также начала расти производственная активность, прибавив за октябрь 0,3% к предыдущему месяцу. Стоит отметить и стабильную ситуацию а рынке труда — безработица остается на низком уровне в 5,5%, а зарплаты начали расти.

Однако несмотря на это, реальные доходы населения с учетом инфляции продолжили снижаться. На этом фоне население предпочитает сберегать, а не тратить. «Прирост объема кредитов населению в последние месяцы оставался меньше прироста депозитов и чистых процентных платежей. Таким образом, динамика кредитования также не оказала существенной поддержки потребительскому спросу», говорится в обзоре регулятора.

( Читать дальше )

Почему нефть растет в цене, а рубль нет?

- 02 декабря 2016, 11:03

- |

Согласно данным Министерства финансов в текущем году средняя стоимость бочки нефти марки Urals составила 41,02 доллара, что на 11,55 долларов меньше, чем в прошлом году.

На этом фоне дефицит федерального бюджета России за 10 месяцев 2016 г. составил 1,577 трлн. рублей, а Резервный фонд страны опустел на 1,649 трлн. рублей. Также для финансирования бюджетных расходов Минфин занял на внутреннем рынке около 900 млрд. рублей.

Традиционно именно в декабре идет интенсивное освоение бюджетных средств, поэтому госрасходы могут существенно подрасти. Однако в этот раз правительству могут и не понадобиться деньги из резервов страны. Если пересчитать стоимость бочки нефти в рубли, то получится что сейчас она стоит 3433 рубля, что вписывается в средние показатели 2011-2015 гг.

Также в последние дни заметна раскорреляция рубля и нефти — после решения ОПЕК котировки «черного золота» подскочили в цене на 15%, а российская валюта упала всего на 1,8%. Хорошо известно, что властям гораздо легче удерживать курс национальной валюты от укрепления, нежели от падения. Избыток рублевой ликвидности, который с августа месяца присутствует в банковском секторе, как раз помогает в этом.

( Читать дальше )

Турецкая лира на новых низах

- 01 декабря 2016, 21:00

- |

Центральному банку Турции все труднее сдерживать падения своей национальной валюты. Война в соседней Сирии, рост цен на нефть, а также продолжающиеся распродажи долговых бумаг по всему миру оказывают серьезное давление на турецкую лиру. За четверг она потеряла к доллару еще 1,8%, опустившись до исторического максимума в 3,5 лиры за «американца».

С начала года турецкая валюта упала на 17%, однако это не первый год нисходящей тенденции. С 2009 года лира постепенно сдает свои позиции. Если 7-8 лет назад за один доллар можно было купить 1,2 лиры, то сегодня уже 3,5. Таким образом, за этот период валюта соседней с нами страны девальвировала на 190%.

На этом фоне замедляется рост ВВП Турции. Если в начале года он прибавлял 5,7%, то по итогам 3-го квартала рост снизился до 3,1%. Также государство Черного моря известно своим отрицательным платежным балансом, что усугубляет текущую ситуацию.

( Читать дальше )

Кто из ОПЕК сколько сокращает?

- 01 декабря 2016, 16:55

- |

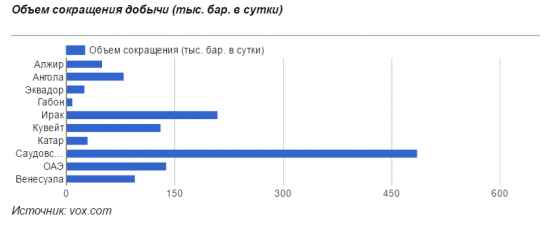

Вчера на встрече в Вене члены ОПЕК смогли достичь соглашения о сокращении добычи на 1,2 млн. баррелей в сутки до 32,5 млн. За каждой страной закреплена квота по производству. Так Саудовской Аравии разрешено извлекать из недр до 10,058 млн. баррелей в день, Ираку — 4,351 млн., Ирану — 3,797 млн.

Основное сокращение пришлось на Саудовскую Аравию, Ирак, Объединенные Арабские Эмираты и Кувейт, которые со следующего года, согласно договоренности, будут добывать на 486, 210, 139 и 131 млн. баррелей в день меньше.

Ливии и Нигерии в связи с нестабильной обстановкой внутри стран разрешили добывать столько, сколько они смогут. Также ждут сокращения производства в России и других странах на 600 тыс. баррелей. От нашей страны ждут снижение на 300 тыс. баррелей.

Согласно ноябрьскому обзору ОПЕК в следующем году дневной спрос на нефть составит в среднем 95,5 млн. бочек, что на 400 тыс. больше потребления в 3 квартале 2016 г., а в 1 квартале 2017 оно не превысит 94,6 млн. бочек.

( Читать дальше )

Нефтяных хранилищ США хватит еще на 3 года

- 01 декабря 2016, 13:48

- |

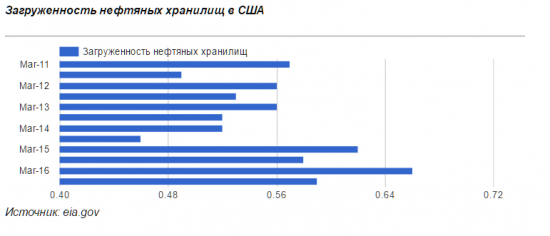

Несмотря на то что с начала года нефтяные запасы США выросли на 37 млн. баррелей, загруженность хранилищ практически не изменилась и составляет 59%, что на 7 % ниже чем в марте 2016 г. и на 1% выше, чем в сентябре 2015 г.

За год складские возможности Соединенных Штатов были расширены на 39,7 млн. баррелей. Загруженность крупнейшего хранилища в Кушинге по итогам сентября составила 79%. Шестью месяцами ранее оно было завалено нефтью на 87%, а в сентябре 2015 г. на 71%.

Текущие коммерческие склады, в том числе танкеры и нефтетранспортная система, в состоянии вместить в себя около 732 млн. баррелей, в то время как они заполнены на 604 млн. баррелей. Из них около 105 млн. баррелей находится в трубопроводах страны.

( Читать дальше )

Нефть пошла на взлет или на второй заход перед посадкой?

- 30 ноября 2016, 14:44

- |

Предположим, что сделка сорвется, что тогда? Скорее всего, цены уйдут в отрицательную зону, что повлечет повальное закрытие длинных позиций. Это действие откроет «черному золоту» дорогу вниз и остановиться она сможет в районе 44 долларов за бочку.

С другой стороны, если картель действительно придет к соглашению и ценам удастся удержаться на текущих уровнях, то в ближайшие месяцы мы можем увидеть цены в 60 долларов за баррель.

Также напомним, что нефтяным котировкам так и не удалось уйти ниже 200-дневной скользящей средней, что оставляет ее пока в рамках бычьего тренда.

( Читать дальше )

Вся надежда на ОПЕК

- 30 ноября 2016, 14:11

- |

В преддверии заседания министр нефти Ирана заявил, что членам ОПЕК удастся договориться. Сама Исламская Республика не планирует сокращать добычу, намекая на то, что есть другие альтернативы.

Тремя основными странами картеля являются Саудовская Аравия, Ирак и Иран, добывая в сутки в среднем по 10.62, 4.77, и 3.92 млн. баррелей соответственно. Поэтому основная борьба заключалась между этими государствами.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс