Евгений Онегин

Нерезиденты поумерили свой пыл в покупке российских акций

- 12 января 2017, 21:53

- |

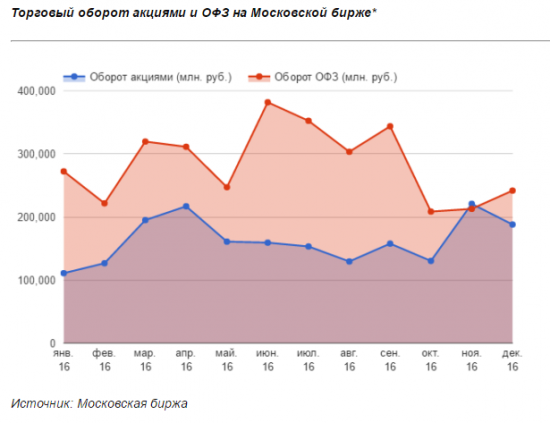

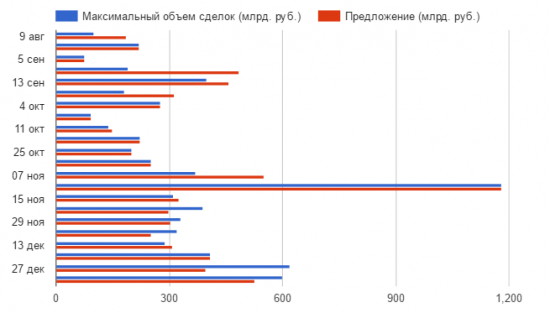

После взрывного ажиотажа в ноябре прошлого года нерезиденты поумерили свой пыл и снизили торговые обороты по торговле акциями российских эмитентов. За последний месяц года основными иностранными участниками торгов на Московской бирже было совершено операций на 188 млрд. рублей, что на 33 млрд. меньше, чем месяцем ранее. Однако это все равно больше среднего годового показателя в 162 млрд. рублей.

На рынке ОФЗ напротив наблюдался рост оборота после спада в ноябре. За декабрь нерезиденты наторговали на 242 млрд. рублей, но этого оказалось недостаточно, чтобы преодолеть средний уровень 2016 г. в 285 млрд. рублей.

Учитывая продолжение роста российских акций и стоимости облигаций федерального займа, иностранные инвесторы предпочитали покупать, а не продавать наши активы. О приходе спекулятивного капитала говорят и потоки средств в фонды, инвестирующие в ценные бумаги отечественных компаний. Так за декабрь 2016 г. фонд ETF RSX** привлек более 509 млн. долларов — максимальный месячный приток за последние несколько лет.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Китайский юань может перейти к «свободному плаванию»

- 12 января 2017, 16:33

- |

Китайские власти активно борются с оттоком капитала из страны, а вместе с тем и со спекулянтами. На этом фоне золотовалютные резервы упали почти на 1 трлн. долларов. Может пора переходить к плавающему курсу?

С начала года китайский юань укрепился по отношению к американскому доллару на 1,7%, однако если посмотреть на один год назад, то здесь валюта поднебесной потеряла 4,5%, а с начала 2014 г. все 13%. Напомним, что курс юаня привязан к доллару и таргетируется властями Китая. Однако в последнее время возникли больше сомнения в надежности азиатской валюты. Согласно внутренним правилам официальный курс юаня в течение дня может изменяться только на 2%.

На этом фоне все больше и больше аналитиков и экспертов склоняются ко мнению, что свободное плавание юаня это перспектива ближайших лет и в скором будущем обменный курс будет определяться только рыночными силами. Пекин сдерживает девальвацию национальной валюты из-за стремления правительства страны включить юань в корзину резервных валют мира, а также тесных связей с американской экономикой.

( Читать дальше )

Ситуация на валютном рынке успокаивается

- 12 января 2017, 13:50

- |

Ситуация на валютном рынке страны начинает нормализовываться, а кредитные организации гасят свою задолженность по операциям РЕПО перед Центральным банком страны.

За вчерашний день объем обязательств банков перед регулятором упал на 2,8 млрд. долларов и по состоянию на 12 января он составил 8,5 млрд. долларов. Кредитные организации обратились к ЦБ в конце прошлого года, испытывая определенные трудности с долларовым фондированием. Тогда за несколько рабочих дней до Нового года Банк России одолжил им более 4,3 млрд. долларов. Вызвано это было, скорее всего, погашением внешней задолженности, которая традиционно приходится на конец года, а также повышением процентной ставки в США.

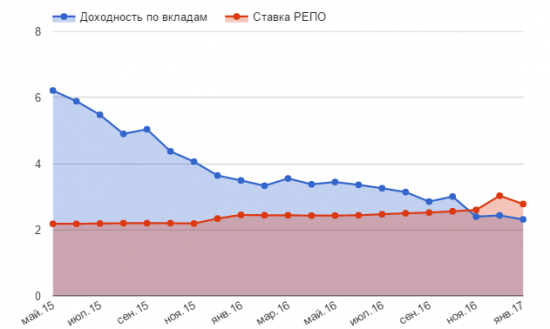

О том что ситуация с долларовой ликвидностью приходит в норму говорит и то, что ставки по вкладам для физических лиц продолжили снижаться после декабрьского роста. Согласно данным Центрального банка базовый уровень доходности по долларовым депозитам на 1 год сейчас составляет 2,313%. В конце 2016 г. она увеличилась с 2,397% в ноябре до 2,435% в последний месяц года.

( Читать дальше )

Российским банкам не нужны ни доллары, ни рубли

- 11 января 2017, 22:04

- |

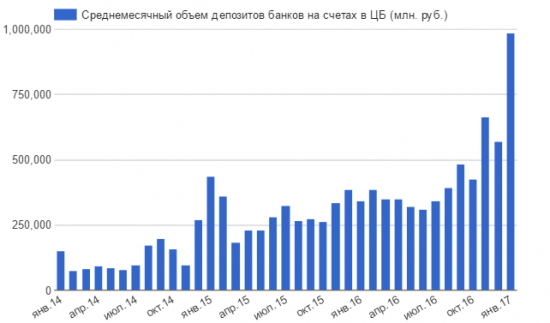

Банковская система все больше и больше наполняется ликвидностью. По состоянию на сегодняшний день на депозитах в Центральном банке аккумулировано более 1,116 трлн. рублей — максимальное значение с ноябре 2016 г. Вчера регулятор провел очередной депозитный аукцион, где привлек более 526 млрд. рублей.

Ситуация с ликвидностью у кредитных организаций улучшалась в течение второго полугодия 2016 г., как раз в августе прошлого года Банк России и начал проводить депозитные аукционы после полуторагодовалого перерыва.

Кроме того, излишек денежных средств привел к тому, что базовый уровень доходности вкладов для население упал ниже ключевой процентной ставки Центрального банка. К январю 2017 г. спред между ними достиг 0,268 процентных пункта. Это говорит о том, что банкам в последнее время не нужны дополнительные деньги, а причина — отсутствие роста кредитного портфеля. За 10 месяцев 2016 г. объем выданных ссуд некредитным организациям упал на 2,15 трлн. рублей или на 6,5%.

( Читать дальше )

Благоприятный год для нефти

- 11 января 2017, 14:10

- |

Министерство энергетики улучшило прогноз по ценам на нефть марки WTI в 2017 г. В начале 2016 г. ведомство считало, что среднегодовая цена на нефть в 2017 г. будет находится на уровне в 47 долларов за бочку. По обновленному прогнозу котировки будут выше на 11,7% — 52,5 долларов.По состоянию на 11:35 мск цены колебались в районе 50,94 долларов за баррель. Таким образом, есть небольшой потенциал к росту.

В 2016 г. средняя стоимость бочки марки WTI составила 43,15 долларов. Следовательно в 2017 г. американское ведомство ожидает, что котировки на «черное золото» будут выше прошлогодних на 22%.

Повышательной тенденции не помешает и то, что, по мнению министерства, ОПЕК не сможет выполнить своих обязательств по сокращению добычи и снизить ее до 32,5 млн. баррелей в сутки. Согласно сценарию Министерства энергетики США среднесуточное производство картеля в январе составит 32,8 млн. баррелей, а к июлю поднимется до 33,37 млн. баррелей.

( Читать дальше )

Дефицит бюджета России мог достичь 2,7 трлн. рублей

- 10 января 2017, 19:51

- |

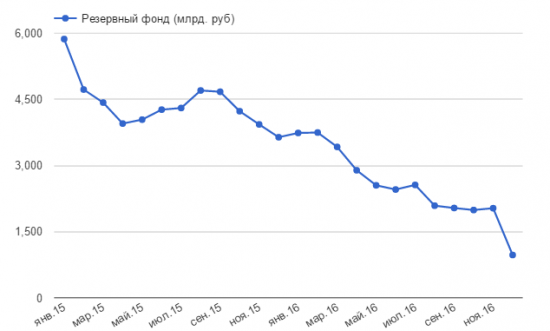

Резервный фонд закончил 2016 г. с потерями в 2,7 трлн. рублей. Если по итогам декабря 2015 г. его объем составлял 3,6 трлн. рублей, то на 1 января 2017 г. он опустился ниже 1 трлн. до 972 млрд. рублей. С пиковых значений двухлетней давности Резервный фонд упал на 4,9 трлн. рублей.

На сегодняшний день средства фонда размещены в 3-х валютах: в долларах, евро и фунтах по 7,62 млрд., 6,71 млрд. и 1,1 млрд. соответственно.

На финансирование бюджетных нужд из 2,7 трлн. рублей было направлено почти 2,2 трлн. рублей. Остальные 531,54 млрд. рублей было потеряно из-за укрепления национальной валюты и только на декабрь месяц пришлось 93,7 млрд.

Согласно данным Министерства финансов по итогам 11 месяцев 2016 г. дефицит бюджета страны достиг 1,8 трлн. рублей. Таким образом, можно предположить, что по итогам 2016 г. расходная часть бюджета превысит доходную на 2,7 трлн. рублей.

В среднем в 2016 г. из резервов России тратилось 225 млрд. рублей в месяц. Получается, что примерно к маю страна окажется без средств в фонде и переключится на Фонд национального благосостояния.

( Читать дальше )

Почему сланцевая нефть обвалила рынок?

- 10 января 2017, 17:25

- |

Буквально за 3 года никому неизвестная сланцевая нефть превратилась в основную причину обвала котировок «черного золота». Если в начале 2011 г. в США добывалось около 1,7 млн. баррелей в сутки, то к середине 2014 г. уже 4,7 млн. баррелей, а в марте 2015 г. был установлен исторический рекорд объемом в 5,5 млн. баррелей.

Добыча сланцевой нефти стала популярна благодаря своей быстрой отдаче, всего 2-4 года. К примеру, традиционное месторождение требует около 10 лет для возврата инвестиций, а глубоководное бурение 11-14.

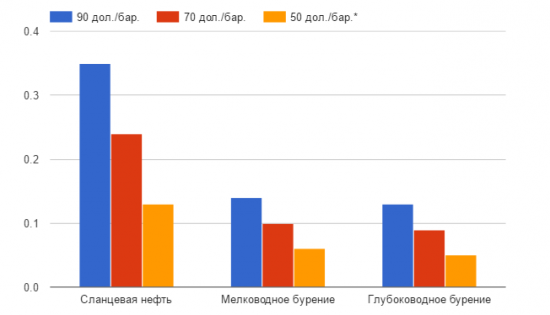

Согласно расчетам Rystad Energy сланцевая добыча не имеет аналогов по норме прибыли. Так при стоимости сырья в 90 долларов за бочку, она составляет 35%, а при 70 долларах — 24%. Для сравнения, глубоководная норма составляет 13% и 9% соответственно. Если взять эти же пропорции, то получается, что при цене нефти в 50 долларов за бочку, норма прибыли для сланцевых компаний снижается до 13%.

( Читать дальше )

Доллар не пользуется популярностью у банков

- 10 января 2017, 16:08

- |

Центральный банк впервые с начала 2017 г. провел депозитный аукцион по привлечению средств кредитных организаций. По итогам дня на счетах регулятора было размещено 526,6 млрд. рублей.

В последний раз данный аукцион проводился 27 декабря, тогда спрос составил 397 млрд. рублей. Столь значимая сумма как сегодня не привлекалась Банком России с ноября 2016, когда за один рабочий день кредитные организации передали регулятору более 1,1 трлн. рублей.

Однако в тот раз 682,9 млрд. рублей было размещено всего на один день. В этот раз средства привлечены на одну неделю и это рекордное значение за последние 5 лет. Делаем вывод — кредитные организации имеют излишек свободной ликвидности, при чем это уже становится нормой.

Также хотелось бы отметить, что в конце года банки страны начали испытывать проблемы с долларами и обращались к Центральному банку за помощью. Регулятор предоставил им средства в иностранной валюте через операции РЕПО. Но, судя по всему, кредитные организации не имели дефицита в средствах и вполне спокойно могли бы купить доллары на рынке, но они этого не сделали.

( Читать дальше )

Сокращение добычи идет опережающими темпами

- 10 января 2017, 14:54

- |

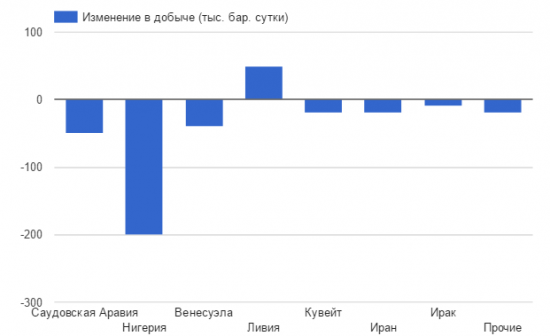

Таким образом, объем сокращения в декабре составил около 310 тыс. баррелей. Напомним, что по официальным данным картеля в ноябре члены ОПЕК добывали в среднем 33,87 млн. баррелей. Получается, что в декабре производство снизилось до 33,56 млн. баррелей. До цели, озвученной по итогам встречи в конце ноября остается 1 млн. бочек.

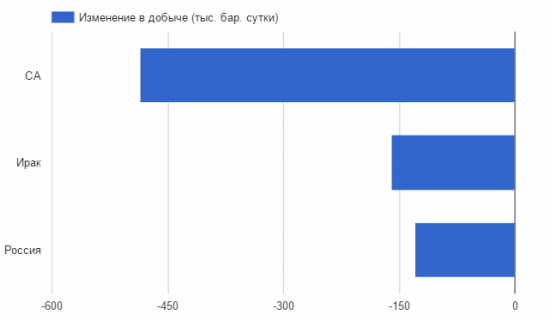

Сегодня Bloomberg сообщило со ссылкой на министра нефти Ирака, что страна сократила объем добычи уже на 160 тыс. баррелей и планирует к концу месяца выйти на уровень в 210 тыс. баррелей. То есть, Багдад исполнит свои обязательства уже в первом месяце 2017 г.

С опережающим графиком идет и наша страна. За период с 1 по 8 января объем ее добычи упал на 130 тыс. баррелей в сутки, об этом со ссылкой на Bloomberg сообщило агентство РИА Новости. Тем самым России остается еще около 200 тыс. бочек до своей цели.

( Читать дальше )

Россия по итогам 2016 г. увеличила добычу нефти на 275 тыс. бар.

- 09 января 2017, 13:25

- |

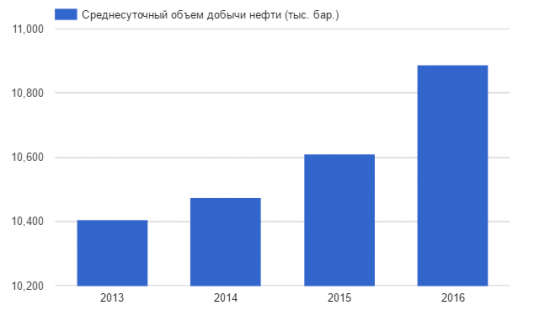

В декабре 2016 г. добыча нефти в России составила 11,1 млн. баррелей. Это уже четвертый месяц к ряду, когда производство «черного золота» находится выше уровня в 11 млн. бочек в день.

Среднесуточная добыча в 2016 г. составила 10,886 млн. баррелей, что на 275 тыс. баррелей больше, чем в 2015 г., и на 412 тыс. больше, чем в 2014 г. Согласно договоренности России и ОПЕК о сокращении производства, нашей стране необходимо будет снизить объем извлекаемой из недр нефти на 300 тыс. баррелей. За ориентир будут взяты данные за октябрь, то есть 11,2 млн. баррелей.

Таким образом, к концу первого полугодия среднесуточная добыча России не должна будет превышать примерно 10,9 млн. баррелей. Тем самым, существует вероятность, что в 2017 г. нашей страной будет добыт рекордный объем нефти.

А если предположить, что ценам на нефть удастся закрепиться выше 50 долларов за баррель, то этот год может оказаться гораздо более благоприятный для российского бюджета и экономики в целом.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс