Все Верно

Рубио: Основным предметом спора в переговорах по урегулированию конфликта на Украине являются оставшиеся под контролем Киева 20% территории Донбасса

- 03 декабря 2025, 08:44

- |

«То, из-за чего они буквально сейчас спорят, — это пространство примерно в 30-50 километров и 20 процентов Донецкой области [под контролем Украины]», — сказал он.

США пытаются понять, возможно ли завершить конфликт и «защитить будущее Украины, с которым согласились бы обе стороны», отметил Рубио.

По его словам, с российской стороны решение должен принимать президент Владимир Путин, а не его советники: только Путин может положить конец конфликту со стороны Москвы.

Невозможно завершить конфликт, не разговаривая с Россией, убежден Рубио.

«Я думаю, что мы достигли некоторого прогресса, мы приблизились, но мы еще не там, еще недостаточно близко. Но надеюсь, это изменится», — заявил глава Госдепартамента.

США не считают реалистичным финансирование Украины на протяжении всего конфликта, сказал также Рубио. «Это нереалистично, и этого не будет», — подчеркнул он.

Помощник российского президента Юрий Ушаков после переговоров Владимира Путина с посланником Дональда Трампа Стивом Уиткоффом и зятем американского лидера Джаредом Кушнером назвал вопрос территорий наиболее важным для Москвы, отметив, что «компромиссного варианта найдено не было».

( Читать дальше )

- комментировать

- 337

- Комментарии ( 1 )

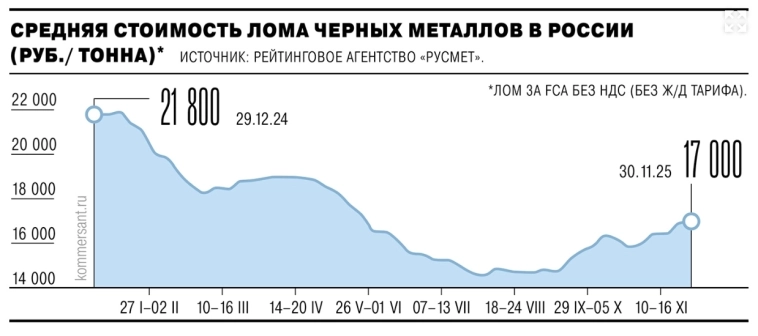

Металлурги повышают цены на лом в условиях дефицита сырья — Ъ

- 03 декабря 2025, 08:40

- |

Стоимость лома марки 3А по итогам ноября выросла на 4–8% в зависимости от региона поставки на условиях CPT железнодорожным транспортом, следует из обзора Metals & Mining Intelligence (MMI). На юге цены увеличились до 21,98 тыс. руб., в центральной части России — до 21,7 тыс. руб., на Урале — до 22,57 тыс. руб. Рейтинговое агентство «Русмет» оценивает среднюю стоимость лома на конец ноября в 17 тыс. руб. за тонну на условиях FCA (продавец поставляет товар назначенному покупателем перевозчику) без НДС и железнодорожного тарифа. С начала месяца цена выросла на 16,7%.

В MMI рост цен связывают с активизацией закупок сырья крупнейшими металлургическими предприятиями после затяжного периода низкого спроса. «ММК весь летний период отсутствовал на рынке и лишь в августе вернулся к пополнению запасов, после отсутствия в сентябре-октябре к закупкам вернулась и ТМК»,— говорит руководитель направления по рынкам лома аналитического агентства MMI Александр Шихранов.

( Читать дальше )

ДВЖД с начала года сократила погрузку на 5,1%

- 03 декабря 2025, 08:38

- |

Погрузка на Дальневосточной железной дороге (ДВЖД, филиал ОАО «РЖД») в январе—ноябре сократилась на 5,1% к аналогичному периоду прошлого года, до 66,2 млн т, сообщила служба корпоративных коммуникаций перевозчика. При этом, грузооборот за отчетный период вырос на 3,4%, более чем до 224,9 млрд тарифных тонно-километров.

Спад пришелся на перевозки нефти и нефтепродуктов (-6,7%, до 7,3 млн т), лесных грузов (-9,2%, до 2,2 млн т), промышленного сырья и формовочных материалов (-20,1%, до 404,8 тыс. т). Объем перевозок основного груза, угля, сократился на 2,4%, до 32,4 млн т, черных металлов — на 2%, до 729,5 тыс. т.

Вместе с тем, погрузка руды цветной и серного сырья выросла в 2,8 раза, до 980,5 тыс. т. Погрузка железной и марганцевой руды увеличилась на 14,2%, до 3,1 млн т, зерна — на 40%, до 134,4 тыс. т.

В ноябре на станциях ДВЖД погружено 6,2 млн т грузов, что на 4% меньше объема того же месяца прошлого года. Грузооборот в ноябре составил около 20,8 млрд тарифных тонно-километров — с ростом на 2,3%.

( Читать дальше )

Владельцы облигаций О'Кей финанс получили право досрочного погашения бондов

- 02 декабря 2025, 15:08

- |

Владельцы облигаций ООО «О'Кей финанс» серии 001Р-01 получили право досрочного погашения принадлежащих им бумаг, сообщила компания на ленте раскрытия информации.

Основанием наступления досрочного погашения послужила утрата прямого или косвенного контроля, осуществляемого O'Key Group, в отношении более 50% уставного капитала: ООО «О'Кей», АО «Доринда» и ООО «О'Кей финанс». Дата возникновения основания — 1 декабря.

Десятилетний выпуск облигаций на 8,5 млрд рублей был размещен в ноябре 2022 года. Ставка квартальных купонов до оферты в мае 2026 года — 11,5% годовых.

Помимо данного выпуска в обращении находится 6 выпусков облигаций ООО «О'Кей» на 27 млрд рублей.

t.me/ifax_go/19443

ОЭСР сохраняет прогноз роста мирового ВВП в 2025 году на уровне 3,2%

- 02 декабря 2025, 13:21

- |

Организация экономического сотрудничества и развития (ОЭСР) подтвердила прогнозы роста мирового ВВП на 2025 и 2026 годы, отметив устойчивость глобальной экономики, несмотря на повышение торговых барьеров и политическую неопределенность.

Согласно прогнозу организации, мировой ВВП увеличится на 3,2% в 2025 году после подъема на 3,3% в предыдущем году. ОЭСР ожидает замедления темпов роста до 2,9% в 2026 году. Ожидания на текущий и следующий годы совпадают с сентябрьскими прогнозами.

ОЭСР ждет ускорения роста мирового ВВП до 3,1% в 2027 году.

«Глобальная экономика в этом году демонстрирует гибкость, несмотря на опасения резкого спада активности вслед за увеличением торговых барьеров, а также на фоне серьезной политической неопределенности», — говорится в докладе организации.

Экономика получает поддержку, в частности, за счет крупных инвестиций в ИИ, а также стимулирующей бюджетной и монетарной политики во многих странах, отмечается в докладе.

Рост объемов мировой торговли во втором квартале замедлился, и ОЭСР ожидает, что повышение торговых пошлин будет способствовать постепенному подъему цен. Это приведет к ослаблению темпов роста потребительских расходов и инвестиций бизнеса, предупреждают эксперты организации. Они ожидают, что инфляция в большинстве крупных экономик вернется к целевым показателям к середине 2027 года.

( Читать дальше )

Песков: План Трампа - хорошая основа для работы по украинскому урегулированию

- 02 декабря 2025, 12:30

- |

Энергопотребление в России с начала года снизилось на 0,8% — глава Системного оператора

- 02 декабря 2025, 10:56

- |

«Сейчас минус 0,8% к прошлому году по России. Если по температуре привести, так будет минус 0,2% То есть, мы примерно так и живем, поскольку год уже практически прошел. Тут сейчас, наверное, революционных событий не будет», — сказал глава «Системного оператора» Федор Опадчий в кулуарах Международного форума «Электрические сети — 2025».

Согласно обновленному проекту схемы и программы развития электроэнергетических систем России (СиПР) на период 2026-2031 годов, разработанному «Системным оператором», потребление электроэнергии в единой энергосистеме России в 2025 году ожидается в объеме около 1,167 трлн кВт·ч, что на 1% выше, чем в 2024 году. Максимум потребления мощности может составить 170,8 ГВт.

Ранее Опадчий сообщил ТАСС, что по итогам 2025 года «Системный оператор» прогнозирует сохранение объема потребления в России на уровне 2024 года. При этом на Дальнем Востоке рост составит 4,5%.

tass.ru/ekonomika/25788341

Новак: баланс предложения на мировом нефтерынке есть с учетом решений ОПЕК+ о паузе в наращивании добычи

- 01 декабря 2025, 16:08

- |

«Ситуация на нефтяном рынке, как мы видим, стабильная, во многом благодаря действиям ОПЕК+. Да, мы видим отдельную волатильность, связанную с геополитическими факторами, которые рынок учитывает. Тем не менее, мы видим, что спрос несколько ниже. Соответственно, зимой баланс предложения есть, потому что с точки зрения управляемости и принятия решения ОПЕК+, мы принимаем такие решения, которые позволяют не увеличивать предложение сейчас на рынок»

t.me/ifax_go/19407

теги блога Все Верно

- bitcoin

- CNYRUB

- ethereum

- IMOEX

- IPO

- Ozon

- S&P500

- tesla

- VK

- абрау-дюрсо

- Автоваз

- автомобили

- акрон

- акции

- Алроса

- аэрофлот

- банки

- белуга групп

- брокеры

- Владимир Путин

- война

- ВТБ

- газпром

- газпромнефть

- гмк норникель

- двмп

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индия

- интеррао

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- камаз

- Китай

- ключевая ставка ЦБ РФ

- комментарий

- криптовалюта

- Лукойл

- Мечел

- мирные переговоры

- ММК

- Московская биржа

- мтс

- натуральный газ

- нефть

- нкхп

- НЛМК

- НМТП

- Новатэк

- облигации

- ОПЕК

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- пик сз

- полиметалл

- Полюс Золото

- прогноз компании

- распадская

- роснефть

- русагро

- русал

- самолет

- санкции

- сбербанк

- СВО

- сделки M&A

- Северсталь

- совкомфлот

- соллерс

- СПБ биржа

- СПГ

- сша

- тинькофф банк

- транснефть

- уголь

- Украина

- Украинский кризис

- ФАС

- форекс

- фосагро

- ФРС

- фьючерс mix

- ЦБ России

- ЦБ РФ

- черкизово

- Энергетический кризис

- ЮГК Южуралзолото

- Яндекс