Блог компании Tickmill | Китайские власти возвращаются к необходимости кредитного смягчения.

- 13 июня 2019, 15:05

- |

Коммерческие запасы нефти в США почти непрерывно растут с середины марта, пока цена находится выше порога рентабельности. Заявления ОПЕК имеют ограниченный эффект, оптимизма которого достаточно лишь чтобы купировать опасения, связанные с ослаблением спроса.

EIA сообщила, что запасы выросли вторую неделю подряд, причем два раза подряд рынок ошибался предсказывая сокращение запасов на фоне удешевления сырья.

Коммерческие резервы, таким образом, выросли до максимума с июля 2017 года, когда темпы добычи в США были практически на пике, а баррель WTI стоил в среднем 48 долларов:

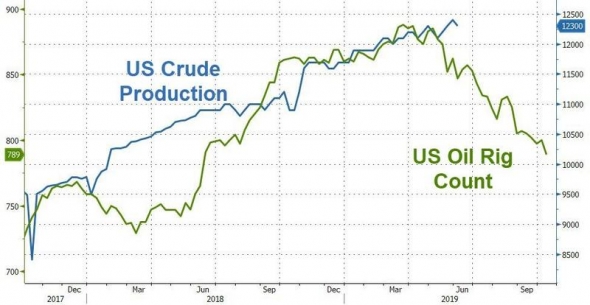

Как только нефть снова упадет ниже 50 долларов за баррель, давление предложения со стороны американских нефтяников должно ослабнуть, так как калибровка запасов в предыдущих случаях говорит, что большинство производителей начинают испытывать трудности в поддержании добычи при цене в 45-50 долларов за баррель. В целом, пик производства и угнетающая рынок динамиков запасов должны остаться позади, учитывая, что число буровых вышек перешло в снижение и, согласно прогнозам, этот тренд сохранится:

Возможность ОПЕК достичь консенсуса в продлении ограничений на добычу во многом зависит сейчас от РФ, которая пока не выразила явной готовности поддержать новый пакт.

Как я писал в своих предыдущих статьях, возобновление спада в производственном секторе Китая, сжатие импорта и экспорта, а также заражение слабостью сектора услуг должно было побудить власти возобновить кредитное смягчение. В майских данных по денежным агрегатам данное предположение не нашло место, объем новых кредитов не оправдал ожиданий. Тем не менее в четверг, вице-премьер Китая Лю Хе заявил, что китайский регулятор должен будет вмешаться чтобы поддержать достаточный уровень ликвидности в экономике и усилить кредитование фирм малого и среднего размера.

Стоит заметить, что после эпизода кредитной экспансии в январе (показатель Total Social Financing) на 4.5 трлн. юаней, высокопоставленный чиновник обрушился с критикой на действия денежного регулятора и банковская система отреагировала соответствующим образом, замедлив выдачу кредитов. Сейчас, когда Лю Хе призывает к денежному смягчению, его «рекомендации» вероятно также охотно примут во внимание.

Излюбленным инструментом ЦБ в регулировании денежного предложения является норма обязательного резервирования, которая в этом году снижалась уже 6 раз. Чем ниже этот показатель, тем меньше доля собственных средств банка (от средневзвешенных по риску активов), которая должна быть зарезервирована под потери. Высвободившиеся средства банк может направить на создание новых активов либо погашение имеющихся обязательств, однако из-за замедления экономики риск неблагоприятного отбора растет для банков, и они в курсе об этом. Возросший кредитный риск малых предприятий «блокирует» рост их финансирования. Банки продолжают отдавать предпочтение высококачественным заемщикам – муниципальным органам и госпредприятиям.

Основное следствие из комментариев Лю Хе – рост аппетита к риску на глобальных рынках в краткосрочной перспективе, так как фактор внешнего риска в виде положения китайской экономики, например для Еврозоны, изменяется в благоприятную сторону.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал

а пост читаешь — все про нефть)