Блог компании Tickmill | Почему лиру пора покупать и анализ обратного выкупа акций в США

- 17 сентября 2018, 12:37

- |

Ключевые моменты в обзоре

— Почему пик спекулятивной атаки на лиру пройден и за ней укрепление;

— Обратный выкуп акций и рост S&P 500: фундаментально обоснованный рост или нет?

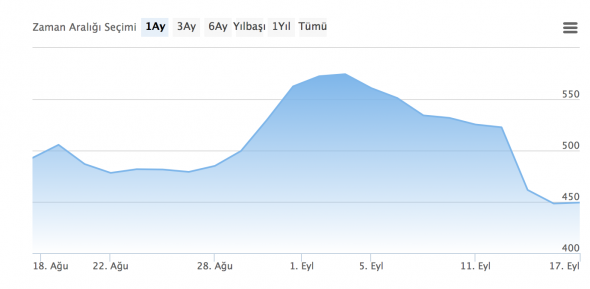

Турецкая лира возобновила снижение в понедельник, несмотря на повышение ставки ЦБ до 24%, которое вроде как должно было повысить издержки на короткие позиции, т.е. сделать их менее выгодными. Долгожданный традиционный шаг по стабилизации валютного кризиса даже вызвал удорожание гос. облигаций, что необычно с точки зрения связи между изменением ставки и ценой облигации.

Обычно рост альтернативных издержек капитала приводит к снижению приведенных стоимости будущих платежей, т.е. цена бондов должна снизиться. Однако в случае турецких бондов львиную долю риска занимал валютный риск, т.е. обесценение приведенных платежей за счет обесценения лиры. Поэтому решение ЦБ вызвало своеобразный «приток доверия» на рынке с фиксированной доходностью.

Стоимость страховки от дефолта продолжает снижаться, в понедельник кредитно-дефолтный своп составлял 437 пунктов. Рекордное значение паники наблюдалось в начале сентября когда CDS составлял 574 пункта.

Следующим этапом в судьбе лиры, где будет отыгрываться не паника и сопутствующее спекулятивное давление, а фундаментальные показатели, станет план правительства по сокращению гос. расходов. Другими словами, как правительство будет аргументировать возможности снижения кредитного риска, который значительно возрос после многих лет экономической экспансии за счет иностранных заимствований.

О том как Турция будет пытаться привести себя в порядок станет известно в четверг, когда власти опубликуют планы по восстановлению экономики в среднесрочной перспективе. Зять Эрдогана Берат Альбайрак и «по совместительству» министр финансов пообещал оптимизировать траты, прежде всего пострадают намеченные инфраструктурные проекты, и в зависимости от глубины проблемы, скидывание части социальных обязательств государства. Это очень непопулярная мера для Эрдогана, но вынужденная в такой ситуации.

Разумеется, долго оставлять ставки на таком высоком уровне ЦБ не будет — это огромная нагрузка на банковскую систему, у которой при повышении ставки дешевеют активы (т.к. снижаются приведенная стоимость платежей по ним) и одновременно с этим растут издержки по обязательствам.

Подстроиться при этом сложно, из-за природы банков как таковых: они обычно вкладываются в долгосрочные активы, при этом имеют краткосрочные обязательства. Даже при попытке «перескочить» на краткосрочные активы, при повышении ставки подстройка прибыли по активам происходит медленнее чем издержек по обязательствам. Это также известно, какнесоответствие активов-обязательств (asset-liability mismatch).

Случай с российским рублем в 2015 подсказывает, что спекулятивную атаку можно эффективно купировать повышением процентной ставки, и вряд ли Турция, с еще более высокими ставками, станет исключением. Ослабевание инфляции в США, ожидания более мягкой ФРС, должны также благоприятно отразиться на турецкой лире, с точки зрения влияния стоимости заимствований в США на EM рынке. Турецкие бонды уже дали сигнал, что лире стоит «взять себя в руки», поэтому имеет смысл начать рассматривать короткие позиции по USDTRY с диапазона 6.25 — 6.40. Посмотреть торговые спецификации по данной валютной паре можно здесь.

«Закат» обратного выкупа

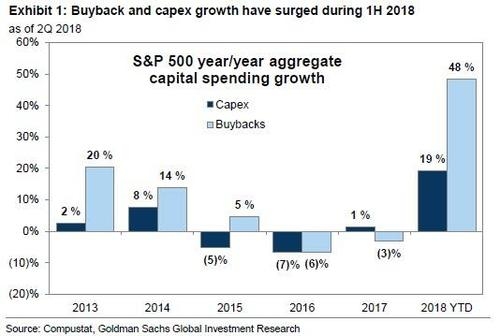

Прошел август и теперь пора делать выводы по горячо обсуждаемому сценарию, того, как компании США потратят излишки наличности в результате налоговой реформы и высоких прибылей. Ответ, который лежал на поверхности оказался верным: обратный выкуп акций. Впервые за 20 лет объем средств, направленный на обратный выкуп, превзошел капитальные вложения, что, собственно, и объясняет отчаянное покорение S&P 500 новых вершин. С начала года и до середины сентября компании направили 762 млрд. долларов на обратный выкуп, причем по оценке GS на эту задачу будет направлено 1 трлн. долларов.

Причем более высокими темпами росли акции тех компании, где доля расходов по скупке акций была выше. Фирмы, сделавшие акцент на капитальных вложениях, отставили от динамики S&P 500. О чем это говорит: в росте S&P 500 преимущественно отыгрывали краткосрочную перспективу — сокращение предложения.

Происходит все как по учебнику: когда компании смещают фокус на краткосрочную перспективу, необходимость «вознаграждения» инвесторов за их лояльность происходит через доход на капитал за счет обратного выкупа акций, нежели чем через дивиденды, которые представляют собой долгосрочной обязательство. Понятно, что решение об обратном выкупе говорит о временном характере увеличения денежных потоков, т.е. для рынка это краткосрочный катализатор для роста. Как фундаментальный показатель, данная мера означает рост цены акции на сокращении предложения (рациональном и контролируемом), а не притоке спроса (может быть иррациональным и неконтролируемым), который подвержен сильным колебаниям.

Поэтому не все так просто, говоря, что рынок отыграл краткосрочный фактор — на одну акцию активов стало больше и понятно каких активов, которые есть сейчас и по которым есть денежные потоки. Это важно учитывать.

Истощение обратного выкупа акций как фактора роста, соответственно представляет краткосрочный риск для фондового рынка США. Сейчас это особенно актуально так как за месяц до публикации отчетности компаниям нельзя проводить выкуп по собственному усмотрению. К концу сентября число таких компаний достигнет 86% из S&P 500. Делайте выводы.

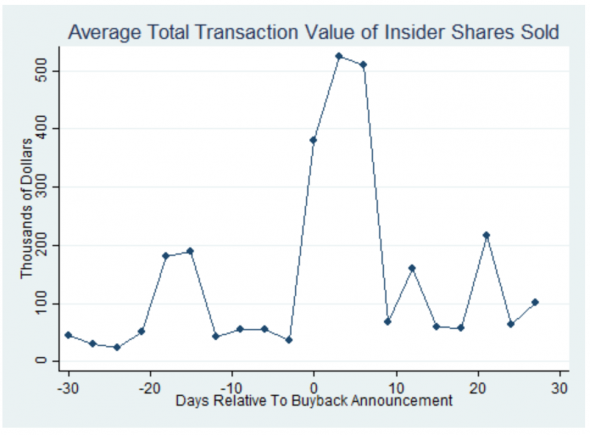

И еще один довод в пользу того, что обратный выкуп — это удобная схема для менеджеров обналичивать их акции:

Артур Идиатулин

Новости тг-канал

Новости тг-канал