Блог компании Tickmill | Обзор NFP и нюансы грядущего заседания ЕЦБ

- 10 сентября 2018, 14:17

- |

Доллар неожиданно получил поддержку с экономического фронта в пятницу, после того как отчет по безработице подтвердил «твердую поступь» американской экономики. Однако систематическая переоценка создания рабочих мест в августе, согласно данным за последние семь лет, убеждает взглянуть на пересмотренные данные в сентябре, чтобы получить более точную картину на рынке труда.

Часть инвесторов ожидала увидеть как экономика ощутила ледяное дыхание тарифных войн, однако сильный внутренний спрос пока успешно нивелирует эти опасения в рыночных настроениях.

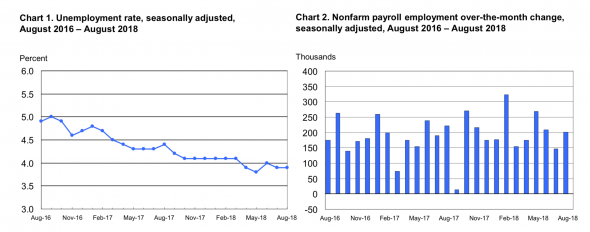

Ниже представлены ключевые моменты отчета:

⁃ Уровень безработицы остался на уровне 3.9%, количество новых рабочих мест составило 201К, незначительно превысив прогноз в 201К;

Безработица и прирост в рабочих местах. Источник: BLS.gov

⁃ Гораздо более важным моментом отчета стал заработная плата, которая выросла на 0.4% почти вдвое превысив прогноз. В годовом выражении зарплаты изменились на 2.9%. Это говорит в пользу более агрессивной монетарной позиции ФРС, так как ускорению потребительской инфляции обычно предшествует укрепление заработной платы. Обычно рассматривают два канала распространения инфляции с рынка труда на рынок товаров: рост доходов позволяет потребителям увеличить расходы, в то время как со стороны фирм происходит рост издержек на труд, что вынуждает их повышать конечные цены;

⁃ В производственной сфере наметилось некоторое замедление темпов роста найма. В августе количество рабочих мест сократилось на 3К, преимущественно за счет реакции фирм на снижение экспортных заказов из-за тарифов. Рыночные ожидания в этой сфере как раз концентрируются на опасениях, связанных с протекционистской политикой, поэтому в ближайшей перспективе производство является первым кандидатом на тревожные сигналы в занятости.

⁃ Июньский и июльский прирост в рабочих местах были пересмотрены в сторону понижения. За эти два месяца прирост в занятости оказался на 50К меньше, чем было указано в предыдущих отчетах.

Оптимистичная реакция доллара на отчет оказалось ограниченной. Индекс доллара подскочил в пятницу до уровня 95.50, однако уже в понедельник перешел в снижение. Немаловажным фактором который повлиял на динамику EURUSD стали продажи европейской валюты перед заседанием ЕЦБ на этой неделе, который делает мелкие в шаги в сторону ограничений в ДКП, при этом оглядываясь на уязвимость производственной сферы из-за тарифных войн и слабую инфляцию.

В такой ситуации, необходимо сохранять пути отхода и ЕЦБ вероятно подтвердит намерения сократить программу скупки бондов до 15 млрд. евро в октябре с «ожиданиями» окончательно завершения к концу этого года. С каждым новым заседанием, ЕЦБ придется вносить все больше ясности в траекторию процентной ставки, ведь касательно QE уже дан четкий сигнал. Если продолжать придерживаться неопределенной формулировки «оставить ставку без изменений по крайней мере до лета 2019 года», то на рынках будет расти замешательство, а неопределенная реакция рынков на заявления ЕЦБ точно не в интересах ЕЦБ. Вероятность что ЕЦБ повысит ставку в октябре 2019 составляет на данный момент 90%, в то время как рынок полностью уверен что повышение произойдет в следующем году.

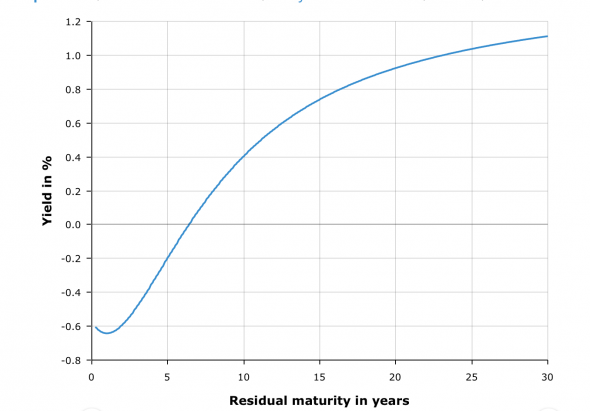

Для европейского рынка бондов будет интересен аспект реинвестирования доходов от облигаций в политике ЕЦБ. После завершения QE спрос ЕЦБ на бонды по идее должен формироваться за счет доходов(proceeds) от облигаций, достигших срока погашения. Как и кому будет «давать» эти средства ЕЦБ? Если быть точнее, время идет и по бондам в портфолио ЕЦБ приближаются сроки погашения, поэтому он может «растянуть по времени» портфолио направив доходы в долгосрочные бумаги, либо купить краткосрочные облигации. Разброс доходности бондов по странам-членам ЕС, может также вынудить ЕЦБ сдерживать стоимость заимствований в проблемных странах, например Италии. Однако на прошлом заседании в июле Драги озвучил нейтральное правило, где каждая страна может получить поддержку от ЕЦБ, согласно ее отчислениям в ЕС. Все это вызовет соответствующие изменения в структуре процентных ставок.

Кривая доходности европейских бондов. Заметен чрезмерный уклон медвежий уклон рынка в 1-2 летней перспективе.

Стабилизация доходности в Италии благодаря дополнительным вливаниям ЕЦБ возможно успокоила бы рынок, однако ясно что регулятор не хочет усугублять проблему морального риска. Однако если Италия всплывет на конференции, для евро это станет большим принятым сюрпризом.

Аппетит к риску поддержали данные по производственной и потребительской инфляции в Китае. Оба показателя превзошли ожидания, несмотря на торговую напряженность, однако позитивные данные могли стать результатом стимулирующих мер в Китае. Позже должны выйти данные по денежному предложению и кредитам в китайской экономике, при этом если денежные агрегаты не покажут значительного роста (слабые меры по стимулированию), то данные по инфляции приобретут еще более позитивный эффект.

Артур Идиатулин

Новости тг-канал

Новости тг-канал