Блог им. InveStory

Рынок нефти в 2024: вызовы и возможности

- 26 декабря 2023, 06:11

- |

Нефть Brent заканчивает 2023-й год с результатом -4%, что весьма неплохо, учитывая пессимистичные оценки экономистов по мировой экономике на уходящий год. Стоит ли ждать роста цен на нефть в 2024-м году, и какие риски существуют для рынка на грядущий год?

Итоги-2023: и худшие, и лучшие ожидания не оправдались

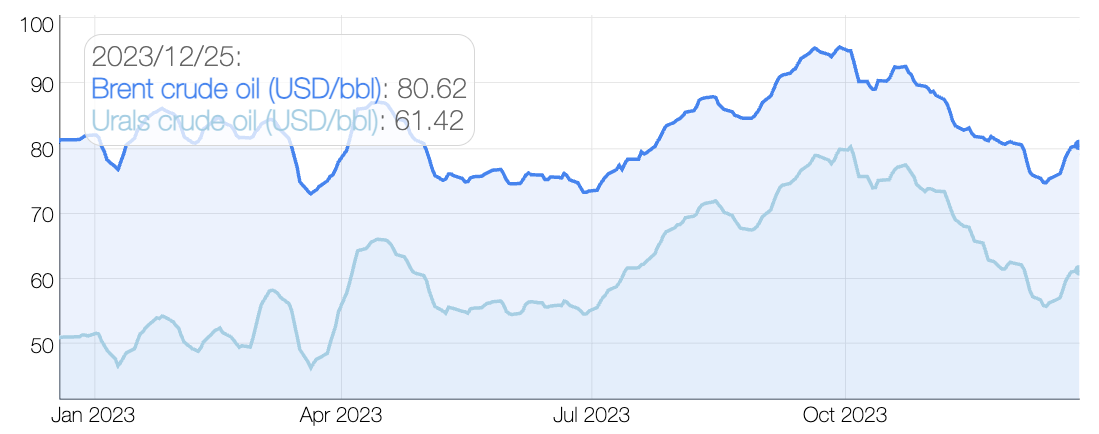

Весь 2023-й год цены на Brent колебались в пределах $70-90, за баррель, и устойчивого выхода за этот диапазон так и не случилось. С одной стороны, ОПЕК+ предпринял две серьезные попытки сократить добычу нефти, которые смогли стабилизировать нефтяной рынок, но не привели к значительному росту цен.

С другой стороны, китайская экономика показала себя существенно слабее, чем на то рассчитывали экономисты в конце 2022 года, когда Китай начал выходить из периода жестких локдаунов. Еще одним внезапным фактором стало увеличение добычи со стороны США до абсолютного исторического рекорда: по оценке Минэнерго США, Штаты должны достичь уровня добычи 13,3 млн баррелей в сутки (мбд) по итогам четвертого квартала, хотя изначальные оценки были в пределах 12 мбд.

Экономика США показала отличный рост в этом году, во многом за счет стимулирующей фискальной политики, которую правительству США пока что удаётся поддерживать без разбалансировки государственных финансов и рынка долга.

В итоге этот год оказался для нефтяного рынка достаточно нейтральным и спокойным, относительно куда более волатильного 2022 года.

Перспективы в 2024 году

Два основных сценария, которые можно выделить для нефтяного рынка на следующий год, тесно связаны с глобальной экономической ситуацией: сценарий «мягкой посадки» (от англ. «soft landing») и «жесткой посадки» (от англ. «hard landing») мировой экономики. Для этого мы возьмём консенсусные оценки крупных инвестбанков, а также профильных аналитических агентств.

Что из себя представляет сценарий «мягкой посадки»:

- США, ЕС, Британии и другим странам, которые проводят жёсткую монетарную политику, удаётся довести уровень инфляции до контролируемого уровня, что позволяет перейти к снижению процентных ставок;

- Снижение процентных ставок позволяет поддерживать экономическую активность без скатывания мировой экономики в рецессию;

- В итоге спрос на нефть умеренно растёт (в пределах 500-1000 тыс. баррелей в сутки), мировая экономика обходится без рецессии и растёт на 1,5-2%, что хоть и ниже среднеисторического темпа в 3%, но сильно лучше, чем гипотетическая рецессия;

- При прочих равных, цены на нефть будут балансировать на уровне текущих $75-85 за баррель лишь с эпизодическим выходом за пределы диапазона.

Что из себя представляет сценарий «жесткой посадки»:

- США, ЕС, Британии и другим странам, которые проводят жёсткую монетарную политику, не удаётся избежать рецессии. Безработица растёт, экономическая активность падает;

- Снижение процентных ставок лишь частично позволяет стабилизировать экономическую ситуацию в зависимости от страны;

- В итоге спрос на нефть падает, цены на нефть кратковременно падают до $30-50 в зависимости от глубины рецессии, но к концу года восстанавливаются до $60-70. Мировая экономика вступает в рецессию на пару кварталов, что может оставить пространство для околонулевого роста по итогам года.

Что необходимо иметь в виду, рассматривая данные сценарии:

- Оценивающие рынок нефти организации, МЭА, Минэнерго США и ОПЕК, имеют сильные расхождения в оценках ситуации на рынке в 2024 г. Такое расхождение отражает высокую неопределенность относительно перспектив крупнейших экономик в следующем году. Согласно МЭА, в среднем по 2024 г. ожидается профицит в размере 0,5 млн б/д. Минэнерго США оценивает профицит в 120 тыс. б/д, а ОПЕК ждет дефицита в 2 млн б/д. Важно отметить, что эти оценки не учитывают решение ОПЕК+ о сокращении добычи нефти 30 ноября.

- Рост спроса в Азии может оказаться лучше ожиданий. Прогнозируется, что в Южной Азии спрос на нефть в Индии вырастет на 3,2% в 2024 году, опередив рост Китая. На этот спрос влияет экономический рост Индии и увеличение потребления продуктов нефтепереработки, таких как бензин.

- Геополитика может сыграть в обе стороны. Напряженность на Ближнем Востоке, в первую очередь в районе Красного моря, в случае обострения может спровоцировать новые скачки цен на нефть. При этом новый виток торговой войны между США и Китаем может негативно повлиять на экономическую активность в обеих странах, что приведет к снижению спроса на нефть.

Российская нефть: больше давления в следующем году

Второй год жестких санкций против России показал неэффективность санкционной политики западных стран, однако это не означает, что санкции никак не влияют на российскую экономику и нефтедобывающий сектор в частности. Дисконт российского сорта нефти Urals к бенчмарку Brent колебался в диапазоне от $10 до $20, и с ноября наблюдается расширение дисконта по отношению к российской нефти.

По данным ИЭФ, за период с 16 по 30 ноября Управление по контролю за иностранными активами Минфина США (OFAC) ввело санкции против 6 танкеров и 6 судоходных компаний (5 – из ОАЭ и 1 – из Либерии), которые перевозили российскую нефть и нарушали установленный западными странами «ценовой потолок» в $60 за баррель Urals.

В 2024 году закономерно ожидать усиления контроля за суднами и маршрутами, которые позволяют России перевозить нефть в обход санкций. Даже если Западу не удастся в полной мере навязать исполнение потолка цен на российскую нефть, сам факт ужесточения контроля повысит риски для перевозчиков, что естественным образом приведет к расширению дисконта для российской нефти.

Что в итоге

Самое уверенное, что можно сказать про перспективы нефтяного рынка в следующем году — в зависимости от сочетания вышеописанных в статье факторов, конъюнктура рынка может сложиться самым разным образом. Для инвесторов это означает необходимость в более активном управлении позициями в нефтегазовом секторе, которое должно опираться на фактические экономические данные в 2024 году. В силу разброса оценок на грядущий год, нефтяной рынок может оказаться куда более волатильным, чем в этом году, что позитивно для трейдеров, так как даёт более широкое пространство для сделок с фьючерсами на нефть.

Читайте также самую актуальную информацию по нефтяному рынку и другим секторам в нашем основном ресурсе https://t.me/investorylife

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс