Блог компании Mozgovik | Текущая ситуация на первичном корпоративном рублевом рынке облигаций

- 02 октября 2023, 16:36

- |

Несмотря на возрастание ожиданий очередного повышения ключевой ставки ЦБ РФ и продолжения роста доходностей на вторичном рынке, на «первичке» интерес к новым выпускам в целом сохраняется.

Хотя сейчас не все так радужно. Не всем эмитентам удалось разместить в первый день заявленный объем. Особенно это касается сравнительно небольших предложений ВДО. Так, владелец вендинговых автоматов ПЛАЗА-Телеком (бренд ВЕНДБРЕНДС) разместила только 60,3% из 200 млн руб., Группа Продовольствие − 10,2% из 300 млн руб., а Агротек − 39% из 150 млрд руб. Но и эмитенту 1-го эшелона – ГПБ, по выпуску серии 003Р-01Р удалось продать всего лишь 11,9% из 5 млрд руб.

Классическим рыночным размещением на прошлой неделе стал сбор книги заявок по облигациям серии 002Р-03 девелопера из Казани Джи-групп (рейтинги АКРА/Эксперт РА: A-(RU)/r BBB+). Из-за повышенного интереса инвесторов первоначальная маркетируемая ставка квартального купона была снижена с 16% до итоговых 15,4% (YTM 16,99) при дюрации 2 года, а объем увеличен с 1 до 2 млрд руб.

Ожидания роста ставок поспособствовали популярности в последнее время корпоративных флоатеров, благодаря чему, успешно были собраны книги заявок по бондам АФК Системы и РЖД. Причем по первому выпуску ориентир премии к RUONIA по купону был снижен с 225 б. п. до 190 б. п., а объем увеличен с 10 до 15 млрд руб. По второму, спред был понижен с 125 б. п. до 120 б. п., объем же возрос с 30 до 45 млрд руб.

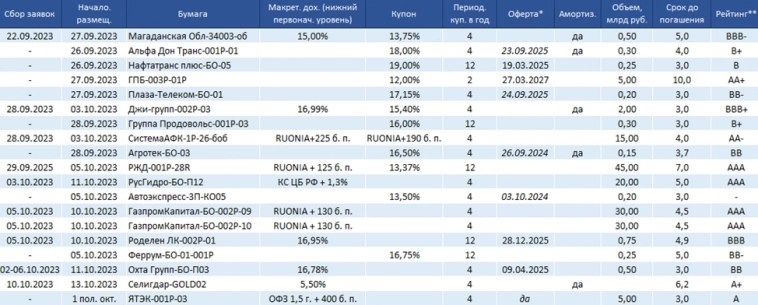

Первичные рыночные корпоративные рублевые размещения

Источники: Rusbonds.ru, собственные расчеты

На текущей неделе будут предложены два флоатеры Газпрома с привязкой к RUONIA, а также РусГидро с привязкой к ключевой ставке ЦБ РФ. Учитывая маркетируемые премии (см табл.), выпуски Газпрома выглядят привлекательно и позволят в краткосрочной перспективе получить доходность выше регулируемой ставки. Хотя здесь на вторичных торгах может быть ограниченная ликвидность.

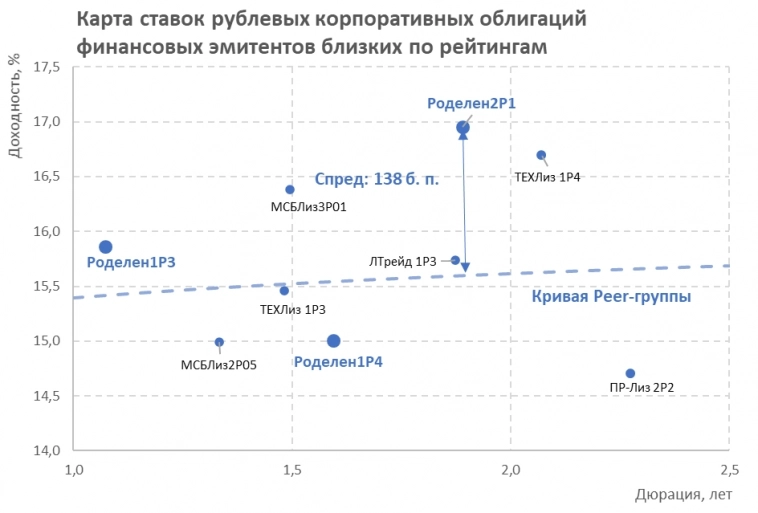

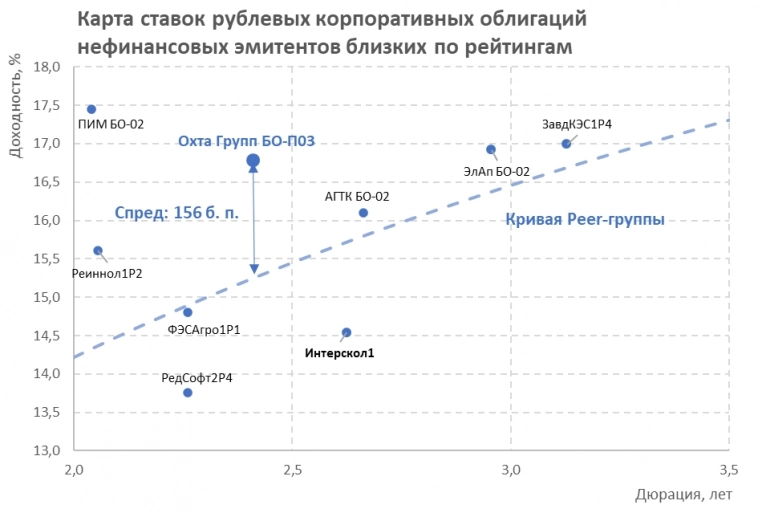

Из рыночных выпусков сегмента ВДО предстоят формирования книг заявок по ЛК Роделен и девелопера из Санкт-Петербурга Охта Групп.

На мой взгляд, наиболее интересным выглядит выпуск Роделен2P1 из-за более высокой маркетируемой доходности при меньшей дюрации и более высоким рейтингом эмитента.

Источники: Московская биржа, Rusbonds.ru, собственные расчеты

- 02 октября 2023, 20:44

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации

Новости тг-канал

Новости тг-канал