Блог им. Kitten

Конференция на заседании ФРС

- 15 июня 2022, 19:51

- |

Вводная к заседанию ФРС.

Общая ситуация.

Общая ситуация на рынках очень негативная.

Мир не успел полностью оправиться от последствий Ковид, как к этому прибавился рост цен на энергоносители и обострение геополитической ситуации.

Проблемы с поставками не исчезли, рост цен на энергоносители и продовольствие, геополитические страхи на фоне ужесточения монетарной политики почти всеми ЦБ мира делают наступление рецессии практически неотвратимым.

Рост доходностей ГКО всех стран мира многократно увеличит бюджетные расходы на обслуживание госдолга, что повлечет повышение налогов и станет дополнительным ужесточением финансовых условий на фоне ястребиной политики основных ЦБ мира.

Решение ЕЦБ о повышении ставки на июльском и сентябрьском заседаниях в качестве первого шага ускорило фрагментацию на долговом рынке стран Еврозоны и привело к сегодняшнему внеочередному заседанию ЕЦБ, на котором обсуждалась стратегия защиты от вероятного будущего долгового кризиса, хотя очевидно, что любое решение ЕЦБ не решит проблему в долгосрочной перспективе, для этого необходимо введение евробондов.

Обострение ситуации по Брексит в части нарушения Британией международного права в части протокола Северной Ирландии вызвало гнев ЕС, который объявил о готовности возобновить судебные иски через 2 месяца, если Британия не вернется за стол переговоров, эта проблема и готовность Шотландии ускорить проведение референдума о независимости оказывают давление на фунт.

В текущем хаосе с максимальным количеством рисков за многие десятилетия приоритет остается за ростом доллара на фоне падения фондового рынка, т.е. корреляция ухода от риска, но сегодняшнее заседание ФРС, при правильном решении и «спокойной» риторике Пауэлла может привести к значительной коррекции на аппетит к риску, т.е. к коррекции с ростом фондового рынка на фоне падения доллара.

Заседание ФРС.

Сочетание решения ФРС с риторикой Пауэлла определят реакцию рынка.

До четверга с предупреждением Белого дома о том, что пятничный релиз по инфляции цен потребителей останется на высоком уровне, рынок рассчитывал на повышение ставки ФРС на 0,50% в июне и 0,50% в июле, что соответствовало заявлениям членам ФРС, при этом некоторые члены ФРС намекали, что с сентября ФРС перейдет в режим паузы, что логично с учетом предстоящих выборов в Конгресс.

Но пятничный отчет по инфляции CPI США изменил ожидания рынка, теперь в цене учтено повышение ставки на 0,75% на сегодняшнем заседании ФРС, некоторые банки ожидают повышение ставки сразу на 1,0%.

Не так важно, насколько сегодня ФРС повысит ставку: на 0,50% или 0,75%, важнее обоснование решения по ставке и планы по дальнейшему повышению ставок.

К примеру, повышение ставки на 0,50% со снижением прогнозов по росту ВВП США на фоне мрачной риторики Пауэлла о рисках для экономики может привести к корреляции бегства от риска, т.е. к росту доллара с падением фондового рынка, но если повышение ставки на 0,50% будет сопровождаться риторикой об ожидании снижения инфляции во второй половине года и отсутствием риска рецессии – то следует ожидать падение доллара на фоне роста фондового рынка.

Повышение ставки ФРС сегодня на 0,75%, отрицаемое ранее Пауэллом и другими членами ФРС, приведет к росту доллара на фонде падения фондового рынка в первой реакции, но вторая реакция зависит от новых прогнозов и риторики Пауэлла по состоянию экономики и дальнейших планов по ставке.

Если Пауэлл скажет, что такое повышение ставки исключение, повторение повышения ставки на 0,75% не планируется в июле, а риторика в отношении ожиданий по экономическому росту будет позитивной: то паника рынка будет краткосрочной в зависимости от прогнозов по повышению ставки.

Порядок анализа решения ФРС:

1. Повышение ставки.

Повышение ставки на 0,50% — первая реакция на рост аппетита к риску на фоне падения доллара.

Повышение ставки на 0,75% — первая реакция на уход от риска на фоне роста доллара.

Смотрим в сопроводиловке тут (на примере майской сопроводиловки, середина третьего абзаца):

2. Прогнозы по траектории ставки ФРС.

На текущий момент рынок ожидает, что ставка ФРС к концу текущего года будет около 3,5%, такое быстрое и сильное повышение ставки на фоне сокращения баланса ФРС неизбежно приведет к рецессии:

Рынки ожидают, что ФРС продолжит повышать ставки в 1 квартале 2023 года с окончанием цикла ужесточения политики на уровне 4,0%.

Прогноз членов ФРС ниже ожиданий рынка должен рассматриваться как близость нисходящей коррекции по индексу доллара и восходящей коррекции на фондовом рынке, чем ниже прогноз по траектории ставок в сравнении с ожиданиями рынка – тем быстрее будет разворот на коррекцию.

Прогноз по ставкам – первая таблица в приложении с прогнозами:

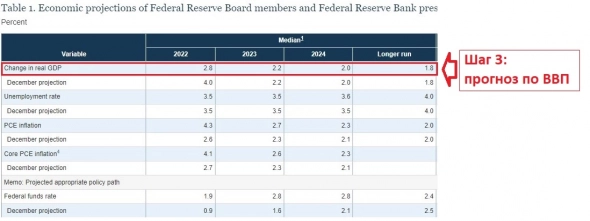

3. Экономические прогнозы.

Реакция рынка во многом зависит от мнений членов ФРС по рискам замедления экономики США, позитивная риторика приблизит восходящую коррекцию на фондовом рынке и нисходящую коррекцию по индексу доллара.

Если же ФРС акцентирует внимание на снижении спроса согласно сегодняшним розничным продажам и снизит прогнозы по росту ВВП США – следует ожидать ускорения бегства от риска.

Прогнозы по росту ВВП США в первой таблице приложения:

Также следует обратить на риторику по росту экономики в сопроводиловке ФРС, ибо сегодняшние розничные продажи не будут учтены в прогнозах:

4. Инакомыслящие.

Чем меньше инакомыслящих – тем лучше, разброд и шатание рынку не нравится совсем.

Инакомыслящие в пользу более малого повышения ставки – плюс аппетиту к риску, инакомыслящие в пользу более сильного повышение ставки более 1 члена ФРС – на усиление паники.

Смотреть в последнем абзаце сопроводительного заявления ФРС:

Пресс-конференция Пауэлла.

Изучение решения ФРС в части как сопроводительного заявления, так и прогнозов, во многом дадут понимание направление риторики Пауэлла.

Но Пауэлл может как сгладить решение и прогнозы ФРС своей риторикой, так и усугубить, один из главных моментов – удивил ли Пауэлла отчет по инфляции за май, если скажет, что да, инфляция вышла гораздо выше ожиданий – паника усилится.

ТА/ВА:

— Евродоллар:

Локально после обновления лоу до начала-середины 1,03й фигуры логично начало восходящей коррекции минимум на пару фигур:

На старших ТФ логично падение евродоллара ниже паритета перед разворотом вверх:

При голубином ФРС (вряд ли возможно) или при резком снижении геополитических рисков можно с натяжкой разметить так:

— S&P500:

Локально после обновления лоу по прямой или через период флэта логична восходящая коррекция:

Старшие ТФ:

-----------------

Традиционно на заседании ФРС пройдет конференция в Telegram с началом в 20.00мск:

t.me/analitycs_omega

Конференция доступна для всех в режиме чтения.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Форум Omega Global переходит в бесплатный режим работы с 15.06.2022 года и до того момента, пока не исполнятся все условия, необходимые для возвращения к работе в режим до 24.02.2022 года.

Главное условие для возвращения в прежний ритм подачи информации «нон-стоп» в полном объеме — это восполнение мною всех пробелов за три месяца отсутствия работы на финансовых рынках с возвращением внутреннего ощущения полного понимания происходящего на рынках.

С учетом, что на текущий момент, вопреки моим ожиданиям ранее, я все ещё поглощена решением личных проблем и работаю буквально «с коленки» — до момента перехода форума в прежний формат уйдет немало времени.

В ближайшие пару недель мое появление будет редким, на этой неделе я планирую сопроводить заседание ФРС, постараюсь написать заключительный обзор на закрытие недели и вводную на следующую неделю с публикацией вечером воскресенья.

Наращивание темпа освещения событий остается в планах, но переход к ежедневным публикациям с освещением событий «первого эшелона», включая экономические данные, займет пару недель как минимум.

Публикация еженедельных обзоров пока не планируется.

Информация будет копироваться в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega t.me/analitycs_omega

Ответы на вопросы пока будут лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, также продолжается поддержка приватных клиентов, у которых не закончилась подписка на 24.02.2022 года, для всех форумчан и приватных клиентов период будет бесплатным до указанного неопределенного времени.

Ага, СМИ писали об этом.

Сорри, конференция

ни одного поста

и это ПЕРВЫЙ комментарий