Блог им. Kitten

Новый глава ФРС и дороги. Обзор на предстоящую неделю от 01.08.2021

- 01 августа 2021, 23:00

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС было ястребиным, указание о покупке активов претерпело изменение, члены ФРС признали, что экономика США достигла прогресса в отношении целей мандата.

ФРС смягчила удар, заявив, что оценка прогресса продолжится на предстоящих заседаниях, что означает отсутствие снижения темпа покупок активов на заседании 22 сентября.

Кроме этого, ФРС объявила о запуске постоянного репо, которое будет увеличивать ликвидность на рынках США при сворачивании программы QE, а открытие механизма постоянного репо для иностранных банков будет погашать спрос на доллар, минимизируя давление на рынок спот.

В первой реакции доллар вырос на фоне ухода от риска, но страхи инвесторов после июньского заседания были чрезмерны, отсутствие намерения ФРС по началу нормализации политики на сентябрьском заседании привело к падению доходности ГКО США и, как следствие, к продажам доллара.

Риторика Пауэлла в ходе пресс-конференции была голубиной.

Джей заявил, что ФРС по-прежнему очень далека от своей цели по достижению максимальной занятости, уровень безработицы высок, а участие в рабочей силе в этом году не выросло.

Пауэлл сообщил, что изменение риторики «руководства вперед» по программе QE не является предупреждением рынкам о готовности ФРС снизить темп покупок активов, ФРС уведомит рынки заранее после достижения существенного прогресса.

Джей отверг вероятность повышения ставок по причине высокой инфляции, заявив, что об этом даже не стоит думать сейчас, при риске ускорения роста инфляции ФРС, скорее, ускорит сворачивание программы QE.

Первым после заседания выступил флюгер ФРС Буллард, который сейчас находится в лагере ярых ястребов и ожидает, что рост инфляции вернулся навсегда.

Буллард заявил, что рынки хорошо подготовлены к сворачиванию программы QE, которое начнется осенью и завершится в марте 2022 года для того, чтобы позже в этом году была возможность повысить ставки.

Рынки не отреагировали на выступление Булларда, то ли по причине фиксирования прибыли в конце месяца то ли от понимания, что на глупости реагировать не стоит.

Настоящим сюрпризом стало выступление Лаэль Брайнард, члена управляющего совета ФРС и ярого голубя.

Риторика заявления Брайнард отличалась от её обычных выступлений, это был тон нового главы ФРС, который не намерен играть в демократию, невзирая на принадлежность к партии с аналогичным названием.

Лаэль заявила, что до существенного прогресса на рынке труда ещё далеко, ибо наблюдается нехватка 6,8 млн рабочих мест по сравнению с уровнем до пандемии и 9,1 млн рабочих мест по сравнению с тенденцией до пандемии с учетом вновь прибывших в рабочую силу.

Брайнард намерена до принятия решения о сворачивании программы QE оценить отчет по рынку труда за сентябрь, т.е. решение о достижении прогресса на рынке труда может быть принято на заседании 3 ноября, а значит объявление о снижении темпа покупок активов планируется принять на заседании 15 декабря.

Вывод по заседанию ФРС:

ФРС сделала достаточно ястребиный шаг, признав прогресс по исполнению своих целей для начала сворачивания программы QE.

Тем не менее, это не стало уведомлением рынкам о готовности снизить темп покупки активов, прогресс будет обсуждаться на предстоящих заседаниях, уведомление рынкам поступит не ранее сентября, а значит ФРС продолжит покупать ГКО США и ипотечные бонды в ежемесячном размере 120 млрд. долларов как минимум до 3 ноября.

Воплощение в жизнь вечнозеленого постоянного репо является негативом для доллара, как и грядущее назначение Брайнард на пост главы ФРС.

На предстоящей неделе:

1. Nonfarm Payrolls, 6 августа

Важность отчетов по рынку труда США сложно переоценить, ибо нормализация политики ФРС напрямую зависит от роста занятости в ближайшие месяцы.

Пауэлл отметил, что цель по инфляции перевыполнена в то время, как цель по занятости далека от достижения для начала сворачивания программы QE.

Брайнард, вероятная новая глава ФРС, заявила, что при росте занятости ежемесячным средним темпом по аналогии со 2 кварталом, т.е. примерно на 570К в месяц, цель ФРС для начала сворачивания QE будет выполнена к концу текущего года, но если рост занятости будет выше, то цель может быть достигнута немного раньше.

Брайнард, как и другие голуби ФРС, хочет увидеть отчет по рынку труда за сентябрь, когда исчезнут большинство факторов, сдерживающие американцев от поиска работы, но очевидно, что при росте рабочих мест в июльском отчете на 1,5 млн. или более позиция может измениться.

Согласно среднему прогнозу экономистов, рост рабочих мест в США в июле составит около 900К, это достаточно сильный рост по сравнению с ожиданиями ФРСников по среднему росту на 500К-600К, но при выходе количества рабочих мест близким к прогнозу паники не будет, ибо данный отчет должен быть подтвержден августовским нонфармом и отсутствием последующей ревизии.

Тем не менее, 900К рабочих мест приведет к шипу на рост доллара, в то время как цифры в диапазоне 500К-700К ускорят продажи доллара на фоне роста аппетита к риску.

Рост рабочих мест на 1,5 млн. или более приведет к уходу от риска на фоне роста доллара, который будет сильнее и продолжительнее в случае превышения 2,0 млн. человек.

Но с учетом позиции ФРС и вероятного назначения Брайнард главой ФРС с февраля 2022 года продолжительный рост доллара вызывает сомнения при любом качестве нонфарма.

Участники рынка скорректируют свои ожидания по качеству нонфарма в результате публикации отчета ADP и компоненте занятости в отчетах ISM промышленности и услуг.

Первая реакция будет на количество рабочих мест, но во второй и более длительной реакции качество сопровождающих данных, уровней безработицы, участия в рабочей силе и рост зарплат, будет иметь приоритетное значение.

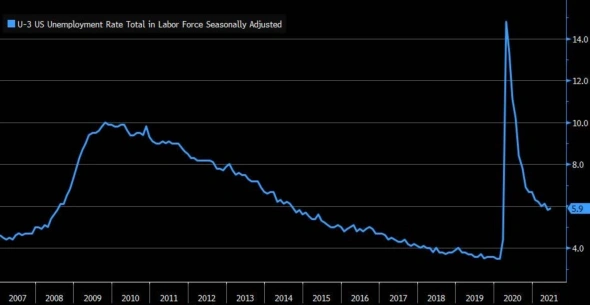

Следует помнить, что главной целью согласно мандату ФРС является уровень безработицы U3:

Вывод по июльскому нонфарму:

Количество рабочих мест на уровне 500К-700К приведет к падению доллара на фоне роста аппетита к риску вне зависимости от качества сопровождающих данных.

Реакция на нонфарм с ростом рабочих мест около 1 млн. зависит от качества сопровождающих данных.

При росте новых рабочих мест на 1,5 млн. человек и более рост доллара может продлиться неделю-две на фоне ухода от риска.

2. Байденомика

Сенат США проголосовал в среду уходящей недели за начало дебатов по двухпартийному инфраструктурному законопроекту на сумму 1,2 трлн. долларов, но текста законопроекта до сих пор нет.

Сенат соберется сегодня в 19.00мск в попытке согласовать все детали и опубликовать текст законопроекта, после чего начнется внесение поправок.

Финальное голосование ожидается в конце предстоящей недели.

Продвижения по второму пакету фискальных стимулов Байдена в размере 3,5 трлн долларов пока нет, но лидер большинства Сената Шумер намерен провести по нему процедурное голосование до ухода на каникулы, даже если придется остаться после планового закрытия 9 августа ещё на неделю.

Минфин США начал применение чрезвычайных мер для предотвращения дефолта после того, как 1 августа истек срок приостановки лимита потолка госдолга.

Демократам Сената для повышения потолка госдолга необходимо минимум 10 голосов республиканцев, но республиканская партия наотрез отказывается участвовать в финансовом безобразии правящей партии.

Демократы могут включить повышение потолка госдолга в пакет стимулов на 3,5 трлн долларов бюджетным согласованием, но он не может быть принят ранее осени.

С сентября тема потолка госдолга станет одним из важных драйверов для рынка.

3. Экономические данные

На предстоящей неделе главными данными США станут отчет по рынку труда, ISM промышленности и услуг, ADP, недельные заявки по безработице.

По Еврозоне следует отследить PMI промышленности и услуг Еврозоны в финальном чтении за июль, фабричные заказы Германии.

Для фунта важным драйвером станет заседание ВоЕ в четверг.

На уходящей неделе члены ВоЕ изменили риторику, она стала более голубиной по мере распространения штамма Дельта и фискального обрыва, поэтому изменения в риторике сопроводительного заявления маловероятны до сентября, но если будут намеки на сворачивание программы QE в ближайшие месяцы, то это приведет к резкому росту фунта.

Из экономических отчетов интерес представляют PMI промышленности и услуг с публикацией в понедельник и среду соответственно.

PMI Китая в субботу вышли немного ниже ожиданий, Китай продолжит радовать остатками PMI утром понедельника и среды.

— США:

Понедельник: PMI и ISM промышленности, расходы на строительство;

Вторник: фабричные заказы;

Среда: ADP, PMI и ISM сектора услуг;

Четверг: недельные заявки по безработице, торговый баланс;

Пятница: отчет по рынку труда.

— Еврозона:

Понедельник: розничные продажи Германии, PMI промышленности стран Еврозоны;

Вторник: инфляция цен производителей Еврозоны;

Среда: PMI услуг и розничные продажи Еврозоны;

Четверг: фабричные заказы Германии;

Пятница: промышленное производство Германии.

4. Выступления членов ЦБ

Члены ФРС будут высказывать свои мнения по перспективам монетарной политики, наиболее интересным станет выступление вице-президента ФРС Клариды в среду.

Наибольшее влияние на рынки окажет оценка членами ФРС качества пятничного нонфарма.

Члены ЕЦБ не планируют появляться в эфире на предстоящей неделе исходя из официального расписания.

---------------------------------------

По ТА…

Первым сопротивлением на пути роста евродоллара станет низ ранее пробитого канала, вторым препятствием станет сопротивление по хаям года:

---------------------------------------

Рубль

Отчеты по запасам нефти порадовали быков, Baker Hughes сообщил о падении количества активных нефтяных вышек до 385 против 387 неделей ранее.

Ожидаю продолжение роста нефти как минимум на перехай года:

Долларрубль продолжит падение как минимум до низа проекта треугольника перед потенциальной развилкой:

---------------------------------------

Выводы:

Решение ФРС в части изменения указаний по сворачиванию программы QE через признание прогресса было достаточно ястребиным, но отсутствие намерений по снижению темпа покупок активов на сентябрьском заседании смягчило негатив, а запуск постоянного репо для иностранных и американских финансовых компаний сделал его нейтральным.

Риторика Пауэлла была полностью голубиной, заявления Джея о том, что до достижения существенного прогресса на рынке труда США ещё очень далеко, а изменение указаний «руководства вперед» не является предупреждением инвесторам о готовности ФРС приступить к сворачиванию QE привело к развороту рынков.

Но самым большим сюрпризом уходящей недели стало выступление члена руководящего совета ФРС Брайнард, которое свидетельствует о том, что Байден намерен отправить Пауэлла в отставку, поставив во главе ФРС Лаэль.

Брайнард является самым голубиным членом управляющего совета ФРС, рынки вряд ли сразу отреагируют на выступление Лаэль, ибо судя по СМИ никто пока не понял его значимость, но её назначение будет благоприятно для падения доллара на фоне роста аппетита к риску.

На предстоящей неделе все внимание инвесторов будет приковано к июльскому отчету по рынку труда США и принятию Сенатом пакетов по инфраструктуре.

Брайнард заявила, что при сохранении текущих темпов роста занятости сворачивание программы QE начнется не ранее декабря, при ускорении найма решение о снижении темпов покупки активов может быть рассмотрено на заседании 3 ноября, ибо Лаэль в любом случае хочет увидеть сентябрьский нонфарм перед принятием решением.

В связи с этим рост количества рабочих мест около миллиона и чуть выше приведет только к краткосрочному уходу от риска на фоне роста доллара при условии отсутствия значительного падения уровней безработицы на фоне слабого роста участия в рабочей силе и зарплат.

Но идеальным сценарием для роста аппетита к риску на фоне импульсного падения доллара станет нонфарм в диапазоне 500К-700К.

Принятие двухпартийного законопроекта по инфраструктуре Сенатом в глазах инвесторов станет ещё одним подтверждением необходимости более ранней нормализации политики ФРС, но нижняя палата Конгресса не намерена ратифицировать двухпартийный законопроект до тех пор, пока Сенат не примет пакет стимулов на сумму 3,5 трлн. долларов путем бюджетного согласования, т.е. процесс в любом случае затянется до сентября.

Евродоллар продолжит рост, по ФА ключевым драйвером станет июльский нонфарм, по ТА первое сопротивление ожидается в 1,20й фигуре.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

----------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1837.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Скорее, сие будет позже, после перелоу.

Тем более неделю с позитива по нефти начинаем, а для доллара нет хороших новостей.

Но посмотрим

А к выборам на 69(-) сходим…

Благодарю Вас!

Нам же все спецы говорят, что покупка трежерей США это «риск офф», почему тогда бакс падает вместе с этим?

Лучше отслеживать корреляцию в реальном времени, тогда не нужно будет читать глупости «спецов».

Нет, Вы выбрали кусок пандемии и панику, там немного иные законы корреляции

Вы в шорте евро/бакса сидели от текущих уровней и ванговали уход на 1.15.

Евро/бакс в итоге ушел на 1.23.

Сейчас вы в лонге евро/бакса. Думаю уйдет на 1.15))

Немного не так, я ждала 1,15 и рост на 1,22 после этого.

Но дали только 1,16 перед ростом.

И шорт в 1,18й был открыт до падения в 1,16ю, не нужно было упираться