Блог им. sng

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

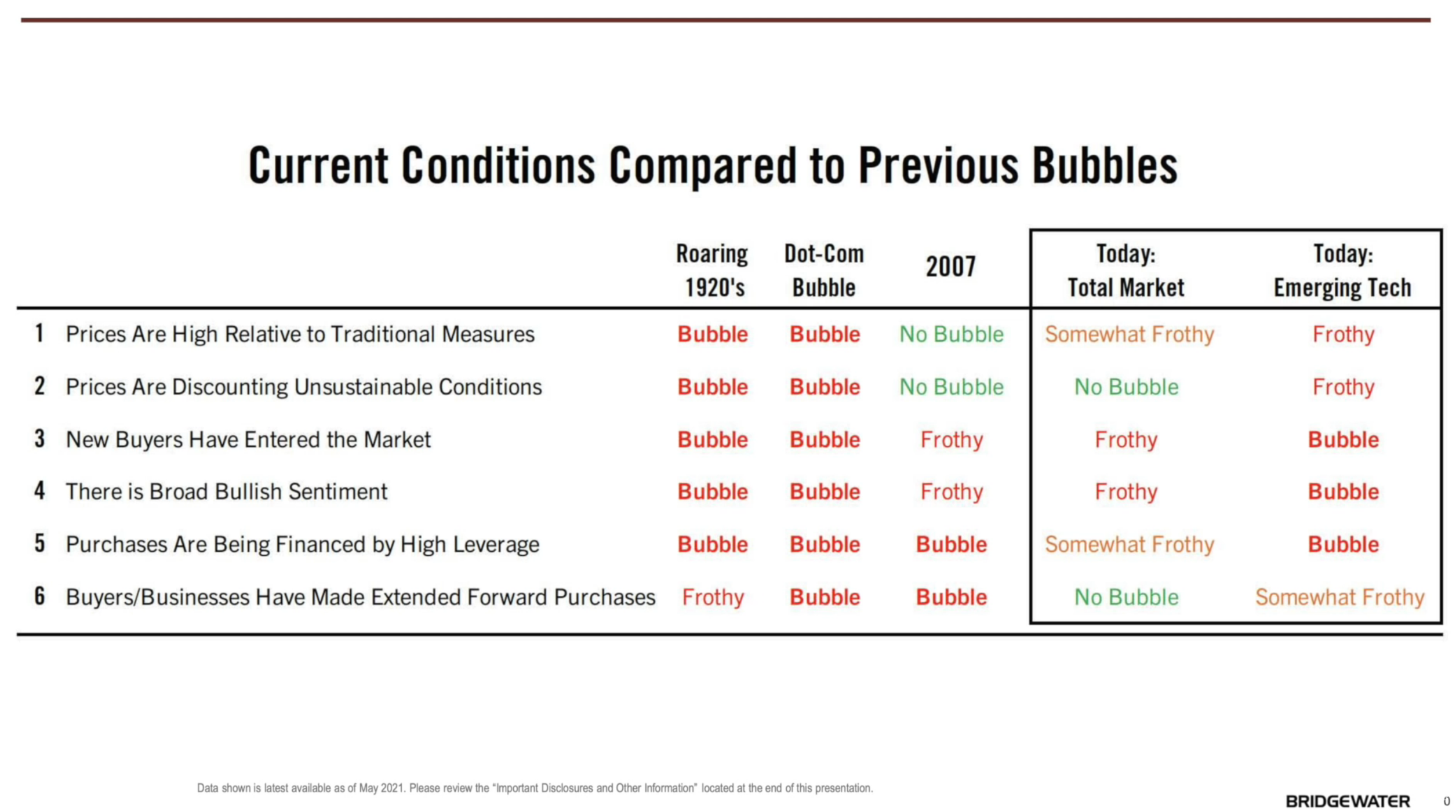

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

И вот несколько комментариев:

1). Высоки ли цены на рынке по отношению к традиционным мерам оценки?

Рэй отметил, что цены на фондовом рынке в целом «немножко надуваются/пенятся» (Somewhat Frothy), а вот в небольших новых технологических компаниях — находятся в стадии надутия (Frothy). Под традиционной мерой оценки здесь подразумеваются казначейские облигации США как эталон безрисковой доходности. И этот эталон сейчас даёт возможность окупить свои вложения примерно за 75 лет (может разниться в зависимости от того, насколько длинные по времени облигации взять). Так что по сравнению с 75 годами, широкий рынок акций, дающий возможность окупить вложения за 30-40 лет (если мерить по нынешней прибыли, даже без учёта роста этой прибыли), не выглядит надутым. Эта цифра может вырасти и до 50, и всё равно это не будет выглядеть надутым по сравнению с окупаемостью Treasury Bills на уровне 75 лет. А вот «растущие техи», не имеющие прибыли, а наоборот — только генерирующие убытки, — надуваются даже с учетом будущих прибылей.

2). Учитывают ли цены возможные неустойчивые условия?

Рэй считает, что да — в цены закладывается множество рисков, если смотреть на широкий рынок в целом. Чего не скажешь о «растущих техах».

3). Пришло ли на рынок много новых покупателей?

Рэй здесь ставит опасную оценку «надутие» для широкого рынка и диагноз «пузырь» для растущих техов, не раскрывая подробностей, которые, возможно, нам всем и так понятны.

В дополнение я приведу лишь один случай, на который наткнулся недавно в интернетах (точной цитаты не найду, так что свободная интерпретация, без комментариев):

На рынке сейчас пузырь, так везде говорят! Так что, пожалуй, я не буду покупать компании широкого рынка, а пока что пережду неспокойные времена, купив Virgin Galactic.

4). Есть ли очень сильные бычьи настроения?

Рэй тоже не стал на этом останавливаться, но я напомню о своём недавнем переводе подкаста Кэти Вуд, где вы могли услышать апологета сильнейших бычьих настроений касаемо всего вокруг и в особенности — «прорывных компаний новой эры».

5). Покупатели используют большие плечи?

Здесь Рэй привёл в пример надутие пузыря недвижимости в 2007 году, когда люди покупали недвижимость в ипотеку, используя огромные плечи, которые невозможно было обслуживать. Сейчас, по его мнению, этот вопрос не так остро стоит вокруг рынка в целом, а всякие Archegos'ы концентрируют свои большие кредитные плечи во всё том же узком сегменте — технологиях или нескольких акциях, выбранных по одному конкретному фактору. Случаи, когда широкий рынок покупается на большие плечи, ему видятся редкими.

6). Произведены ли крупные закупки на будущее бизнесами?

Рэй считает, что скорее ситуация развернулась наоборот — у бизнесов наблюдается нехватка инвентаря (вспоминается проблема дефицита полупроводников), так что это не является одним из свидетельств пузыря.

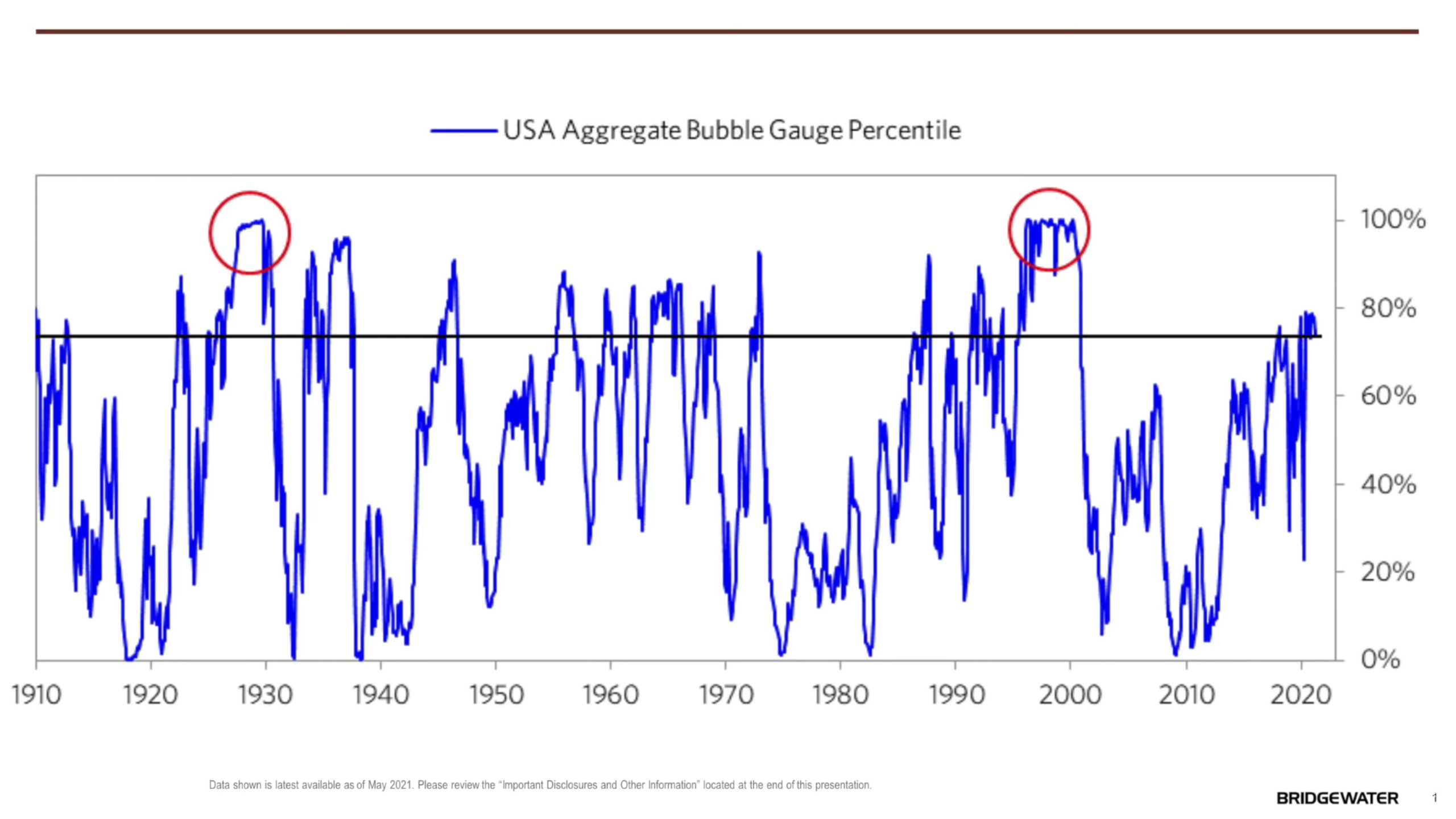

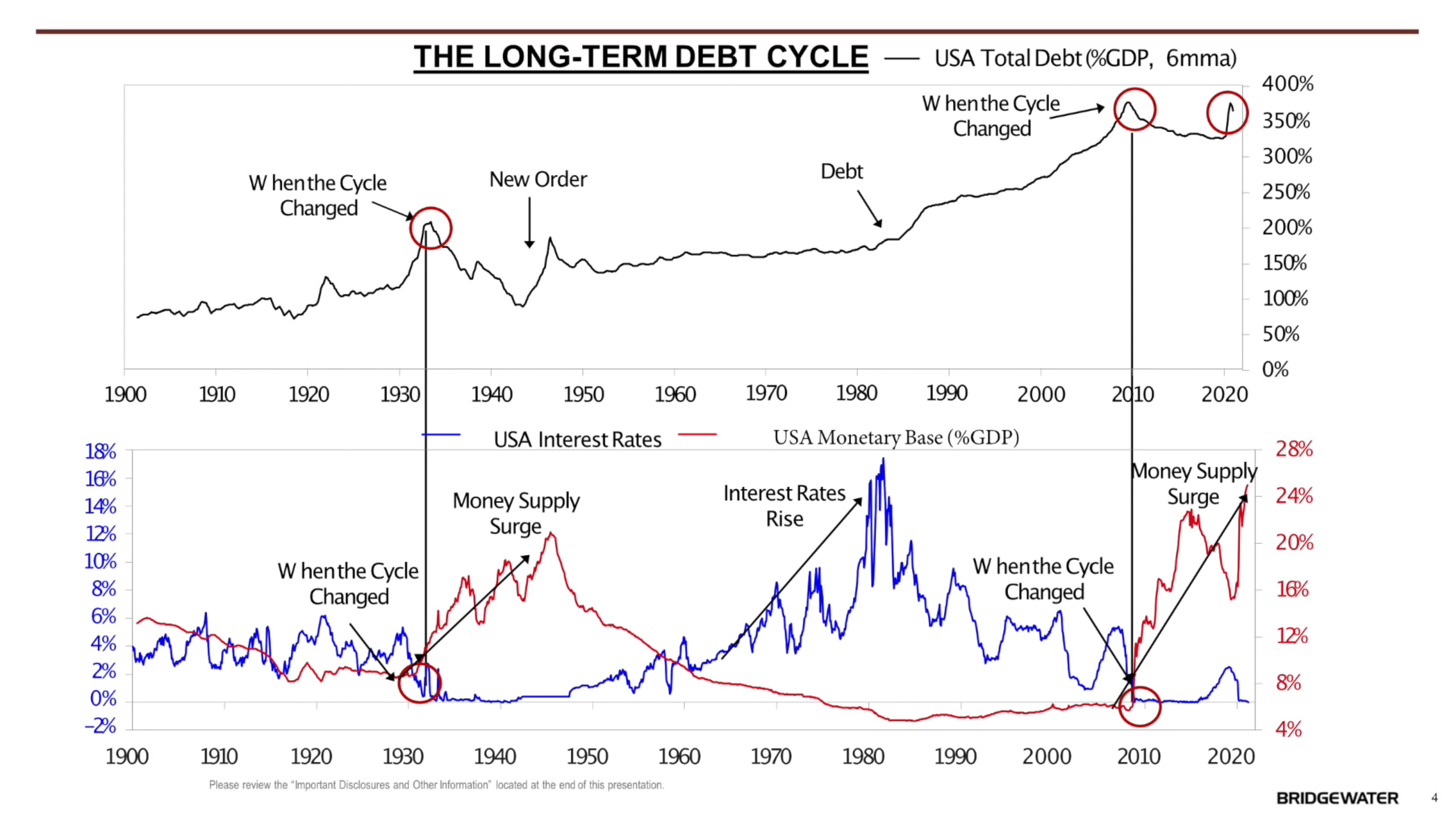

Подытожив, Рэй привёл график с индикатором «пузырения», отметив, что сейчас по этому индикатору можно говорить о «небольшом надутии», но никак не о таком сильном пузыре как это было в 1929 или в 2000 году. Правда, этот индикатор «не заметил» пузыря в 2007 году.

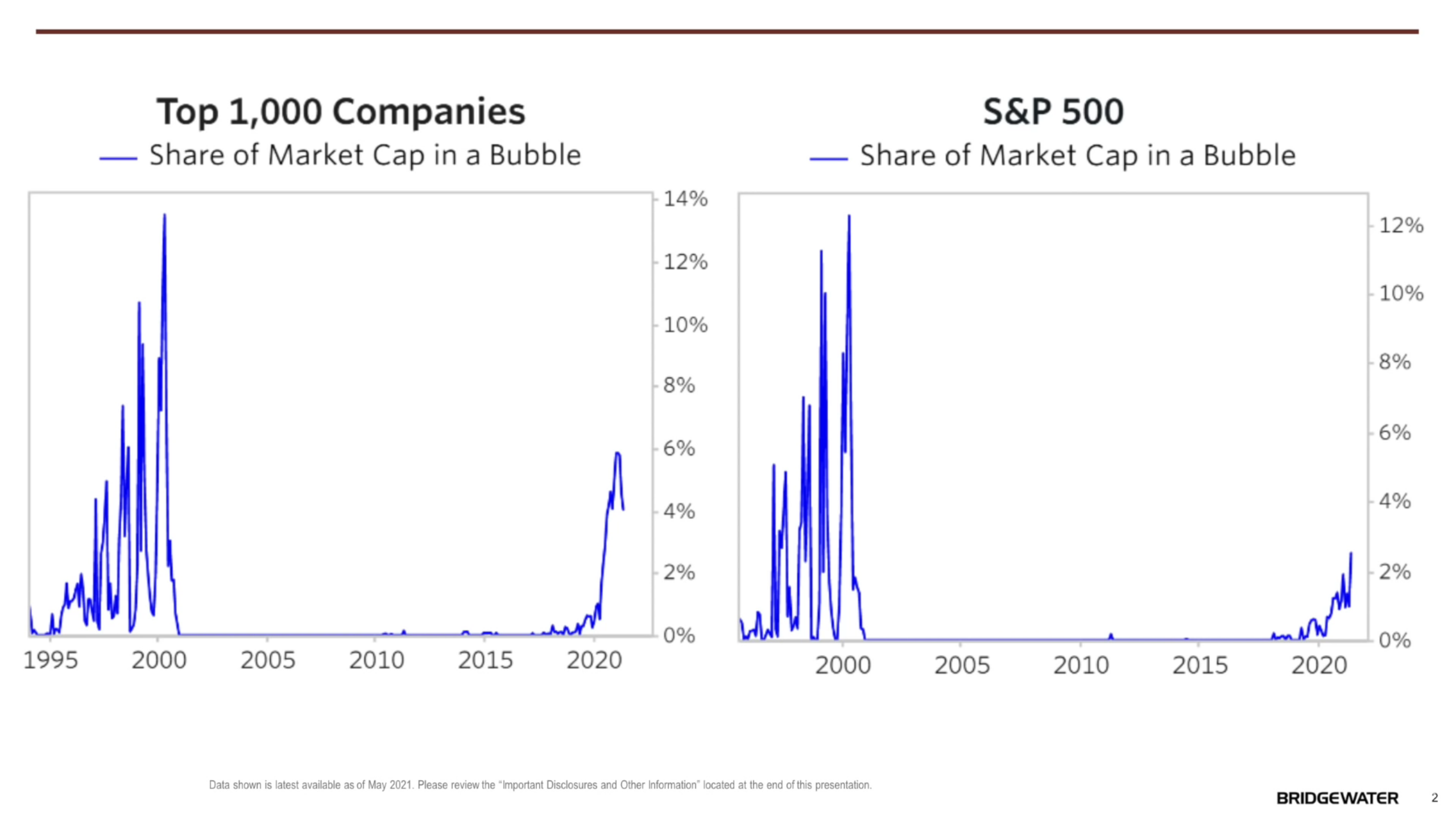

Разница между долей фиксируемых в Bridgewater пузырей в 1000 крупнейших компаний и долей таких в S&P500 (разница в 2-3 раза) может говорить о «пузырении» в компаниях, не входящих в индекс. Я лишь напомню, что у S&P500 есть важный критерий прибыльности. Если компания не зарабатывает деньги, она в индекс не попадает. Похоже, это очень тупое правило (взятое мной на заметку), неплохо фильтрует пузыри. По крайней мере, в Bridgewater считают так же.

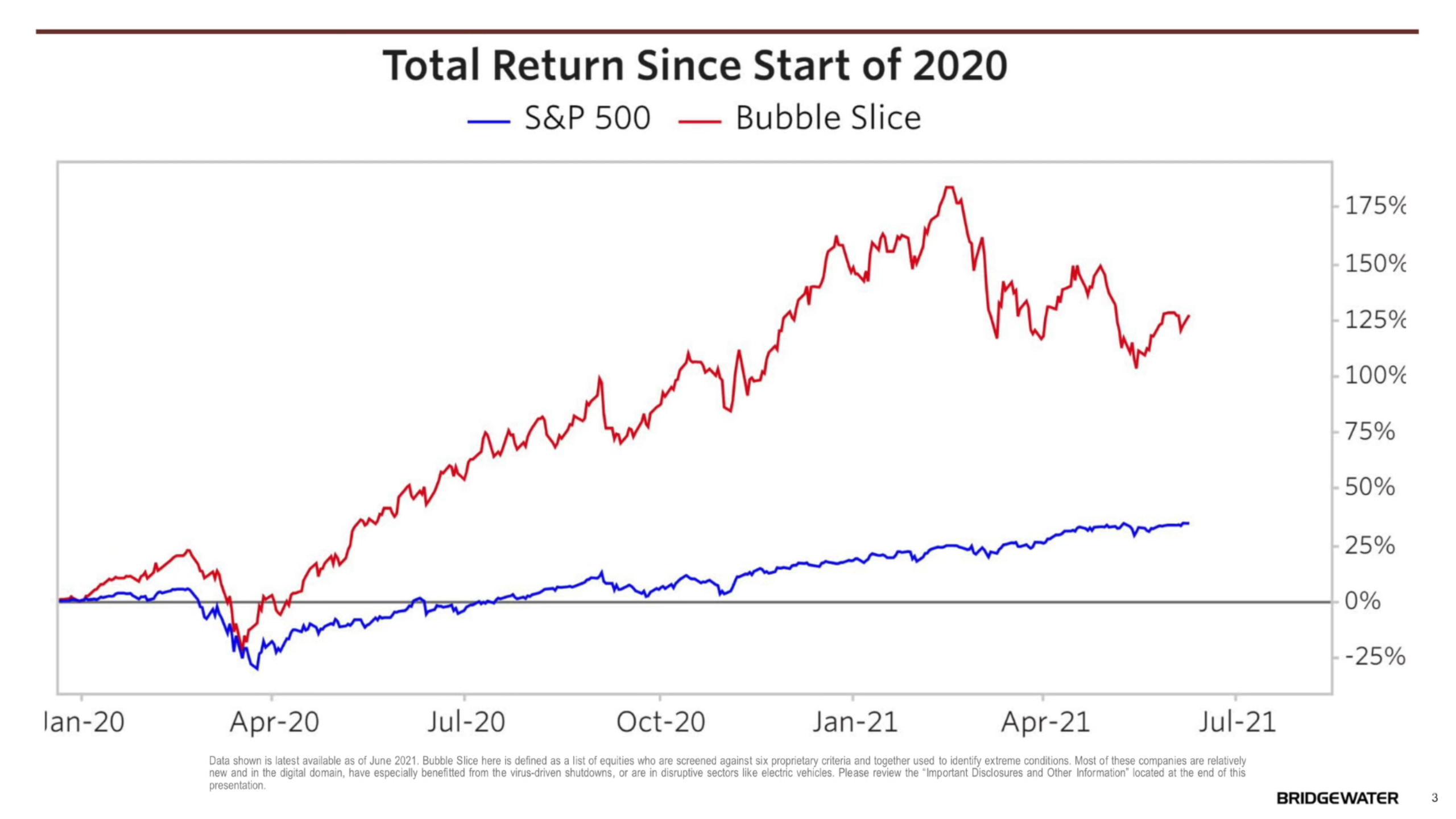

«Индекс пузырей» от Bridgewater значительно превышает результаты широкого рынка с начала 2020 года. Это позволяет Рэю делать заявление о том, что пузырь есть, но он разросся в отдельном сравнительно небольшом сегменте.

Ну и под конец Рэй выступил в формате «капитана Очевидность», заявив, что когда денег в системе будет меньше, тогда и пузыри сдуются.

Вывод Рэя Далио:

Мы точно не можем сделать заключение о том, что фондовый рынок находится в самом высоком пузыре, мы не можем даже сказать, что он хоть в каком-то пузыре. У нас есть способы для определения, какие отдельные акции находятся в пузыре или были в пузыре, и отличить их от тех, которые не в пузыре. Есть много акций, которые не в пузыре, и похоже, что пузырь надувается на рынках облигаций, а также в категории «развивающиеся технологические компании».

Я отмечу, что сегодня мы взглянули на позицию человека с «Conservative Neutral» взглядом на рынок.

Материал из моего скромного блога о моем пути в инвестициях

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

А у прибыльных компаний это ещё и элементарно — сравнить их форвардный Р/Е с текущей дохой трежерей десятилеток в силах даже для начинающих инвесторов. Которым неприбыльные брать я пока и не советую.

Оставлю лучше тебя наедине лишь со своим отражением.

Он вроде с пандемии перестал писать по рынку с сеть, и стал рекламировать китайский ресторан с соседней улицы)

Но это такое себе) По ощущениям- типа руки зачесались вот и полез, на безидейном рынке..

А хочется прям — блокбастер чтоб)) Чтоб снова в голивуд двумя ногами!