Блог компании Tickmill | Сланцевая нефть медлит с возвращением

- 15 апреля 2021, 11:52

- |

Статистика по запасам сырой нефти в США принесла заметное облегчение рынку, так как позволила укрепиться во мнении, что добыча восстанавливается медленно, даже несмотря на потепление в США. Запасы снизились на ~5.9 млн. баррелей, обогнав прогноз более чем вдвое. Снизились также запасы бензина, причем сильнее чем предполагал прогноз, что указывает на сильный спрос потребителей.

Отчет по всей видимости стал неожиданностью для рынка. Цены на релизе рванули вверх, пробив диапазон, сформировавшийся после последнего мини-обвала нефти:

Закрепление выше верхней границы торгового диапазона позволяет рассчитывать на возобновление роста.

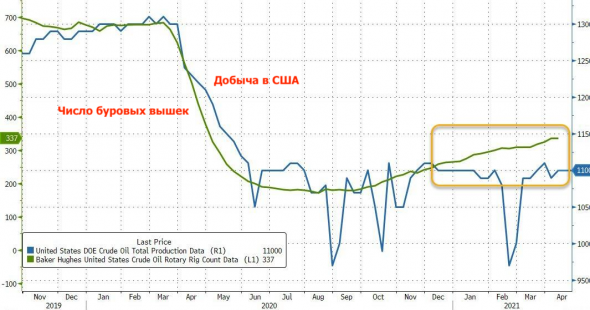

Добыча в США действительно восстанавливается медленно несмотря на то, что число буровых вышек растет, т.е. на стороне предложения складывается пока весьма благоприятная для роста цен картина:

Месячный отчет МЭА, опубликованный в среду, также подтолкнул цены вверх. Агентство значительно повысило прогноз потребления нефти во втором квартале 2021, что позволяет рассчитывать на то, что рынок лучше справится с грядущим повышением добычи ОПЕК.

Геополитический фактор также сопутствует росту нефтяных цен. Шансы на быстрое заключение ядерной сделки между Ираном и США снизились из-за эскалации конфликта между Израилем и Ираном, а значит быстрое возвращение иранских баррелей на рынок (потенциал 2 млн. б/д) ждать не приходится.

Очередная порция данных относительно инфляции в США вновь превзошла ожидания, однако рыночный отклик был небольшим. Импортные и экспортные цены за март оказались ощутимо выше прогноза, указав на то, что предложение не поспевает за спросом. Это вполне обоснованное предположение, учитывая серию фискальных стимулирований в США, которая вызвала всплеск потребительского спроса. Рассматривая цены с точки их сигнальной функции для производителей, фирм начнут подстраивать объемы производства в ответ на рост цен, поэтому сначала мы должны увидеть инфляцию.

ФРС становится все трудней сохранять статус-кво на фоне доносящихся изо «всех щелей экономики» намеков на инфляцию. Поэтому комментируя происходящее, чиновники все больше говорят о том, что инфляция не проблема и денежное стимулирование не бесконечное. Вчера глава ЦБ Пауэлл заявил, что сворачивание QE начнется «намного раньше» повышения ставки, а ставки ФРС собирается держать на текущем уровне по крайней мере до конца 2022 (ранее срок был до конца 2023 г.).

Ранее сворачивание денежных стимулов является одной из главных угроз для рост рисковых активов. Важным компонентом их фундаментальной оценки является стоимость финансовых ресурсов, что оправдывает их высокую чувствительность к любым намекам о раннем ужесточении политики ЦБ.

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал