Блог им. Geolog72

НЛМК: очередной металлург со слабыми результатами за 2019 г.

- 12 февраля 2020, 18:01

- |

По итогам 2019 г. металлург сократил выручку на 12% — до $10,6 млрд, чистая прибыль упала на 40% и составила $1,34 млрд. Отрицательная динамика показателей обусловлена снижением продаж, что в свою очередь связано с капитальными ремонтами на доменном и сталеплавильном производствах, а также снижением рыночных цен на сталь одновременно с укреплением рубля.

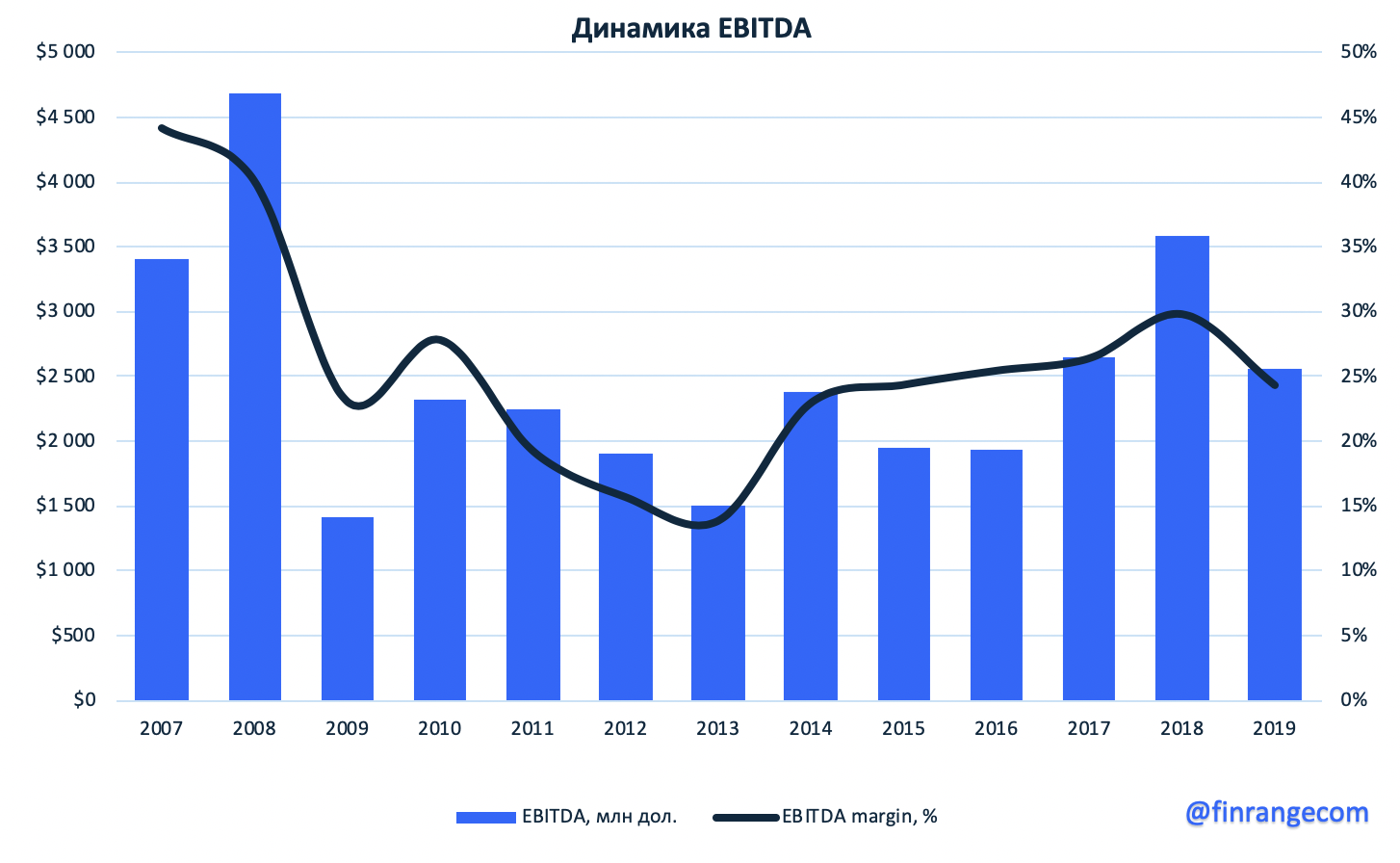

Показатель EBITDA упал на 29% в годовом выражении – до $2,6 млрд на фоне снижения выручки и сужения ценовых спрэдов между сталью и сырьем. Рентабельность по EBITDA составила 24%.

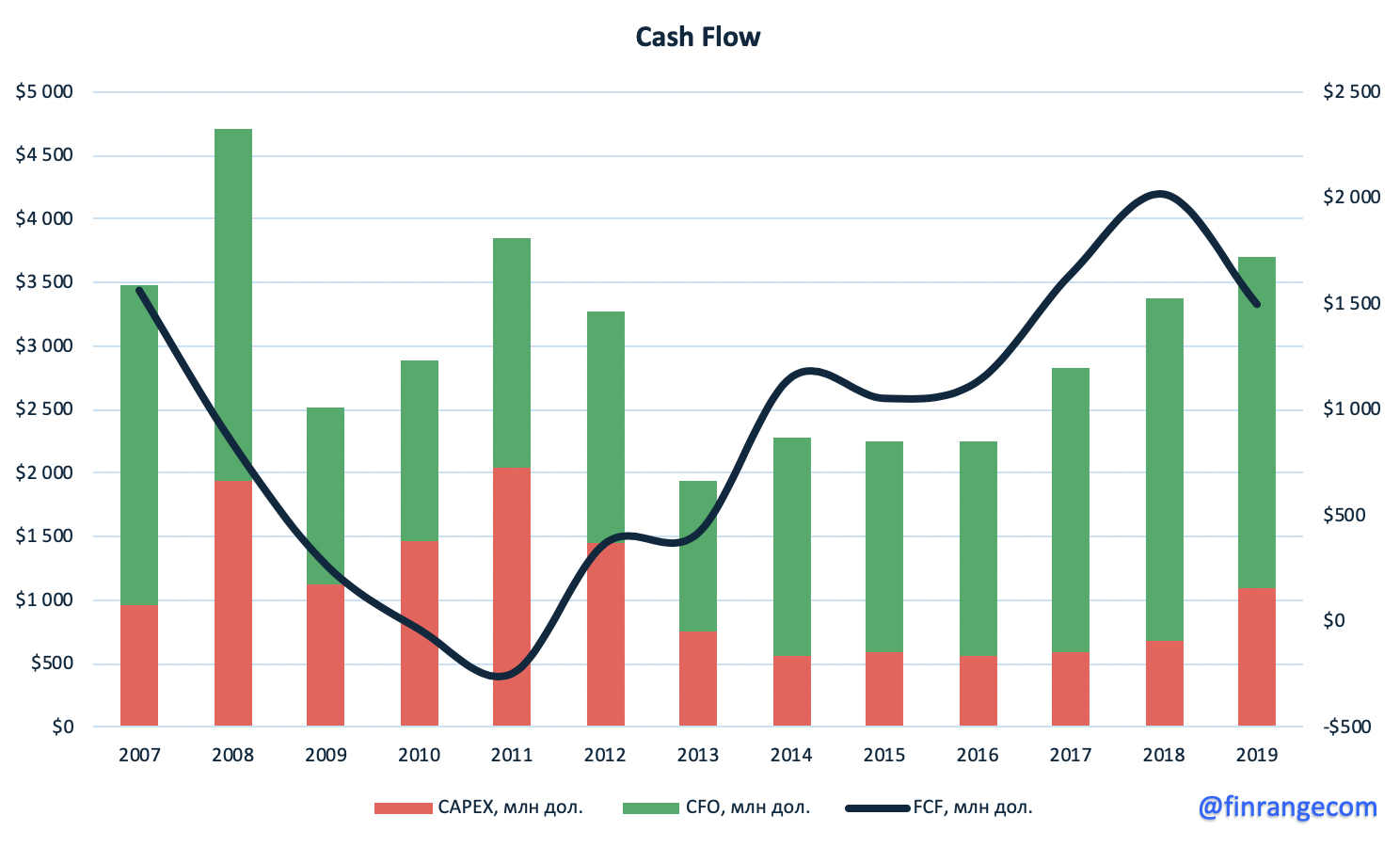

Свободный денежный поток по итогам прошедшего года упал на 25% и составил $1,5 млрд по сравнению с прошлого года. Снижение обусловлено падением операционного денежного потока и увеличением капитальных затрат на 59% — до $1,1 млрд, в рамках реализации «Стратегии 2022». При этом, по итогам IV кв. 2019 г. рост FCF составил 36% кв/кв — до $338 млн за счет высвобождения оборотного капитала в размере $334 млн.

Таким образом, благодаря положительной динамике FCF в IV кв., совет директоров НЛМК рекомендовал направить на дивиденды по итогам заключительного квартала 2019 г. $347 млн, что соответствует 148% от FCF. Размер дивиденда на акцию составит 5,16 руб. против 5,8 руб. годом ранее. Текущая квартальная дивидендная доходность составляет 3,8%. Закрытие реестра состоится 6 мая 2020 г.

Итоговый отчет НЛМК за 2019 г. вышел ожидаемо слабым, учитывая отрицательную динамику цен на мировом рынке металлопродукции и укреплении российской валюты. Тем не менее, сегодня, после выхода отчета, котировки акций металлурга показывали рост на 1,5% на фоне рекомендации дивидендных выплат. Несмотря на это, размер дивиденда показал снижение год к году и мы считаем, что акции металлургов не лучшая инвестиция на данный момент, очередное понижение ключевой ставки приведёт к спросу на российский долг, что в свою очередь окажет положительное влияние на рубль — это негатив для долларовой выручки НЛМК.

Присоединяйтесь к Finrange, зарегистрировавшись в один клик и получайте новые идеи и альтернативный взгляд на инвестиции.

Больше обзоров и комментариев по рынку в наших социальных сетях: Группа ВКонтакте и Телеграмм канал.

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- итоги дня

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания

Остальное конечно важно, но явно на втором плане :)