Блог им. hep8338

Экономическая политика и рынки

- 25 октября 2019, 13:33

- |

Государственное вмешательство в рыночные процессы, на радость кейнсианцам сегодня достигло невиданных размеров. Глядя на экономику Японии, где доля государственного капитала превышает 50% от общего рынка. Чиновники ЕС идут тем же путем, вот и Гегемон решил проявить гибкость и следовать мировым трендам в монетарной политике.

Основной предпосылкой в оценке перспектив экономики США выступают тенденции в монетарной и фискальной политике и их влияние на экономику.

Как мы уже знаем, денежно-кредитная политика ФРС имеет тактический, циклический тренд к смягчению в целях стимулирования экономического роста. Фискальная политика Госдепа взяла устойчивый курс на протекционизм, стратегическая цель — сокращение торгового баланса.

Оба тренда очень кстати, т.к. деловой цикл действительно замедляется, а госдолг дальше растет, что ворует национальное богатство через выплату процентов по долгам.

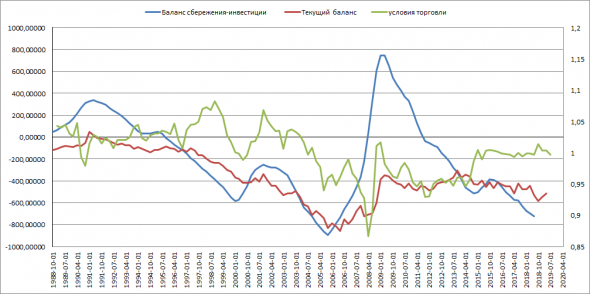

Сразу иллюстрация к предпосылке, на которой изображены процессы, связанные с внутренним и внешним балансом в экономике.

На картинке два важных баланса которые будут изменяться при нынешних трендах в монетарной и фискальной политике.

Синяя линия – это баланс сбережения-инвестиции.

Красная линия – текущий баланс.

Зеленая линия – показатель условий торговли (соотношение экспортных цен к импортным).

Как мы знаем, в закрытой экономике, при прочих равных, инвестиции равны сбережениям. В нынешних реалиях, да и так уже около полувека, в США инвестиции превышают сбережения. Согласно экономической теории, в открытой экономике такой баланс соответствует дефициту текущего счета, который покрывается за счет потоков капитал, что в свою очередь стимулирует потребление и расширяет денежную массу. Если грубо, то США использует плечо в масштабах национальной экономики.

Мы видим, что зависимость между показателями баланс «сбережения-инвестиции» и текущим балансом совпадают, что подтверждает теорию.

С учетом того, что во внешнеэкономической политике превалирует протекционизм, а монетарная политика стала на путь расширения спроса, нам очень интересна ситуация с уровнем цен. Так как обе тенденции носят инфляционный характер, а если взят во внимание сильный рынок труда, то вопрос уровня цен носит основополагающий характер.

На картинке выше, взят показатель условий торговли, который отображает соотношение экспортных цен к импортным. Этот показатель отображает выгоду от внешней торговли, рост показателя стимулирует производителей экспортировать. Не будем вдаваться в дебри макроэкономических теорий, а просто зафиксируем мысль, что данный показатель с 2014 года оторвался от общей динамики показателей, отображенных на картинке. Это связано с ростом доллара, который, не смотря на высокую относительно стран-партнеров инфляцию, не хочет дешеветь. Это аномальная ситуация, которая злит Трампа и сильно бьёт по экспортеру, т.к. кроме высоких относительно партнёров цен на экспорт, получаем еще и сильный доллар. Двойной удар выходит, из-за чего текущий баланс остается в глубоком минусе, а инвестиции и дальше стоят дорого, что привлекает иностранный капитал, как результат — долги растут дальше.

Дилемма серьезная, которую пытается разрешить Госдеп совместно с ФРС.

МОНЕТАРНАЯ ПОЛИТИКА

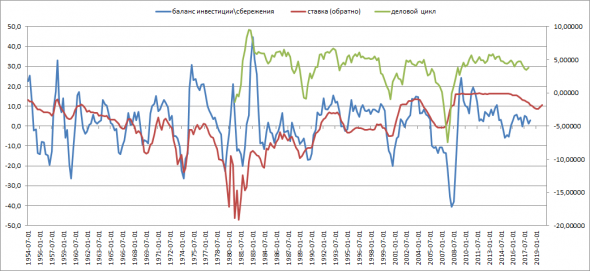

Перейдем к действиям ФРС и влиянию на экономику смягчения ДКП. На картинке приведен вышеуказанный показатель, только на этот раз инвестиции-сбережения в динамике от года к году. Он изображен синей линей, и отображает настроения в реальном секторе, сам темп делового цикла отображен зеленой линией. Настроения в реальном секторе в свою очередь зависят от альтернативной стоимости инвестиций, т.е. уровне процентной ставки в экономике. Красная линия отображает динамику учетной ставки, но в обратном положении, т.е. ставка умножена на -1, это сделано для наглядности обратной зависимости между уровнем ставки, настроений экономических агентов и динамике индекса делового цикла.

Основная историческая зависимость, на которую стоит обратить внимание, это обратная связь между уровнем ставки и ростом инвестиций относительно сбережений. Когда ставка снижается (красная линия растет) стоимость инвестиций и их альтернативная стоимость снижается, что и расширяет реальный сектор, через расширение спроса.

При этом временной лаг между смягчением ДКП и расширением экономики составляет не менее 2-3 кварталов, это значит что дно еще не пройдено, а эффект от стимулирования экономики от ФРС будет проявляться только с весны 2020 года.

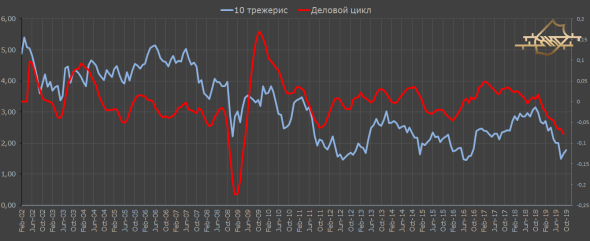

Небольшим выводом будет служить следующая картинка, которая отображает зависимость доходности 10-летних облигаций Казначейства США и динамики индекса делового цикла (авторская модель).

Если нас ждет еще минимум один квартал снижения темпов делового цикла, то доходность 10-летних облигаций также будет снижаться к новым минимумам. А риск-офф все еще выступает основной инвестиционной стратегией на финансовых рынках.

Рынок будет продолжать давить на ФРС, а мы знаем, что ФРС следует за рынком, и только в крайних случаях идет против него.

БАЛАНС ВНЕШНЕГО и РЕАЛЬНОГО СЕКТОРА

Если совместить два сектора, балансы которых мы рассматриваем, то можно зафиксировать вывод о том, что снижение ставок приведет к росту инвестиций, а снижении уровня сбережений на фоне сокращения альтернативной стоимости денег, приведет к росту потребления, в том числе и импортных товаров. Сокращение внутренних сбережений и рост инвестиций толкнет текущий баланс и дальше в дефицит.

ФИСКАЛЬНАЯ ПОЛИТИКА

Вот тут и включается Госдеп со своей политикой протекционизма, которая преследует цель сократить дефицит текущего счета, как всегда за счет потребителей. Обширные соглашения, которые готовят США и Китай в своих отношениях, а также переговоры с Японией и ЕС, анонсированное Трампов обширное торговое соглашение между Великобританией и США в случае Брекзит, все это даст конкурентное преимущество экспортерам США, что подымет объем экспорта на новые объемы. Но что будет с ценами?

Пока пропустим вопрос о ценах, я его вынесу отдельным абзацем в статье, и подумаем над тем, а как еще можно сократить дефицит текущего баланса в условиях расширения спроса запущенного ФРС? Верно, нужно сделать импорт дороже, как это сделать, если темпы инфляции в США выше, чем мировые. Очень просто, девальвировать доллар.

Вот поэтому Трамп и беспокоится за курс доллара. Сможет ли ФРС девальвировать доллар монетарным путем? Вопрос обширный и требующий развернутого анализа темы, которая выходит за рамки этой статьи, но пару слов сказать можно.

Все мы знаем, что курс национальной валюты определяется спросом и предложением на валютном рынке, который зависит от важных внешних и внутренних факторов. Все перечислять не будем, а упомянем только, на мой взгляд, актуальные моменты. Если Госдепу удастся сократить дефицит торгового баланса, то спрос на доллар повысится, если соотношение риск\прибыль в США останется наилучшем в мире, то это также увеличит спрос на доллар. Также внутренний спрос на доллары, с расширением экономики будет расти.

Если спрос не поддается контролю и, как результат монетарной политике ФРС будет расти, то нужно управлять предложением долларов, а это начать печатать и объявлять QE.

При низких уровнях ставки, дальнейшее ее снижение может привести к ловушке ликвидности, это когда ФРС лишится всех инструментов для стимулирования спроса. Останется только фискальное стимулирование через расширение госрасходов, а это воевать и наращивать госдолг дальше.

По этим причинам вряд ли устойчивая девальвация доллара в принципе возможна, а жечь резервы, тем самым навлекая беду в виде дисбаланса по внешнему сектору еще опасней, чем крепкий доллар.

ЦЕНЫ

Подведя промежуточный итог, можно заметить, действия Госдепа и ФРС подразумевают ускорение инфляции спроса, которая может перерасти в инфляционную спираль, когда инфляция спроса трансформируется в инфляцию предложения и так по спирали. А если учесть перегретый рынок труда, заниматься расширением спроса очень опасно.

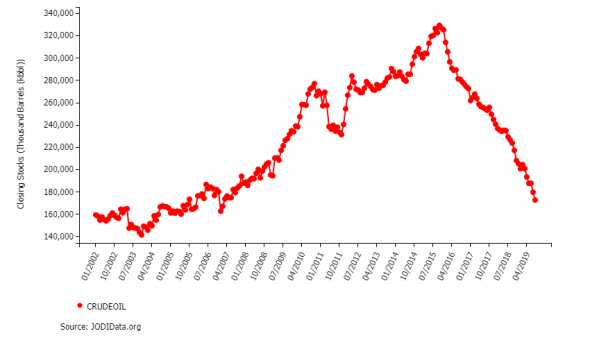

Не совсем еще ясно с политикой ОПЕК, последние слухи прозвучали в тренде дальнейшего сокращения добычи, что блокирует планы чиновников из США, ибо это приведет к ценовому шоку на рынке нефти, если удастся раскрутить деловой цикл. Это еще одна проблема, которая стоит поперек горла Трампу.

Приведу одну, но очень важную картинку. Она иллюстрирует запасы нефти Саудовской Аравии. В 2007 году из-за низкого уровня запасов и роста фондового рынка, нефтяные трейдеры начали паниковать и закинули рынок нефти на исторические максимумы, отчасти это было триггером финансового кризиса.

В экономике США назревает сильнейший риск со стороны инфляции, а мы знаем, что одной из целей ФРС является контроль инфляции, с которой можно бороться путем сжатия ликвидности. На данный момент ФРС снизила некоторые резервные требования. Также смягчило правило Волкера, теперь часть банков сможет хеджировать и кредитовать под хедж других. Т.е. идет освобождение ликвидности и более эффективное ее использование через инструменты срочного рынка (плечи). Что также добавляет ликвидность, но плодит новые финансовые риски.

ИТОГ

В целом, если опираться на базовые цели властей любой страны, а именно рост благосостояния народа, т.е. экономический рост и контроль инфляции, Госдеп и ФРС действую в верном направлении. Вопрос с давлением на внутренние цены остается открытым, есть риск увидеть галопирующую инфляцию или же через год опять сжимать ликвидность. То, что предложение ликвидности от ФРС носит локальный, тактический характер, открыто оговаривается главой ФРС Дж. Пауэллом. Ряд членов ФРС против дальнейшего снижения ставок. На рынке настал тот момент, когда ФРС может оставить ставку без изменений, но тогда рынок сильно разочаруется, ибо как показывает форвардная кривая на рынке 30-дневных фьючерсов, торгуемых на Чикагской товарной бирже, рынок и дальше продолжает ждать снижение ставки на следующей неделе.

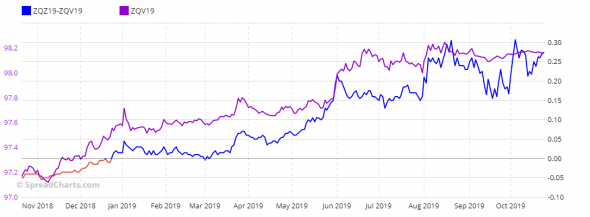

Картинка ниже это иллюстрирует: синяя линия – обратный спред декабрь-октябрь, а сиреневая – октябрьский фьючерс на 30-дневные облигации. Оба показателя вблизи максимумов, т.е. ждут высоких цен на фьючи, и соответственно низкие процентные ставки.

Вероятней всего, ФРС не будет рисковать, а снизит ставку, поскольку рынок этого ожидает. На курс доллара такое решение ФРС не повлияет, ибо ожидаемо последним.

До начала зимы доллар, вероятней всего, останется на высоких уровнях с попыткой обновить значение 100 по индексу доллара DX. Предпосылкой к этому служит временной лаг между монетарным расширением спроса и расширением делового цикла, что в свою очередь сдерживает аппетит к риску и рост фондового рынка США. Доходность 10-летних облигаций США продолжит находиться у минимумов, а вот короткий край кривой доходности, с учетом действий FOMC на открытом рынке, отправит доходности ниже.

Товарный рынок на опасениях по деловому циклу и крепости доллара имеет шансы снизиться. Золото, йена и франк продолжают выступать защитной гаванью.

Ближе ко второму кварталу 2020 года деловой цикл имеет шансы оживиться и поддержать фондовый и товарный рынок, запустив аппетит к риску, что плавно снизит курс доллара и выровняет кривую доходности на долговом рынке США.

Но расслабляться не стоит, и со второго квартала нужно внимательно следить за опережающими индикаторами рынка и действиями ФРС. Впрочем, вторая половина года, если все получится у ФРС и Госдепа, обещает хорошие перспективы, главным будет успеть забрать свои сбережения вовремя.

НАШИ ДЕЙСТВИЯ

Продолжаем держать защиту в виде длинных облигаций Казначейства США, золота, индекса на волатильность VIX, активов выраженных в йенах и франках.

Время риск-он все ближе, когда появятся хорошие возможности заработать.

Телеграмм-канал автора

Ютуб-канал автора

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика