Блог им. EnhancedInvestments

Усиленные Инвестиции: таблица параметров и итоги недели 19-26 апреля 2019

- 28 апреля 2019, 17:14

- |

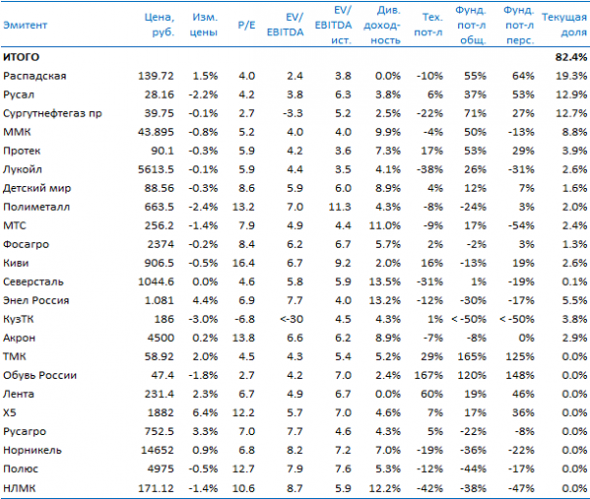

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Акции Энел Россия подскочили на 4.4%1 на фоне снижения индекса Мосбиржи на 0.3%, несмотря на укрепление доллара. Негативно снижение цен на электроэнергию и укрепление тенге. Целевая цена снизилась на 38%, а потенциал роста уменьшился на 41%. Целевая доля снизилась до нуля. Ebitda в 1кв19 выросла по сравнению с 1кв18 на 15.1% — до 5.3 млрд. рублей (Финам).

- Распадская выросла на 1.5% на фоне укрепления доллара. Также позитивен рост цены на коксующийся уголь в Китае. Целевая цена выросла на 2%, а потенциал роста увеличился на 1%.Совет директоров Распадской принял решение провести обратный выкуп (buyback) по цене 141 рубль за бумагу порядка 20.413 млн. собственных акций, что составляет 2.9% акционерного капитала (RNS). Распадская в 1кв19 нарастила добычу угля на 30% по сравнению с 1кв18. Реализация угольного концентрата в январе-марте составила 1 962 тыс. тонн (-3% к/к или +4% г/г) ( Финам).

- Сургутнефтегаз привилегированный припал на 0.1%, несмотря на укрепление доллара. Позитивен также рост цен на нефть, нефтепродукты в ЕС, оптовых цен на нефтепродукты и розничных цен на бензин в России. Негативно снижение внутренних розничных цен на дизельное топливо. Целевая цена и потенциал роста выросли на 8%. Компания вошла в тройку наиболее привлекательных.

- ММК подешевел на 0.8%. Позитивен снижение цен на лом. Негативны снижение внутренних цен на оцинкованный прокат, экспортных цен на плоский прокат и цен на плоский прокат в Китае и рост цен на железную руду и коксующийся уголь в Китае. Целевая цена снизилась на 4%, а потенциал роста уменьшился на 3%, но мы нарастили позиции на просадке, так как компания по-прежнему сохраняет высокий потенциал и целевая доля выше текущей. Компания покинула тройку наиболее привлекательных. Всемирная торговая организация (ВТО) учредила третейскую группу для рассмотрения спора России с Евросоюзом по поводу антидемпинговых мер в отношении российского холоднокатаного проката (РБК).

- Русал снизился в цене на 2.2%, несмотря на укрепление доллара. Также позитивны снижение цен на глинозем, рост цен палладий и рост цены акций Норникеля. Негативно снижение цен на алюминий, рост цен на электричество в Восточной Сибири и снижение цен на никель, медь и платину. Мы внесли в модель изменения, связанные со снижением расходов на мощность из-за освобождения металлургов от оплаты зарезервированной на зиму энергомощности. Целевая цена выросла на 4%, а потенциал роста увеличился на 6%. Компания вошла в тройку наиболее привлекательных.

- Детский мир потерял 0.3%. Мы уточнили модель, приняв во внимание опережающие показатели рождаемости и динамику располагаемых доходов населения, а также проанализировали операционные результаты за 1кв19, которые находим очень сильными: cопоставимые продажи (like-for-like) сети магазинов в России увеличились на 6.6% в 1кв19 против роста 3.0% в 4кв18. Целевая цена выросла на 1.2%, а потенциал роста увеличился на 1.5%. Целевая доля выросла, и мы нарастили позиции в компании.

- Из-за укрепления доллара, роста цен на золото и серебро, снижения цены расписок Полиметалла целевая доля в этой компании выросла с нуля до 2.8%. Из-за укрепления доллара, роста цен на карбамид, снижения цены на серу и аммиак, снижения цены акций Фосагро целевая доля в этой компании выросла с нуля до 2.3%. Из-за снижения внутренних цен на оцинкованный прокат, экспортных цен на плоский прокат и цен на плоский прокат в Китае и роста цен на коксующийся уголь в Китае снизилась целевая доля в Северстали. Из-за снижения потенциалов целевая доля в акциях уменьшилась до 74% со 104%.

1Изменения цен здесь приводятся от цен утра пятницы прошлой недели (10:25) к ценам утра пятницы (примерно 11:30).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

12.04-19.04 |

-0.1 |

-0.3 |

С начала года |

3.0 |

7.9 |

2018 |

29.6 |

12.3 |

2017 |

25.6 |

-5.5 |

2016 |

54.3 |

26.8 |

2015 |

121.8 |

26.1 |

С начала 2015 |

474.3 |

83.1 |

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- облигации

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс

Можно вопрос — почему в таблице нет важной метрики Price/Book?

Фундаментальный потенциал общий - рассчитывается как потенциал роста (падения) цены акции до целевого значения EV/Ebitda для группы негосударственных компаний. Целевое значение EV/Ebitda полагается равным среднему по группе 75му перцентилю исторических значений мультипликатора.

Персональный фундаментальный потенциал рассчитывается как потенциал роста (падения) до целевого значения EV/Ebitda, которое равно 75му перцентилю исторических значений мультипликатора данной компании.

Для целевых значений также используются некоторые корректировки, улучшающие показатели для компаний роста, экспортеров при растущем долларе.